1. Introdução

A intensificação do processo de globalização econômica é responsável por profundas mudanças no contexto competitivo internacional. Com a ampliação e o aperfeiçoamento dos meios de transporte e de comunicação, especialmente a internet, empresas localizadas em diferentes países têm acesso a capital, tecnologia, informação, mercados consumidores e a fontes de matéria-prima de forma rápida e eficiente. Como resultado, esses tradicionais fatores produtivos, que por um longo período foram responsáveis pela competitividade de empresas e organizações, por si só já não constituem uma fonte de vantagem competitiva diferenciada e sustentável a ponto de manter ou criar participação de mercado para as empresas.

Em uma análise superficial, esse processo estaria diminuindo a relevância da localização como fator importante para o nível de competitividade das organizações. Nesse novo panorama, delineado principalmente pela globalização, não importaria onde as empresas estão localizadas, uma vez que sua atuação passa a ser realizada de forma global, isto é, os insumos e demais fatores produtivos, são obtidos nos países onde estão disponíveis com a melhor relação entre o custo e a qualidade. Essa interpretação de que a localização perderia o papel na determinação dos níveis de competitividade apresentados pelas empresas leva à ideia de que qualquer país ou região seria capaz de desenvolver indústrias altamente competitivas em qualquer ramo de atividade de maneira quase que indistinta.

A existência de um aglomerado em uma determinada área permite que as empresas em seu interior apresentem melhores condições competitivas frente aos seus concorrentes localizados em outras regiões. Três fatores se destacam como resultado da interação entre empresas e instituições que formam um cluster: 1- o aumento nos níveis de produtividade, 2- a melhoria da capacidade de inovação e 3- a criação e atração de novas empresas que contribuem para a intensificação das relações de complementaridade (PORTER, 1998a).

Os dados do International Cluster Competitiveness Project – ICCP (2007) indicam que a economia brasileira apresenta uma grande diversidade de aglomerados que direcionam sua produção para o consumo em outros mercados, sendo estes considerados como clusters exportadores. O maior está concentrado na comercialização de produtos agrícolas, enquanto o segundo maior em produtos metalúrgicos. O primeiro, em 2006, exportou US$ 31,6 bilhões, correspondendo a 23,05% do total das exportações brasileiras, ao passo que o segundo, no mesmo ano, exportou US$ 2,5 bilhões, representando 1,82% das exportações no período. Apesar da grande diversidade de clusters exportadores existentes no Brasil, a maioria apresenta pequena participação no total das exportações mundiais, ou, ainda, taxas de crescimento menos que proporcionais em relação ao comércio internacional nos seus respectivos setores (INTERNATIONAL CLUSTER COMPETITIVENESS PROJECT, 2007).

Assim, a proposta deste artigo é analisar o posicionamento competitivo internacional que os clusters exportadores brasileiros vêm demonstrando. Essa análise leva ao entendimento da estruturação dos fatores locacionais que impactam o desempenho de clusters e indústrias exportadoras, observando a competitividade dentro de uma perspectiva sistêmica. As perdas ou ganhos de participação que um aglomerado exportador apresenta no comércio internacional devem ser entendidos como consequência de um complexo conjunto de fatores relacionados tanto às variáveis organizacionais endógenas quanto às exógenas. Essas características colocam os clusters como estruturas de grande relevância para análise da competitividade das empresas de determinado país ou região, uma vez que sua existência está intimamente relacionada à forma como essas varáveis organizacionais estão estruturadas.

2. Evolução e perspectiva teórica

Dentro de uma contextualização histórica, observa-se que a teoria dos aglomerados vem passando por um contínuo processo de evolução, Desde os conceitos embrionários de Marshall (1982) o foco sobre o estudo da localização como um fator relevante para competitividade das empresas vem evoluindo como forma de dar conta dos novos pressupostos competitivos apresentados pelo mercado, principalmente por um ambiente onde a concorrência se apresenta altamente globalizada. Fatores como o aumento contínuo nos níveis de competição e as inovações tecnológicas emergem como determinantes, não só para a competitividade de empresas e organizações, mas para as estratégias de desenvolvimento.

Como resultado desses desdobramentos, percebe-se que, apesar da grande diversidade de abordagens teóricas direcionadas à análise da competitividade de clusters, muitos estudos não apresentam uma construção lógica que relacione a existência das aglomerações com o aumento dos níveis de competitividade empresarial. Dessa forma, o modelo de clusters criado por Porter (1990) ainda se apresenta como um dos modelos mais utilizados e aplicados na análise das aglomerações. Essa característica ocorre em virtude da incorporação de fatores como a dinâmica tecnológica e dos diferenciais competitivos criados a partir das relações existentes entre empresas e instituições.

O conceito de clusters de Porter (1990) vem se destacando por sua ampla aceitação e disseminação em diversos países, sendo utilizado como uma alternativa de orientação para políticas direcionadas à criação de indústrias competitivas em segmentos específicos. Essa abordagem para a análise dos aglomerados de empresas nasce com o propósito de criar conceitos mais compatíveis com a atual dinâmica competitiva vivenciada pelas empresas, em que a geração de inovações por parte das firmas emerge como um importante determinante dos níveis de competitividade que impacta diretamente incrementando os níveis de produtividade ou a criação de novos produtos e processos.

Mesmo com raízes nos estudos seminais desenvolvidos por Marshall (1982), é possível se perceber profundas mudanças ocorridas na maneira de pensar a estruturação de aglomerados competitivos e no papel que estes representam para o desenvolvimento econômico de uma região. A definição de cluster como sendo “um agrupamento geograficamente concentrado de empresas inter-relacionadas e instituições correlatas numa determinada área, vinculadas por elementos comuns e complementares” (PORTER, 1998b, p 18), permite uma comparação conceitual vis-à-vis entre o modelo desenvolvido por Porter e o modelo dos distritos industriais de Marshall (1982), levando à observação de diferenças, principalmente a inclusão das instituições (públicas ou não) como parte integrante do aglomerado. Em uma análise mais profunda, essa nova abordagem se justifica pela forte significância que as inovações assumem para a dinâmica da economia capitalista. Dentro desse novo contexto, a relação entre empresas e instituições, principalmente de ensino e pesquisa, emerge como um fator de forte impacto para o processo de geração de novas tecnologias.

A atual estruturação da economia mundial está fundamentalmente ligada ao conhecimento e à geração de inovações. No caso das organizações, as firmas com maior capacidade de inovar apresentam melhor desempenho financeiro, enquanto os países que apresentam um ambiente propício ao surgimento de firmas inovadoras, maior riqueza e melhores taxas de crescimento. Esses fatos justificam o desenvolvimento de políticas públicas com o propósito de estimular a criação de um ambiente propício ao surgimento de inovações, estratégia que permite melhorias substanciais na estrutura produtiva de uma região.

O estímulo ao surgimento de firmas competitivas em segmentos de alta tecnologia é visto por Nelson (1997) como uma alternativa viável para promoção do desenvolvimento econômico de um país. Segundo esse autor, países como Coreia, Taiwan, China e Singapura passaram de uma situação de pobreza e baixa dinâmica econômica para economias relativamente modernas e ricas, em um período de aproximadamente 35 anos. Esse processo foi desencadeado por meio de investimentos direcionados à construção de um ambiente econômico que viabilizasse o desenvolvimento de firmas que atuassem em setores de intensa dinâmica tecnológica, e capazes de se posicionar de forma competitiva em nível internacional. Muitas das novas empresas criadas nesses países competem no mercado mundial em segmentos altamente competitivos, com concorrentes baseados em países com nível de desenvolvimento econômico consolidado, como Japão, Estados Unidos e diversos países Europeus.

Porter (1998c) evidencia a forte relação existente entre os clusters e o processo de geração de inovações. Essa característica realça a importância das aglomerações de empresas como um fator fortemente alinhado aos novos paradigmas da competição baseados na economia do conhecimento e na informação.

Tigre (2006) afirma que, quando uma inovação é introduzida por uma única empresa, os impactos econômicos que é capaz de gerar se tornam limitados, tanto para a firma inovadora quanto para os seus clientes. Entretanto, quando esta inovação se difunde entre as empresas, setores e regiões, seus impactos podem ser sentidos através da criação de novos empreendimentos e mercados, ou seja, a amplitude do impacto se torna significativamente maior. Como resultado, a proximidade geográfica e econômica existente nos aglomerados é um importante fator para a difusão de inovações, o que é capaz de gerar efeitos positivos sobre o desempenho coletivo das empresas presentes no aglomerado. Essa característica dos clusters industriais ajuda a explicar o fato de grande parte das inovações em setores de alta tecnologia advir de aglomerados, e não de empresas atuantes de maneira isolada.

Serio (2007) propõe que a análise de desenvolvimento de um cluster deve ser feita com base em quatro etapas distintas: 1- voltada a fatores, 2- orientada à produção. 3- orientada à comercialização e 4- posicionada para a inovação. Segundo esse autor, o último estágio corresponde ao mais competitivo, haja vista que clusters que alcançam esse nível de desenvolvimento são capazes de disseminar um nível de produtividade superior entre as empresas que os formam, permitindo a criação de vantagens competitivas diferenciadas em relação aos concorrentes localizados fora do cluster. Essas vantagens se expressam sobretudo por meio do surgimento de exportações mais competitivas, o que se apresenta como um resultado do estágio de desenvolvimento alcançado pelo aglomerado.

Por fim, o que se observa é um vasto número de estudos direcionados à análise de clusters localizados em diferentes países, o que se justifica pelo reconhecimento da importância dos determinantes competitivos relacionados à localização como sendo fundamentais para a competição em mercados cada vez mais globalizados. Muitas estratégias voltadas ao desenvolvimento regional baseiam-se na necessidade da criação de fatores que viabilizem a competitividade de grupos de empresas, estratégia que se mostra mais eficiente, em grande parte dos casos, do que o estímulo a uma única empresa isolada.

3. Metodologia

Os clusters exportadores são formados por indústrias que vendem seus produtos para outras regiões ou países. Normalmente sua localização não é justificada pela presença de recursos naturais abundantes em uma determinada área, mas sim pela presença de fatores competitivos dinâmicos. A identificação de clusters exportadores parte da correlação entre o emprego nas indústrias que comercializem ou que apresentem elos em diferentes localidades, sendo complementada pela análise dos fluxos de comércio de cada indústria. Assim, neste artigo não são consideradas como clusters exportadores as estruturas que atuam reexportando produtos importados. A eliminação de correlações espúrias é feita através de uma análise da estrutura da indústria, buscando-se identificar a presença de externalidades lógicas existentes entre as empresas que formam o cluster.

Os dados utilizados para delimitação dos fluxos de exportação dos clusters foram elaborados a partir da base de dados das Nações Unidas para o Comércio (COMTRADE), utilizando o Standard International Trade Classification (SITC), que corresponde a um sistema de classificação para os produtos exportados e importados. Esse método de classificação segue a seguinte formatação: seção; divisão; grupo e subgrupo, sendo as seções constituídas por um dígito, as divisões por dois dígitos, os grupos por três dígitos e os subgrupos por 4 dígitos. A formação dos fluxos de exportação dos clusters segue uma análise mais desagregada possível, ou seja, busca se aproximar ao máximo do nível de detalhamento presente nos subgrupos de produtos exportados (INTERNATIONAL CLUSTER COMPETITIVENESS PROJECT, 2007).

A análise do dinamismo exportador dos aglomerados brasileiros é feita no período de 1990 – 2006, sendo estabelecida uma comparação da evolução dos fluxos de exportação dos aglomerados exportadores com os fluxos internacionais de comércio. Essa análise torna possível uma comparação do desempenho dos clusters exportadores ante os concorrentes localizados nos demais países. Uma vez que o valor das exportações e importações de um país é sensível às mudanças ocorridas na demanda, à oferta e ao surgimento de inovações tecnológicas, por meio dessa metodologia será possível captar mudanças de natureza estrutural ocorridas na dinâmica competitiva dos aglomerados brasileiros.

Neste artigo são comparadas as exportações dos 36 clusters presentes na economia brasileira aos fluxos internacionais de comércio correspondentes ao setor da economia nos quais os clusters estão concentrados. Essa análise segue os estudos de identificação de aglomerados elaborados pelo International Cluster Competitiveness Project - ICCP, utilizando o banco de dados disponibilizado pelo projeto, no qual são apresentados os clusters exportadores de 163 países a partir de uma adaptação do modelo de cluster criado por Porter.

Além da análise da correlação do emprego, o ICCP considera como clusters aquelas estruturas que apresentam em sua composição empresas correlacionadas atuantes de maneira direta ou indireta em um mesmo ramo de atividade. É necessário também que este agrupamento exporte seus produtos para outros países. Não são considerados clusters exportadores empresas que atuem na reexportação de produtos finais. É necessário que uma indústria promova substanciais modificações na composição do produto exportado.

3.1 Matriz de competitividade

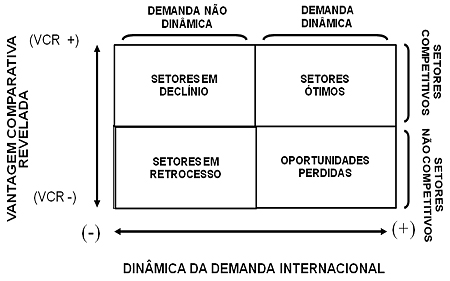

Para a realização da análise dos dados será utilizada a metodologia desenvolvida por Mandeng (1991) e Fajnzylberg (1991), que mede a competitividade setorial das exportações de cada país a partir da análise da dinâmica relativa do market-share das exportações em relação à demanda mundial. Com base nesse resultado, os autores construíram uma matriz de competitividade na qual são relacionados a evolução dos fluxos de exportação de um país e o comportamento da demanda internacional, ambos variáveis aplicadas de forma setorial. Essa metodologia resultou no desenvolvimento da seguinte classificação quanto à competitividade apresentada pelos setores exportadores:

- Setores em retrocesso: nessa categoria estão enquadrados os setores nos quais ocorre uma taxa de crescimento dos fluxos internacionais de comércio abaixo da média do mercado mundial, sendo observada também a perda de market share do país nesses setores.

- Setores em declínio: nessa categoria estão enquadrados os setores nos quais ocorre uma taxa de crescimento dos fluxos de comércio internacional abaixo da média mundial, sendo observado um crescimento do market share do país nesses setores.

- Setores em situação ótima: nessa categoria estão enquadrados os setores nos quais ocorre um crescimento dos fluxos de comércio internacional acima da média mundial, sendo observado um crescimento do market share do país nesses setores.

- Oportunidades perdidas: nessa categoria estão enquadrados os setores nos quais ocorre uma taxa de crescimento dos fluxos de comércio internacional acima da média mundial, sendo observada a perda de market share do país nesses setores.

Pode-se dizer que a matriz de competitividade torna possível o estabelecimento de uma relação entre os fluxos de comércio e a dinâmica do market-share obtido pelos setores exportadores de um país. Essa metodologia permite acompanhar o desenvolvimento da competitividade setorial diante das mudanças de comportamento da demanda mundial. Observa-se que um país aumenta sua inserção na economia mundial caso suas exportações estejam concentradas, de forma crescente, em setores cuja demanda internacional apresente um comportamento de crescimento.

De acordo com Mandeng (1991), os países que concentram, por um elevado período, suas exportações em setores que apresentem uma trajetória de decadência acabam perdendo participação no mercado mundial de bens e serviços, enquanto as nações que se concentram em setores dinâmicos e buscam atender às novas demandas, com o passar do tempo, mantêm e aumentam sua participação no comércio mundial. Com isso, o crescimento de mercado se destaca como um critério-chave para orientação da diversificação dos recursos de um país e para a determinação das estratégias utilizadas para melhoria da competitividade das empresas.

Posteriormente à criação da matriz de competitividade foram elaborados diversos estudos voltados para análise da dinâmica das exportações setoriais dos países, a exemplo de Xavier (2001). Nessa formatação mais recente, a matriz de competitividade foi estruturada utilizando-se o índice de vantagem comparativa revelada – VCR em substituição aos fluxos de exportação do país em questão. Essa substituição foi feita com o propósito de estabelecer parâmetros de análise mais precisos, uma vez que o cálculo do VCR incorpora a participação de um determinado país nas exportações mundiais totais, o que elimina os efeitos das mudanças gerais na posição do país na análise da competitividade setorial de suas exportações.

O índice de vantagem comparativa revelada – VCR foi criado por Balassa (1989) como forma de mensurar e identificar quais os produtos em que um país ou região apresenta vantagem comparativa, utilizando para isso os fluxos passados de comércio.

Assim, este trabalho utilizará as abordagens mais atuais da matriz de competitividade, fazendo uso do cálculo do índice VCR aplicado aos fluxos passados de exportação dos clusters brasileiros como forma de determinar quais aglomerações se apresentam competitivas frente ao mercado internacional.

O indicador de VCR é calculado da seguinte forma:

VCR = ( Xik/Xi ) ÷ ( Xk/X ) em que:

- Xik representa as exportações do grupo setorial “K” pelo país “i”;

- Xk são as exportações mundiais do grupo setorial “K”;

- Xi são as exportações totais do país “i”;

- X indica o total das exportações mundiais.

Nessa análise, caso um país “i” apresente vantagem comparativa no grupo setorial “K”, relativamente à economia mundial (ou outro parâmetro de comparação), então o resultado obtido a partir do cálculo do indicador de VCR será superior à unidade (VCR > 1), o que demonstra que o país em questão possui um market share, neste grupo setorial, superior a sua participação no mercado mundial de todos os outros produtos; ou então que a participação desse grupo setorial nas exportações do país é superior à participação desse mesmo grupo no total das exportações da economia mundial. De outra forma, o país não possui vantagem comparativa (VCR <1). Caso o resultado obtido seja igual à unidade, então o país apresenta uma taxa de crescimento igual à média do mercado mundial (VCR = 1).

A utilização do indicador VCR envolve uma restrição estatística, já que os resultados obtidos, por definição, assumem valores entre 0 e ∞, o que resulta em valores superestimados para os resultados que apontem especialização comercial positiva, enquanto nos casos de especialização negativa os valores estariam concentrados entre 0 e 1. A solução proposta por Laursen e Engendal (1995) apud Xavier (2001) foi a correção das assimetrias presentes no cálculo do VCR através da seguinte estruturação: VCR – 1 / VCR +1, utilizando intervalos de referência entre -1 e +1, tendo o valor médio centrado em zero, o que torna o índice VCR simétrico. O emprego dessa metodologia de análise permite o enquadramento da dinâmica dos clusters exportadores dentro de quatro situações possíveis, conforme observado na Figura 1.

Figura 1

Matriz de Competitividade Fonte: Mandeng (1991)

Os quadrantes da matriz expressam uma combinação de dois fatores: o dinamismo do mercado internacional, medido a partir da dinâmica da demanda, e a competitividade que os setores exportadores do país analisado apresentam em relação ao resto do mundo, mensurada com base no cálculo do VCR. Os resultados obtidos surgem a partir da identificação do posicionamento competitivo setorial alcançado pelas empresas exportadoras em relação ao resto do mundo, juntamente com a evolução da demanda internacional pelos produtos comercializados pelo setor em questão. A partir dessa combinação é possível o enquadramento dos clusters em quatro categorias: setores em declínio, correspondentes aos clusters que apresentem vantagem comparativa revelada em setores de demanda não dinâmica; setores em retrocesso, onde estão enquadrados os clusters que não apresentem vantagem comparativa revelada dentro de setores com demanda não dinâmica; setores ótimos, onde os clusters possuem vantagem comparativa dentro de mercados com demanda dinâmica; e as oportunidades perdidas, onde, apesar da forte dinâmica da demanda, os clusters não apresentam vantagens comparativas reveladas.

4. Caracterização dos clusters exportadores

A economia brasileira apresenta elevados níveis de industrialização com a forte presença de atividades diversificadas em seu tecido produtivo. Segundo dados do IBGE, em 2008 a agricultura aparece com 9% de participação na formação do PIB, enquanto a indústria com 36,6% e os serviços com 54,4%. Na análise dos dados de comércio exterior, verifica-se que em 2008 ocorreu uma forte expansão da corrente de comércio, com as exportações alcançando a cifra de US$ 197,9 bilhões enquanto as importações atingiram US$ 173,2 bilhões. O desempenho das exportações e importações resultou em um superávit comercial de US$ 24,7 bilhões, sendo este 38,2% menor do que o desenvolvido no ano de 2007, situação apresentada como resultado da expansão das exportações na ordem de 23,2% enquanto no mesmo período as importações apresentaram um crescimento de 43,6% (MDIC, 2008).

De acordo com dados do MDIC, apesar do avanço apresentado pelas exportações no ano de 2008, a análise desagregada dos produtos comercializados revela que entre os anos de 2007 e 2008 os produtos básicos avançaram 41,5%, enquanto os semifaturados 24,2% e os manufaturados 10,4%. Essas taxas podem ser interpretadas como perda de dinamismo das exportações brasileiras, uma vez que ocorre uma retração nas exportações de produtos com maior valor agregado e intensidade tecnológica enquanto os produtos básicos, representados por commodities, aumentam sua participação no total das exportações brasileiras.

As indústrias exportadoras estão comumente inseridas em aglomerados. Na Tabela 1, nota-se que a principal indústria exportadora na economia brasileira, em termos de valor corrente das exportações, corresponde à Iron Ore and Concentrates, com uma participação de 27,15% nas exportações mundiais em 2005. Analisando-se a formação dos aglomerados exportadores brasileiros é possível ver que esta indústria encontra-se inserida no cluster Metal Mining and Manufacturing. Outras indústrias baseadas na comercialização de commodities também apresentam um forte posicionamento no comércio internacional de bens, a exemplo da Oilseed (25,5%), Other meat, meat offal (12,36%), Sugars, molasses and honey (24,25%) e Coffee, coffee substitute (19,94%), estando todas inseridas em aglomerados exportadores. A presença dos clusters nas atividades de exportação do país se apresenta como algo esperado, uma vez que o desempenho competitivo das empresas e das indústrias localizadas no interior de um cluster tende a ser superior à competitividade média das empresas do país, viabilizando uma melhor inserção em nível internacional dos setores exportadores.

A análise de indústrias que comercializam produtos com maior valor agregado permite observar que o desempenho delas não se apresenta com a mesma dinâmica das commodities, demonstrando que estas possuem uma baixa participação no comércio internacional de bens, a exemplo de Aircraft, ULW >15000kg (2,83%) e TV and radio transmitters (1,84%). É importante ressaltar a baixa presença das indústrias concentradas em setores de alta tecnologia na relação das maiores exportadoras no Brasil. Isso confirma a trajetória histórica de posicionamento do setor exportador no país com a forte presença do comércio de commodities minerais e agrícolas. No ano de 2005, observou-se que as 50 maiores indústrias exportadoras responderam por aproximadamente 70% do total das exportações brasileiras.

Outra análise obtida a partir da Tabela 1 é o aumento ou retração da participação das indústrias exportadoras dentro do comércio internacional. Nessa perspectiva, vê-se que a indústria de Iron Ore and Concentrates, mesmo com uma forte participação nas exportações mundiais, apresentou uma retração na ordem de (-2,25%) entre os anos de 1997 e 2005. Todavia, ao analisar as indústrias concentradoras de produtos agrícolas, constata-se que as taxas de expansão são significativas, a exemplo da Oilseed (10,09%), Other meat, meat offal (12,36%), Coffee, coffee substitute (19,94%), Sugars, molasses and honey (24,25%). Como essas indústrias exportadoras estão localizadas no interior de clusters exportadores, nota-se a característica de forte expansão das exportações dos aglomerados concentrados no setor agrícola.

Tabela 1: Vinte cinco maiores indústrias exportadoras e seus respectivos clusters no Brasil, 2008.

Cluster |

Participação Nas Exportações Mundiais |

Variação 1997 - 2005 |

Valor das Exportações 1997 – 2005 |

|

Iron Ore and Concentrates |

Metal Mining and Manufacturing |

27,15% |

-2,25% |

R$ 7.296.631 |

Oilseed (soft fix vegetable oil) |

Agricultural Products |

25,50% |

10,09% |

R$ 5.383.071 |

Other meat, meat offal |

Agricultural Products |

12,36% |

7,77% |

R$ 4.740.848 |

Passenger transport vehicles |

Automotive |

0,93% |

0,36% |

R$ 4.395.335 |

Crude petroleum oils |

Oil and Gas Products |

0,73% |

0,73% |

R$ 4.164.752 |

Sugars, molasses and honey |

Agricultural Products |

24,25% |

11,06% |

R$ 3.952.221 |

Coffee, coffee substitute |

Agricultural Products |

19,94% |

0,87% |

R$ 2.928.564 |

Oil-cake, oilseed residue |

Agricultural Products |

22,34% |

-3,03% |

R$ 2.865.044 |

Petroleum Oils |

Oil and Gas Products |

0,87% |

0,58% |

R$ 2.796.700 |

TV, radio transmitters |

Communications Equipment |

1,84% |

1,55% |

R$ 2.552.947 |

Pig iron, spiegeleisen, sponge iron or steel granules |

Metal Mining and Manufacturing |

10,33% |

1,11% |

R$ 2.530.027 |

Bovine meat |

Agricultural Products |

11,56% |

10,11% |

R$ 2.419.103 |

Ingots and other primary forms of iron or steel |

Metal Mining and Manufacturing |

8,32% |

-2,80% |

R$ 2.318.117 |

Chemical wood pulp, soda, bleached |

Forest Products |

12,07% |

4,40% |

R$ 1.975.839 |

Aircraft, ULW >15000kg |

Aerospace Vehicles and Defense |

2,83% |

2,75% |

R$ 1.819.119 |

Tobacco, unmanufactured |

Tobacco |

23,68% |

7,61% |

R$ 1.660.493 |

Miscellaneous goods vehicles |

Automotive |

2,03% |

0,22% |

R$ 1.558.902 |

Miscellaneous footwear with leather soles |

Footwear |

5,74% |

-1,27% |

R$ 1.478.163 |

Aluminum and aluminum alloys, unwrought |

Metal Mining and Manufacturing |

4,31% |

-1,30% |

R$ 1.398.726 |

Other bovine, equine leather |

Leather and Related Products |

10,63% |

3,23% |

R$ 1.372.693 |

Aircraft, ULW 2001-15000kg |

Aerospace Vehicles and Defense |

11,02% |

5,20% |

R$ 1.347.733 |

Fixed vegetable fats and oils, soft |

Agricultural Products |

8,13% |

3,16% |

R$ 1.344.422 |

Fonte: Cluster Mapping Project (2008).

A dinâmica das exportações brasileiras é observada também por meio da estruturação dos clusters que direcionam sua produção para o comércio com outros países. O sistema de classificação proposto pelo Cluster Mapping Project identifica a existência de 36 clusters exportadores disseminados em diversos ramos de atividade presentes na economia brasileira. Essa grande diversidade de atividades concentradas em diferentes setores se reflete na formação dos aglomerados, de forma que é possível se observar concentrações de empresas em diferentes atividades industriais.

A análise dos aglomerados mostra um forte nível de diversificação de atividades produtivas nos clusters industriais brasileiros, entretanto o desempenho de cada um dos aglomerados não se dá de forma homogênea, uma vez que o ambiente de negócios presente na economia brasileira atua de maneira discricionária quanto aos seus impactos positivos e negativos para as empresas localizadas em diferentes setores ou clusters.

O ponto em comum entre as estruturas analisadas, os clusters exportadores, é o fato de todas exportarem parte ou o total de sua produção para mercados estrangeiros, e congregarem em seu interior grupos de empresas que compartilham fatores comuns e apresentam links entre si, com maior ou menor intensidade. Por definição, as empresas que formam um cluster exportador estão sujeitas a um nível de concorrência ampliada em relação às organizações atuantes unicamente no mercado doméstico.

A análise presente na Tabela 2 demonstra o desempenho do crescimento médio das exportações dos clusters de maneira independente em relação à demanda mundial. Assim, em análises posteriores será possível a comparação do crescimento das exportações de um aglomerado dentro do contexto da demanda internacional pelos produtos comercializados.

Tabela 2: Taxa média de crescimento das exportações dos clusters brasileiros

Clusters Exportadores |

(%) |

Clusters Exportadores |

(%) |

|

Aerospace Engines |

-15,68 |

Jewelry, Precious Metals and Collectibles |

8,35 |

|

Aerospace Vehicles and Defense |

5,37 |

Leather and Related Products |

10,51 |

|

Agricultural Products |

7,55 |

Lighting and Electrical Equipment |

8,83 |

|

Analytical Instruments |

7,96 |

Marine Equipment |

-12,05 |

|

Apparel |

0,56 |

Medical Devices |

12,37 |

|

Automotive |

9,29 |

Metal Mining and Manufacturing |

6,25 |

|

Biopharmaceuticals |

12,44 |

Motor Driven Products |

8,4 |

|

Building Fixtures and Equipment |

8,25 |

Oil and Gas Products |

9,43 |

|

Chemical Products |

8,81 |

Plastics |

9,22 |

|

Communications Equipment |

11,6 |

Power and Power Generation Equipment |

13,66 |

|

Construction Materials |

11,93 |

Prefabricated Enclosures and Structures |

10,82 |

|

Entertainment and Reproduction Equipment |

-3,16 |

Processed Food |

11,28 |

|

Fishing and Fishing Products |

4,58 |

Production Technology |

8,73 |

|

Footwear |

2,39 |

Publishing and Printing |

-1,86 |

|

Forest Products |

6,06 |

Sporting, Recreational and Children's Goods |

9,61 |

|

Furniture |

12,8 |

Textiles |

2,77 |

|

Heavy Machinery |

9,53 |

Tobacco |

4,49 |

|

Information Technology |

5 |

Coal and Briquettes |

-41,71 |

Fonte: Cluster Mapping Project (2008).

O ganho ou a perda de participação que um aglomerado exportador apresenta em relação ao total das exportações mundiais podem ser entendidos como resultado do seu dinamismo e nível de competitividade, uma vez que quanto mais competitivas forem as empresas que formam um cluster maior será a tendência de expansão de suas atividades comerciais, sendo o inverso igualmente verdadeiro.

Como resultado dessas diferenças quanto à capacidade que os aglomerados apresentam de aumentar sua inserção no comércio internacional através das exportações, notam-se taxas significativamente diferentes na média de crescimento das exportações dos clusters brasileiros no período compreendido entre 1990 e 2006. Enquanto o aglomerado Biopharmaceuticals apresentou uma expansão média na ordem de 12,4%, no mesmo período o Coal and Briquettes apresentou taxas de crescimento declinantes de -41%, fato que pode ser interpretado como perda da competitividade ou mesmo como forte retração na demanda internacional pelos produtos comercializados pelas empresas que compõem esse cluster.

5. Análise do dinamismo da demanda

A classificação da demanda internacional segundo seu dinamismo permite a inclusão dos produtos comercializados pelos clusters exportadores dentro de duas classificações distintas, sendo estas: setores com “demanda dinâmica” e “não dinâmica”. Considerando a taxa de expansão das importações mundiais no período entre 1990 e 2006, é possível a definição dos tipos de demanda seguindo o critério de que os setores com crescimento abaixo dessa expansão das importações internacionais constituem um padrão de demanda “não dinâmica”, ao passo que os setores que apresentam um crescimento superior à média internacional constituem a demanda “dinâmica”.

A classificação do dinamismo da demanda internacional segundo seu crescimento permite identificar os mercados nos quais as taxas de expansão se apresentam com um desempenho médio superior ao apresentado pela economia mundial. Assim, os clusters concentrados em setores de demanda dinâmica apresentam maior possibilidade de expandir suas exportações baseados no crescimento do próprio mercado. Setores com fortes taxas de crescimento nas suas exportações podem encobrir a falta de competitividade de determinado aglomerado, uma vez que as exportações oriundas das empresas em seu interior podem crescer unicamente como resultado da expansão natural apresentada pelo próprio mercado.

Para a economia de determinado país é interessante que suas empresas estejam competindo em mercado com demanda dinâmica, criando possibilidades de aumento no valor corrente das exportações de maneira mais consistente. A concentração da pauta exportadora, por um elevado período, em mercados de demanda não dinâmica tende a reduzir a participação relativa que um país apresenta dentro das relações internacionais de troca, fato decorrente da redução que o setor em declínio apresenta em relação aos demais setores da economia mundial.

Neste trabalho a análise do dinamismo dos produtos comercializados em nível mundial é feita por meio da observação da variação percentual presente no valor das importações realizadas pelos países que compõem a Organização Mundial do Comércio – OMC. Assim, os movimentos de ganho e perda de participação dentro do comércio internacional caracterizam o desenvolvimento da dinâmica competitiva que os mercados apresentam ao longo prazo. Por isso, os produtos considerados dinâmicos são aqueles que oferecem uma variação positiva de suas importações acima da expansão das importações mundiais, identificando-se como um setor desejável para que um país concentre suas exportações.

Pela análise do dinamismo da demanda mundial expressa na Tabela 3, constata-se uma maior expansão no comércio de produtos com maior grau de industrialização, a exemplo de: Information Technology (82,15%), Communications Equipment (85,69%), Medical Devices (80,56%) e Analytical Instruments (75,09%). Esse padrão de demanda acaba por determinar os países com maior ou menor inserção no comércio internacional, haja vista os países desenvolvidos apresentarem melhores níveis de industrialização e melhor capacidade para atuar no comércio de bens com demanda dinâmica.

Tabela 3: Classificação do dinamismo da demanda internacional.

Setor |

Importações (1990) |

Importações (2006) |

Import (%) |

|

Não-Dinâmica |

Aerospace Engines |

$22.231.424,07 |

$77.090.238,82 |

71,16% |

Não-Dinâmica |

Aerospace Vehicles and Defense |

$67.507.786,66 |

$166.126.084,66 |

59,36% |

Não-Dinâmica |

Agricultural Products |

$198.032.808,89 |

$506.472.695,75 |

60,90% |

Dinâmica |

Analytical Instruments |

$62.928.009,07 |

$252.669.010,26 |

75,09% |

Dinâmica |

Apparel |

$71.847.978,70 |

$274.099.639,83 |

73,79% |

Não-Dinâmica |

Automotive |

$337.493.495,08 |

$1.088.577.169,09 |

69,00% |

Dinâmica |

Biopharmaceuticals |

$43.072.122,25 |

$352.440.590,99 |

87,78% |

Dinâmica |

Building Fixtures and Equipment |

$44.165.594,97 |

$168.814.535,29 |

73,84% |

Não-Dinâmica |

Chemical Products |

$134.835.780,43 |

$456.997.601,09 |

70,50% |

Dinâmica |

Communications Equipment |

$63.817.625,86 |

$446.015.975,49 |

85,69% |

Não-Dinâmica |

Construction Materials |

$22.762.554,06 |

$76.916.778,23 |

70,41% |

Não-Dinâmica |

Entertainment and Reproduction Equip. |

$91.986.764,99 |

$250.189.959,21 |

63,23% |

Não-Dinâmica |

Fishing and Fishing Products |

$26.365.068,81 |

$71.785.339,69 |

63,27% |

Não-Dinâmica |

Footwear |

$23.274.898,19 |

$60.624.671,37 |

61,61% |

Não-Dinâmica |

Forest Products |

$84.205.949,43 |

$167.250.446,18 |

49,65% |

Não-Dinâmica |

Furniture |

$46.494.943,77 |

$143.568.343,12 |

67,61% |

Não-Dinâmica |

Heavy Machinery |

$58.097.647,20 |

$203.752.998,99 |

71,49% |

Dinâmica |

Information Technology |

$155.728.550,67 |

$788.672.783,41 |

80,25% |

Não-Dinâmica |

Jewelry, Precious Metals and Collectibles |

$70.086.636,35 |

$228.865.220,82 |

69,38% |

Não-Dinâmica |

Leather and Related Products |

$20.569.340,54 |

$56.516.543,63 |

63,60% |

Dinâmica |

Lighting and Electrical Equipment |

$41.096.943,92 |

$177.007.338,85 |

76,78% |

Não-Dinâmica |

Marine Equipment |

$27.555.279,03 |

$87.994.775,39 |

68,69% |

Dinâmica |

Medical Devices |

$31.323.397,84 |

$161.161.835,57 |

80,56% |

Dinâmica |

Metal Mining and Manufacturing |

$216.929.321,58 |

$901.970.903,22 |

75,95% |

Dinâmica |

Motor Driven Products |

$65.618.154,39 |

$238.117.548,04 |

72,44% |

Dinâmica |

Oil and Gas Products |

$167.382.896,62 |

$1.375.446.795,55 |

87,83% |

Dinâmica |

Plastics |

$95.368.369,52 |

$373.117.400,23 |

74,44% |

Dinâmica |

Power and Power Generation Equipment |

$19.910.539,53 |

$88.596.848,75 |

77,53% |

Dinâmica |

Prefabricated Enclosures and Structures |

$22.088.514,93 |

$81.905.925,24 |

73,03% |

Não-Dinâmica |

Processed Food |

$70.068.654,82 |

$220.594.826,67 |

68,24% |

Não-Dinâmica |

Production Technology |

$160.632.842,90 |

$465.786.663,29 |

65,51% |

Não-Dinâmica |

Publishing and Printing |

$26.184.103,37 |

$60.674.931,64 |

56,85% |

Dinâmica |

Sport, Recreat. and Children's Goods |

$20.471.176,62 |

$87.399.066,67 |

76,58% |

Não-Dinâmica |

Textiles |

$108.506.838,59 |

$218.461.432,32 |

50,33% |

Não-Dinâmica |

Tobacco |

$15.190.791,36 |

$23.974.600,79 |

36,64% |

Dinâmica |

Coal and Briquettes |

$12.858.372,83 |

$49.462.356,66 |

74,00% |

Fonte: Cluster Mapping Project (2008).

Analisando o mercado dos produtos com demanda não dinâmica, nota-se que a taxa de crescimento das importações de commodities vem apresentando uma baixa variação positiva. Como exemplo é possível mencionar o cluster de Tobacco,com36,64% de expansão no período analisado, valor considerado muito distante do padrão médio de crescimento na ordem de 71,25% observado no período de 1990 a 2006 para importações internacionais englobando todos os produtos. Outro exemplo de cluster concentrado em um setor menos intenso em atividades industriais é o Forest Products, que no período em questão expandiu sua demanda em 49,65%.

Tomando como ponto de análise a taxa de expansão das importações mundiais para o período de 1990 a 2006, é possível perceber quais setores apresentaram um crescimento superior e inferior e média mundial. Na categoria de setores dinâmicos, destacam-se com maior percentual de crescimento os seguintes aglomerados: Biopharmaceuticals (87,68%), Oil and Gas Products (87,83%), Communications Equipment (85,69%) e Information Technology (80,25%). Os produtos comercializados pelos aglomerados inseridos nesses setores de atividade econômica experimentaram as melhores taxas de crescimento na sua demanda dentro do comércio internacional de bens. Levando em consideração os setores que apresentaram taxa de crescimento abaixo da expansão das importações mundiais no período, é possível se constatar os seguintes destaques: Tobacco (36,64%), Textiles (50,36%), Forest Products (49,65%), Publishing and Printing (56,85%) e Footwear (61,61%).

As diferentes taxas de expansão observadas nos setores analisados decorrem de fatores diversos, entre esses é possível destacar dois como tendo maior impacto: a velocidade evolutiva setorial e as mudanças nas preferências de consumo. Ambos levam a fortes expansões ou retrações na demanda, alterando a dinâmica desenvolvida pelas empresas atuantes no setor.

6. Análise da competitividade dos clusters

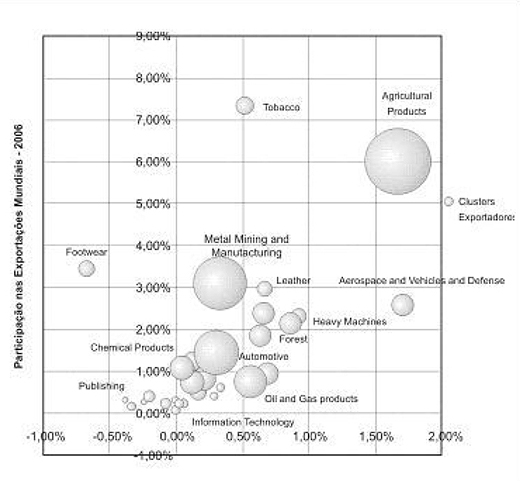

Uma análise mais detalhada acerca dos clusters exportadores no Brasil permite observar quais aglomerados demonstram melhor desempenho dentro do contexto do comércio internacional. De acordo com a Figura 2, o maior cluster exportador no Brasil, em termos de volume, corresponde ao Agricultural Products, que no ano de 2006 apresentou forte participação no total das exportações mundiais com o percentual de 6,01% do total dos produtos agrícolas comercializados. Outro destaque é o cluster Tobbaco, que no período analisado apresentou 7,11% do comércio mundial dos produtos comercializados pelas empresas que compõem o cluster.

Conforme pode ser observado na Figura 2, os clusters Heavy Machines e Agricultural Products apresentaram a melhor taxa de variação para o período analisado. Esse comportamento, mantido por um período substancial de tempo, permite uma inserção mais efetiva desses aglomerados exportadores no comércio internacional dos seus respectivos produtos. Um exemplo de aglomerado exportador que vem apresentando drástica perda de participação no total das exportações mundiais é o cluster footwear. No período analisado, este aglomerado obteve o pior desempenho no que tange ao aumento do market-share nas exportações mundiais. Nesse caso específico, a perda de competitividade se dá de maneira relativa, e pode ser interpretada como resultado do surgimento de empresas exportadoras mais competitivas localizadas em outros países emergentes, a exemplo da China e Índia.

Com base na Figura 2, é possível observar o cluster Aerospace Vehicles and Defense na condição de ganhos expressivos na ordem de 1,71% de participação no mercado internacional no período analisado. Esse cluster exportador está concentrado em um setor de alta tecnologia, no qual o Brasil apresenta forte dinamismo. É importante ressaltar o baixo número de aglomerados exportadores, no Brasil, que apresentam expansão significativa de sua participação dentro da economia internacional. Analisando-se de maneira mais detalhada o comportamento dos clusters brasileiros, percebe-se que a maioria vem demonstrando baixas taxas de expansão, sendo o aglomerado Aerospace Vehicles and Defense a única concentração de empresas em setores de alta tecnologia a apresentar crescimento na participação superior a 1,5%.

De maneira geral, entende-se que os ganhos de mercado obtidos por determinado cluster exportador se apresentam como resultado do aumento de sua competitividade em relação a concorrentes localizados em outros países. Assim, os clusters exportadores que vêm apresentando baixa variação positiva em mercados que apresentam forte expansão demonstram um comportamento característico de empresas fragilizadas pela intensificação do processo de globalização econômica, e como resultado se mostram enfraquecidas com esse processo. De maneira oposta, constata-se que os aglomerados capazes de sustentar taxas de participação crescentes dentro do comércio internacional de bens tendem a contribuir para o aumento da inserção da economia brasileira dentro da dinâmica do comércio internacional.

Figura 2: Clusters exportadores industriais no Brasil, 1990 – 2006

Fonte: Cluster Mapping Project (2008).

A aplicação do VCR permite a quantificação da vantagem comparativa apresentada pelos clusters exportadores. Conforme pode ser observado na Tabela 4, à esquerda estão localizados os clusters exportadores que não apresentaram vantagem comparativa revelada para o ano de 2006. O desempenho desses aglomerados nas exportações do país se apresenta de maneira menos dinâmica do que o de seus concorrentes correspondentes no mercado internacional. No lado esquerdo da tabela 4, observam-se os clusters exportadores nos quais o Brasil apresenta vantagem comparativa revelada em relação aos demais países do mundo. O cálculo do VCR permite concluir que a economia brasileira apresenta 13 aglomerados classificados como “competitivos” e 23 considerados “não competitivos”.

Considerando a evolução das taxas médias de crescimento dos aglomerados brasileiros com base na Figura 2, conclui-se que não são esperadas mudanças significativas no curto prazo na composição dos índices de VCR para cada cluster, já que, conforme abordado anteriormente, as mudanças nos níveis de competitividade de um país ou região, e portanto de seus clusters, devem estar baseadas em mudanças estruturais envolvendo fatores produtivos complexos capazes de afetar a competitividade das organizações de maneira positiva. O atual panorama da economia brasileira permite compreender a situação dos clusters exportadores, uma vez que, conforme pode ser observado na Tabela 4, o aglomerado com maior índice de vantagem comparativa revelada foi Tobacco.

Tabela 4: Índice de vantagem comparativa revelada para os aglomerados

Clusters Não Competitivos (VCR < 0) |

Clusters Competitivos (VCR > 0) |

|||

Cluster |

VCR |

Cluster |

VCR |

|

Aerospace Engines |

-0,49 |

Aerospace Vehicles and Defense |

0,3 |

|

Analytical Instruments |

-0,69 |

Agricultural Products |

0,69 |

|

Apparel |

-0,79 |

Automotive |

0,1 |

|

Biopharmaceuticals |

-0,62 |

Chemical Products |

0,02 |

|

Building Fixtures and Equipment |

-0,14 |

Construction Materials |

0,36 |

|

Communications Equipment |

-0,16 |

Footwear |

0,48 |

|

Entertainment and Reproduction Equipment |

-0,79 |

Forest Products |

0,36 |

|

Fishing and Fishing Products |

-0,38 |

Furniture |

0,29 |

|

Information Technology |

-0,9 |

Heavy Machinery |

0,18 |

|

Jewelry, Precious Metals and Collectibles |

-0,41 |

Leather and Related Products |

0,51 |

|

Lighting and Electrical Equipment |

-0,58 |

Metal Mining and Manufacturing |

0,42 |

|

Marine Equipment |

-0,94 |

Motor Driven Products |

0,03 |

|

Medical Devices |

-0,67 |

Tobacco |

0,73 |

|

Oil and Gas Products |

-0,18 |

|

|

|

Plastics |

-0,17 |

|

|

|

Power and Power Generation Equipment |

-0,18 |

|

|

|

Prefabricated Enclosures and Structures |

-0,2 |

|

|

|

Processed Food |

-0,32 |

|

|

|

Production Technology |

-0,26 |

|

|

|

Publishing and Printing |

-0,46 |

|

|

|

Sporting, Recreational and Children's Goods |

-0,51 |

|

|

|

Textiles |

-0,18 |

|

|

|

Coal and Briquettes |

-1 |

|

|

|

Fonte: Cluster Mapping Project (2008), cálculo realizado pelo autor.

É possível se observar também o aglomerado Aerospace Vehicles and Defense como um dos aglomerados exportadores no Brasil que apresentam o índice de vantagem comparativa revelada maior que zero, mostrando-se competitivo em relação ao mercado internacional desses produtos específicos. Essa situação reafirma a diversidade industrial presente na economia brasileira, característica que torna capaz a existência de setores de alta tecnologia atuando de maneira descolada do desempenho econômico apresentado pelo país como um todo. O sucesso das exportações brasileiras no mercado de aviões pode ser interpretado como resultado dos diferenciais competitivos gerados a partir do cluster exportador presente no país que concentra em seu interior um grande número de indústrias apoiadas por um forte suporte de instituições de ensino e pesquisa capazes de assegurar, entre outros fatores, mão de obra qualificada para a atuação nas empresas do setor.

A utilização do índice de vantagem comparativa relevada para analisar o posicionamento dos clusters exportadores brasileiros permite o estabelecimento de uma comparação de sua competitividade em relação ao mercado internacional, de forma que torna possível a classificação dos aglomerados segundo sua competitividade relativa. O maior VCR é observado no cluster Tobacco com o valor de 0,73, o segundo melhor índice é observado em Agricultural Products com 0,69 e posteriormente Leather and Related Products com 0,51.

Por meio das análises demonstradas na Tabela 4, observam-se os aglomerados presentes na economia brasileira que apresentam VCR < 0, indicando um baixo nível de competitividade. Nessa categoria de clusters o pior desempenho competitivo está em Coal and Briquetts, com -1,00, seguido por Marine Equipment, com 0,94 e com o terceiro pior índice Information Technology, apresentando -0,90. O baixo desempenho apresentado pelo aglomerado que concentra atividades ligadas à tecnologia da informação representa fortes restrições competitivas para a economia brasileira, uma vez que esta indústria constitui uma base importante para o desenvolvimento de diversas outras atividades que necessitem de suporte tecnológico, especialmente ligadas ao setor da informática, sendo este atualmente um dos segmentos de mercado mais dinâmicos em nível internacional.

Analisando o número total de aglomerados exportadores presentes na economia brasileira identificados pelo Cluster Mapping Project, é possível concluir que apenas 13 dos 36 apresentaram o índice de vantagem comparativa revelada maior que zero, enquanto todos os demais apresentaram esse índice com sinal negativo. Contudo a análise do seu dinamismo levando em conta o cruzamento dos dados referentes ao mercado e a competitividade individual deve ser feita a partir da construção da matriz de competitividade, quando será possível a análise dos padrões de inserção da economia brasileira via os seus clusters exportadores.

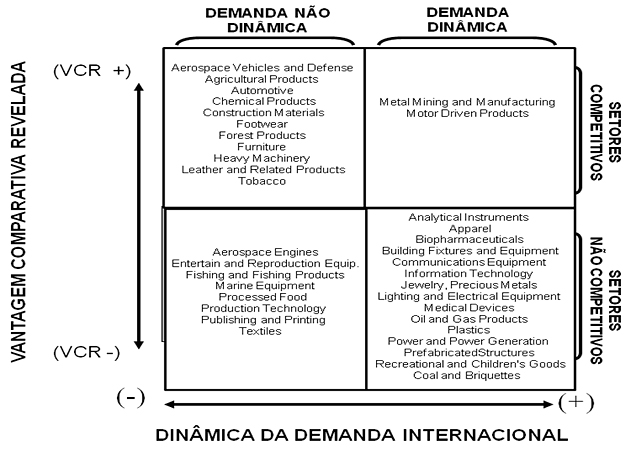

7. Aplicação da matriz de competitividade

A formação da matriz de competitividade para a economia brasileira é feita com base no desempenho competitivo dos clusters exportadores e no dinamismo da demanda internacional. Dessa maneira, esses cruzamentos se constituem numa representação da situação competitiva do país comparativamente aos mercados internacionais em que cada cluster se encontra inserido. Considerando-se que essa matriz de análise correlaciona o êxito do posicionamento competitivo internacional dos clusters exportadores no Brasil em termos de participação de mercado com o dinamismo do comércio internacional, é possível se extrair uma classificação acerca do posicionamento competitivo do aglomerado segundo as quatro situações de mercados definidas na metodologia, sendo estas: setores ótimos, oportunidades perdidas, setores em declínio e setores em retrocesso.

Com base nos cálculos realizados acerca da vantagem comparativa revelada dos clusters exportadores no Brasil e na dinâmica da demanda internacional pelos produtos comercializados, é possível a construção da matriz de competitividade, conforme demonstrado na Figura 3.

A matriz de competitividade representada na Figura 3 permite a classificação dos diferentes setores exportadores da economia brasileira segundo o seu grau de dinamismo no comércio internacional, estabelecendo uma relação entre o nível de penetração nos mercados e a evolução da demanda dos próprios mercados externos. Assim, o dinamismo internacional de um setor exportador se fundamenta por meio da identificação de aumento da demanda externa ao longo do período analisado a taxas superiores aos demais conjuntos de setores.

Figura 3: Matriz de Competitividade Aplicada aos Clusters

Exportadores Brasileiros.

Fonte: Cluster Mapping Project (2008).

Na Figura 3, nota-se uma forte vulnerabilidade de posicionamento por parte da indústria brasileira dentro do comércio internacional. O padrão de inserção observado permite concluir que a maioria dos aglomerados exportadores no Brasil se apresenta como não competitivos em setores de demanda não dinâmica, panorama que não contribui para o aumento da inserção das empresas brasileiras no contexto da economia mundial. Outro grupo de aglomerados se encontra inserido de maneira competitiva em setores com demanda não dinâmica, fato que, mesmo permitindo o aumento da participação dos respectivos aglomerados no comércio internacional, não contribuiu para melhorar a inserção da economia, uma vez que estes setores se caracterizam pelas taxas de crescimento inferiores ao total das relações de comércio em nível mundial. Observam-se ainda aqueles aglomerados competitivos com demanda dinâmica, correspondendo à situação ideal para o desenvolvimento da pauta exportadora e ampliação da participação nas exportações mundiais para qualquer país. E por fim os clusters não competitivos com demanda dinâmica, que representam as atividades produtivas onde o país não consegue se desenvolver competitivamente em nível internacional, mesmo com as elevadas taxas de expansão observadas no mercado.

Com isso, é possível a classificação dos aglomerados exportadores brasileiros dentro da seguinte lógica de dinamismo competitivo e mercadológico:

- Setores em declínio (Demanda não dinâmica x VCR positivo): Aerospace Vehicles and Defense, Agricultural Products, Automotive, Chemical Products, Construction Materials, Footwear, Forest Products, Furniture, Heavy Machinery, Leather and Related Products e Tobacco;

- Setores em situação ótima (Demanda dinâmica x VCR positivo): Metal Mining and Manufacturing e Motor Driven Products;

- Oportunidades perdidas (Demanda dinâmica x VCR negativo): Analytical Instruments, Apparel, Biopharmaceuticals, Building Fixtures and Equipment, Communications Equipment, Information Technology, Jewelry, Precious Metals, Lighting and Electrical Equipment, Medical Devices, Oil and Gas Products, Plastics, Power and Power Generation, Prefabricated Structures, Recreational and Children's Goods e Coal and Briquettes;

- Setores em retrocesso (Demanda não dinâmica x VCR negativo): Aerospace Engines, Entertain and Reproduction Equip, Fishing and Fishing Products, Marine Equipment, Processed Food, Production Technology, Publishing and Printing eTextiles.

Por meio de uma taxonomia baseada na estruturação setorial, percebe-se que os seguintes aglomerados apresentam um desempenho competitivo próximo ao esperado para os setores exportadores presentes na balança comercial: Aerospace Vehicles and Defense, Agricultural Products, Automotive, Chemical Products, Construction Materials, Footwear, Forest Products, Furniture, Heavy Machinery, Leather and Related Products e Tobacco..

8. Conclusões

A análise do desempenho competitivo dos clusters exportadores brasileiros permite observar em quais aglomerados a economia do país vem apresentando um desempenho satisfatório em nível internacional. Neste estudo foi possível verificar o desempenho competitivo das empresas como fortemente influenciado pelo ambiente de negócios encontrado no país, especialmente as condições ligadas à capacidade de geração de inovações. Dessa forma, as fragilidades dos fatores locacionais representam um forte limitador para a expansão das exportações dos clusters brasileiros, mesmo que a análise dos dados aponte para um crescimento acima da média do país nas exportações de alguns dos seus clusters.

É necessário um foco especial para as estratégias voltadas ao estímulo à geração de inovações e formação de indústrias onde a tecnologia se apresente de maneira mais intensa. Nessa análise, percebe-se um direcionamento muito forte para o desenvolvimento de atividades produtivas baseadas em commodities, ou mesmo na disponibilidade de recursos naturais. Essa característica limita as possibilidades de desenvolvimento de aglomerados exportadores que sejam suficientemente competitivos a ponto de concorrer com similares localizados em outros países emergentes onde o ambiente no qual as organizações estão inseridas contribui efetivamente para a melhoria nos seus níveis de competitividade.

A criação de polos de excelência pode ser estruturada a partir do investimento em áreas onde se desenvolvam clusters que direcionem sua produção para mercados internacionais. Nesse contexto, o que se vê na economia brasileira é a existência de poucos aglomerados exportadores com o VCR positivo, sendo estes: Aerospace Vehicles and Defense, Agricultural Products, Automotive, Chemical Products, Construction Materials, Footwear, Forest Products, Furniture, Heavy Machinery, Leather and Related Products, Metal Mining and Manufacturing, Motor Driven Products, Tobacco. O cálculo desse indicador aponta para um grande número de empresas contidas no interior de aglomerados não competitivos, com o desempenho inferior ao de seus concorrentes concentrados em mercados internacionais.

A consolidação da matriz de competitividade para os aglomerados exportadores no Brasil aponta a presença de somente dois clusters inseridos de maneira competitiva em mercados de demanda dinâmica. Isso significa uma baixa contribuição para o aumento da inserção do país no total das exportações mundiais. Os demais clusters competitivos estão inseridos em mercado com demanda não dinâmica. Isso não representa problemas relacionados ao desempenho da economia. Todavia, considerando as perspectivas de aumento das exportações a longo prazo, verifica-se que esta característica de muitos aglomerados concentrados em setores com demanda não dinâmica tende a limitar a capacidade do país de aumentar sua presença no total do comércio internacional.

A mudança da atual matriz de competitividade e do desempenho dos clusters exportadores no Brasil passa por um novo ritmo na dinâmica das inovações, buscando o direcionamento de mais investimentos públicos para essas atividades e estimulando a iniciativa privada a tomar um lugar de destaque na incorporação de inovações geradas a partir de instituições públicas, a exemplo das universidades. Com isso, esperar-se-ia desenvolver os aglomerados sem considerar unicamente a presença de recursos naturais. Observa-se em outros países emergentes, a exemplo da Coreia do Sul, uma preparação seletiva de setores intensivos em tecnologia que apresentam fatores dinâmicos, como aprendizado e diferenciação. Com isso estimula-se a formação de um setor exportador com forte presença no comércio internacional.

Conclui-se que é possível a adoção de medidas que revertam esta situação referente à competitividade setorial na economia brasileira. No entanto, elas deverão passar por um reposicionamento das políticas públicas, em seus três níveis, para que o país tenha a infra-estrutura necessária ao desenvolvimento de suas atividades industriais, em especial aquelas desenvolvidas em clusters exportadores. Para alcançar esse objetivo de maneira eficiente, seria necessário direcionar o desenvolvimento de padrões de competição condizentes com os observados no mercado internacional, o que incluiria a capacidade que as empresas brasileiras deveriam ter para lidar com intensas mudanças ocorridas no mercado. Contudo o que se percebe até o momento é que o país não tem desenvolvido estratégias dessa natureza, o que acaba por se refletir na perda de um melhor posicionamento do Brasil em diversos setores presentes na economia mundial.

9. Referências Bibliográficas

BALASSA, B. (1989); Comparative advantage, trade policy and economic development. New York: University Press.

FAJNZYBERG, F. (1991); “Inserción internacional e innovación institucional”, Revista de La CEPAL, 44, 137-166.

INSTITUTE FOR STRATEGY AND COMPETITIVENESS – ISC. (2008); Cluster Mapping Project.

INTERNATIONAL CLUSTER COMPETITIVENESS PROJECT - ICCP. (2007); The Porter Cluster Model Back Ground and Methodology. Studies, 37(6-70, August- October.

MANDENG, O. (1991); “International competitiveness and specializacion”. CEPAL Review. 45, 25-40.

MARSHALL, A. (1982); Princípios de Economia. Vol 1. São Paulo: Abril Cultural.

MINISTÉRIO DO DESENVOLVIMENTO, DA INDÚSTRIA E COMÉRCIO EXTERIOR. (2008); Textos para discussão.

NELSON, R. R. (1997); The Asian miracle and modern growth theory. Howard Pack, University of Pennsylvania and the World Bank.

PORTER, M. E. (1990); The competitive advantage of nations. London: Macmillan.

PORTER, M. E. (1998a); On competition. Harvard Business School Press.

PORTER, M.E. (1998b); “Location, clusters and the ‘new’ microeconomics of competition”. Business Economics, 33(1), 7-17.

PORTER, M.E. (December, 1998c); “Clusters and Competition: New agendas for companies governments and institutions”, Harvard Business Review, 77-90..

SERIO Di, L. C. (2007); Clusters empresariais no Brasil: casos selecionados. São Paulo, Ed: Saraiva.

THE GLOBAL COMPETITIVENESS REPORT 2006 - 2007. (2007); Estudos de Competitividade.

TIGRE, P. B. (2006); Gestão da inovação a economia da tecnologia no Brasil. 4ª reimpressão Rio de Janeiro: Elsevier. .

XAVIER, C. L. (2001); Padrões de Especialização e Saldos Comerciais no Brasil. XXIX Encontro Nacional de Economia – Associação Nacional dos Centros de Pós-graduação em Economia – ANPEC