HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN

HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN Espacios. Vol. 37 (Nº 06) Año 2016. Pág. 23

José Antonio DE FRANÇA 1

Recibido: 20/10/15 • Aprobado: 27/11/2015

RESUMO: A complexidade de um sistema tributário impõe desafios à gestão de negócios na busca de equilíbrio entre investimento e produção na perspectiva de maximizar o lucro como medida de desempenho. Esse desempenho se relaciona com a carga tributária direta sobre os lucros que no Brasil, em ternos nominais, é da ordem de 34%. Mas a carga tributária, por vezes, faz com que as relações entre Estado e contribuinte sejam tensas e conflituosas em função da voracidade do Estado em arrecadar mais e do sentimento do contribuinte de que sua capacidade contributiva não permite que mais tributo lhe seja exigido. Neste contexto a pesquisa tem como inquietação e objetivo analisar e investigar como o desempenho do capital próprio e a carga tributaria sobre o lucro das empresas não financeiras no Brasil se associam. A metodologia é descritiva e positivista utilizando procedimentos estatísticos e econométricos. Os resultados sinalizam que o desempenho do capital próprio (DCP) é associado positivamente com a carga tributária direta (CTD) e inversamente com a restrição tributária dos ativos, com tributação média inferior a 15%. |

ABSTRACT: The complexity of the tax system poses challenges to business management in the search for balance between investment and production with the goal to maximize profit as a performance measure. This performance is related to the direct tax burden on profits, which in Brazil, in terms of nominal value, is around 34%. But the tax burden sometimes makes relations between the State and taxpayers strained and conflicting due to the voracity of the State in raising more and the feeling of the taxpayer that their ability to pay does not allow more tax to be required. In this context, this research has the purpose to analyze and investigate how equity performance and the tax burden on profits of non-financial companies in Brazil are associated. A descriptive and positivist methodology was applied, using statistical and econometric procedures. Results showed that the performance of equity (DCP) is positively associated with the direct tax burden (CTD) and inversely with the tax restriction of assets with an average taxation below 15%. |

Um sistema de tributação é um modelo complexo composto por impostos, taxas e contribuições de naturezas diversas, que se impõe aos contribuintes pessoas físicas e jurídicas, com a finalidade de prover o Estado de receita para custear os gastos de sua manutenção. Um modelo complexo, ainda que em uma economia pequena como analisado teoricamente por Zodrow (2006), incluiria o imposto sobre a renda, sobre o consumo, sobre a produção, sobre a circulação, sobre o serviço e sobre a propriedade, com incidência jurisdicional ou nacional como narrado por Bach, Corneo e Stainer (2011) a exemplo de como ocorre na Alemanha. Nessa complexidade, do lado das pessoas jurídicas (business), um relevante desafio da gestão de negócios residiria na busca do equilíbrio entre investimento e produção para que haja eficiência no cumprimento de metas que visam a maximização do lucro por meio da minimização dos custos. Do lado das pessoas físicas (indivíduos) o desafio seria encontrar, no âmbito da lei, segurança para pagar o menor tributo sem incorrer em evasão. Esse desafio vem do desejo do acionista em obter para o capital próprio uma rentabilidade que seja pelo menos tão boa quanto o seu custo de oportunidade. Mas para além da rentabilidade requerida pelo acionista, há de ser satisfeita a necessidade de remuneração do capital de terceiros e a exigência de cota parte da sociedade determinada pelo Estado para pagamento do tributo, formando um trinômio de interesse no negócio. Esse trinômio, por vezes, convive em relações tensas e conflituosas, como consequência do desejo do Estado em obter maior arrecadação e do sentimento do contribuinte de que sua capacidade contributiva não permite que mais tributo lhe seja exigido.

Essas relações tensas e conflituosas tendem a produzir insegurança que poderiam ser mitigadas se o Estado satisfizesse suas necessidades de recursos com menor arrecadação e o contribuinte se sentisse respeitado com o retorno de serviços essenciais em função do tributo que paga. Mas em que pese a voracidade do Estado em arrecadar mais e a rejeição do contribuinte em concordar com essa voracidade, o tributo é necessário para a construção de uma sociedade livre e solidária como argumenta Machado Segundo (2015) e o cidadão deve ser educado para fazer essa prestação de acordo com sua capacidade contributiva, ainda que a relação entre ambos, contribuinte e Estado, não seja de plena confiança. Desta forma, para que o relacionamento entre essas duas partes possa ser amistoso, ou menos conflituoso, como argumenta Slemrod (2002), o tributo deve conter as características da eficiência, equidade e simplicidade, embora em sua essência possa contribuir para mudança dos preços relativos, influenciar e distorcer a alocação dos recursos na economia.

No contexto desta abordagem, a principal motivação para realização deste estudo concentra-se no desafio de discutir os aspectos da rentabilidade do capital próprio relacionada com o impacto da carga a tributária direta sobre o lucro das empresas não financeiras em funcionamento no Brasil. Este cenário é discutido com base nos indicadores de retorno do capital próprio e da carga tributária direta sobre o lucro, calculados a partir das demonstrações financeiras de 34 empresas listadas na BOVESPA, do segmento de manufatura, no período de 2000 a 2014, recuperadas do repositório da Economática. O estudo não testa nenhum modelo já existente e sim desenvolve modelo próprio e adequado para capturar a sensibilidade do desempenho do capital próprio em função das mudanças da repercussão da carga tributária no ativo.

O tributo direto sobre o lucro das empresas é uma função que depende das regras de contabilidade aplicadas à mensuração do ativo e passivo e ao reconhecimento de receita e despesa, ajustadas pela lei tributária. O ajuste determinado pela lei tributária modela a base de cálculo do tributo, partindo do lucro apurado pela contabilidade, por meio de adições e ou exclusões de receita e ou despesa, para formação do lucro tributável. Mas no Brasil o lucro somente é alcançado pela tributação do imposto de renda da empresa como parte da carga tributária direta, sendo totalmente livre de tributação na pessoa física dos acionistas quando distribuído ou reinvestido no negócio.

A carga tributária direta (CTD) é a soma do imposto de renda da pessoa jurídica (IRPJ) com a contribuição social sobre o lucro líquido (CSLL), que desde meados de 1990 é 34% do lucro, sendo a empresa a única contribuinte de direito (não há contribuinte de fato), não havendo comunicação e nem repercussão direta na pessoa do acionista. Ainda assim, a carga tributária total exercida pelo Brasil (imposto, contribuição e taxas, cobrados de forma direta e indireta) é a mais elevada entre os países do seu bloco econômico denominado BRICS (Brasil, Rússia, Índia, China e África do Sul), em torno de 36% do produto interno bruto, que representa 1,6 vezes a segunda maior (Rússia 23%) e 2,8 vezes a menor (Índia 13%). Ao longo das últimas três décadas, como analisam Amaral, Olenike e Amaral (2013), essa carga tributária foi elevada de 22,39% para 36,42% para satisfazer as necessidades de gastos do Governo. Neste contexto, a abordagem da pesquisa é restrita ao tributo direto (IRPJ e CSLL) sobre o lucro das empresas.

Ao tributar o lucro das empresas o Estado se beneficia da sinergia produzida pelo capital próprio e pelo capital de terceiros e esse tributo, em função da magnitude de sua alíquota, poderá estimular ou inibir o investimento, por produzir menor ou maior impacto no retorno do capital próprio. Evoluindo neste cenário a pesquisa traz como inquietação investigar e responder como a tributação direta sobre o lucro impacta o desempenho do capital próprio das empresas não financeiras no Brasil. Intuitivamente, como hipótese de pesquisa, pode-se esperar que, na forma alternativa, (a) H1: a associação da carga tributária direta (CTD) com o desempenho do capital próprio (DCP) seja de natureza direta; e H2: a associação dos ativos com restrição tributária com o desempenho do capital próprio seja inversa. Essa expectativa é razoável considerando que o crescimento do lucro deve impactar aumento do tributo; o crescimento do tributo deve impactar maior restrição tributaria dos ativos e menor desempenho do capital próprio.

Para obtenção das evidências que satisfaçam a inquietação da pesquisa tem-se por objetivo identificar nas demonstrações financeiras das empresas listadas na BOVESPA, de 2000 a 2014, com periodicidade trimestral, o tributo direto sobre lucro (IRPJ e CSLL), calcular e associar o impacto desse tributo ao retorno do capital próprio.

Como o tributo direto sobre o lucro pode ser positivo ou negativo, dependendo do sinal do lucro tributável, as empresas podem fazer estoque de crédito tributário para ser compensado com tributo devido em período futuro, impactando de forma positiva o desempenho capital próprio. Porém esse estoque de tributo deve seguir as regras disciplinadas pela Contabilidade por meio da IAS 12 (no Brasil CPC 32) que impõe procedimentos para reconhecimento e limita o valor do estoque do tributo à expectativa de geração de lucro tributável positivo em períodos posteriores.

Os resultados da pesquisa são robustos e foram obtidos por meio da aplicação de métodos descritivo e positivista, declarados mais adiante na seção de metodologia. Neste contexto, a principal contribuição da pesquisa é trazer evidências de quanto o Estado se beneficia, sob a forma de tributo direto, da sinergia do capital próprio e do capital de terceiros aplicados no negócio, podendo auxiliar pesquisadores e operadores do mercado na abordagem de novas pesquisas e na tomada de decisão. As seções seguintes mostram a discussão teórica (2); metodologia (3); análise e discussão dos resultados (4); conclusões (5) e as referencias.

Nesta seção pretende-se discutir resultados de estudos relativos à tributação associada com o desempenho das empresas. A obrigação de tributar é uma das principais funções do Estado que necessita dos recursos do tributo para promover o bem-estar na construção de uma sociedade livre e solidária, educando o cidadão para fazer essa prestação de acordo com sua capacidade contributiva, como argumenta Machado Segundo (2015), por meio de cobrança justa para que esse cidadão se sinta responsável e partícipe dessa construção.

No Brasil, tributo é definido pelo código tributário nacional (CTN), Lei 5.172/66, no art. 3º ao declarar que: é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada.

Em âmbito global Eggert e Kolmar (2003) examinaram o compartilhamento de informações entre governos sob a ótica de uma estrutura ótima de tributação. Apresentaram uma taxionomia de sistemas alternativos de informação para tributação internacional do lucro que caracteriza escolha de alíquotas e intercambio de informação. Os resultados dos seus exames sugerem que sob circunstancias específicas a globalização de bases tributárias pode ou não ser prejuízo para os países. Argumentam que quando a mobilidade do capital é perfeita deve existir um equilíbrio com eficiência na tomada de decisão centralizada e que a competição inibe os incentivos de reter informação porque ela elimina todas as alíquotas que são potencialmente candidatas a induzir os efeito da base de cálculo do tributo.

Zodrow (2006) realizou estudo teórico sobre a tributação da renda de capital em uma pequena economia aberta que enfrenta oferta altamente elástica de fluxo de capital estrangeiro e crescente competição quando há uma variedade de fatores que afetam a política tributária sobre a renda, preços de transferências e outras manipulações da contabilidade financeira, de empresas nacionais e multinacionais. Uma de suas conclusões é que ainda que haja uma expansão da base da tributação sobre a renda isto contribuiria apenas para uma modesta redução do tributo e provocaria uma distorção na alocação do investimento sinalizando que, se for essa a opção, isto tenderia a minimizar a importância do imposto induzido no fluxo de saída do capital. E assim argumenta que, para ser atrativo, o país que tem alto compromisso político de tributação por natureza de tributo relativamente puro o imposto de renda aplicado uniformemente para firmas domesticas e estrangeiras seria mais viável.

BUETTNER (2001) analisou a política de tributação local na Alemanha com foco no imposto de renda das empresas com amostra de mais de 1.000 jurisdições que é utilizada como um fator de competição dos negócios em cada jurisdição. Justifica que a pesquisa permite estudar os determinantes da escolha local da alíquota do imposto e investiga qual é a extensão da política tributaria local envolvida na competição e para suas conclusões utilizam modelo positivista. Seus achados indicam a existência de competição tributária local entre as jurisdições e que grandes jurisdições, em particular, adotam alíquotas mais elevadas do imposto porque levam em consideração seu poder de mercado.

Bach, Corneo e Stainer (2011) também analisaram o imposto de renda na Alemanha, focando as jurisdições, com dados de 1992 a 2005. Exploraram dados da renda familiar partindo da renda e tributação do mais alto percentil da distribuição. Seus achados mostram que a maior carga tributária do imposto de renda foi da ordem de 30.5% e que a arrecadação nessa faixa de tributação contribuía com ¼ da receita tributária do imposto de renda, mas com a reforma tributária implantada, de 2001 a 2005, a tributação dos mais ricos caiu cerca de 1/3, o que tem contribuído para aumentar fortemente a concentração de renda. Argumentam que as firmas tem uma tributação local do imposto de renda (jurisdição onde estão estabelecidas) que é destinada a financiar a infraestrutura de que dispõe para operar e que essa arrecadação constitui a maior fonte de receita dos governos locais. Declaram que a distribuição de lucro é tributada à razão de 25%, mas que essa tributação já atingiu a taxa de até 53% em anos anteriores.

Em um contexto amplo o tributo tem relação inversa com a rentabilidade e retorno do capital, fazendo com que o capital se interesse por produzir em local de menor tributação porque, consequentemente, sinalizará maior recompensa ao investidor. Desta forma se o tributo é percentualmente elevado sobre a renda do capital, este procurará outro local para produzir. Por similitude, esse movimento do capital em procurar a menor incidência de tributo para produzir o maior retorno, assemelha-se à métrica da Trade-off theory of capital structure quando declara que maior tributação do lucro incentiva o menor uso de capital próprio, em consequência buscando maior endividamento em função da dedutibilidade dos juros na base de cálculo do tributo direto. Desta forma o custo do capital de terceiro, indiretamente, é reduzido em função da redução do tributo como discutem Litzenberger e Kraus (1973) e Miller (1977) e Graham (2003) em seus estudos sobre a estrutura do capital, finanças corporativas e tributos.

Litzenberger e Rolfo (1984) estudaram os efeitos da tributação internacional em títulos de governos. Elegeram os títulos federais da Alemanha, Japão, Reino Unido e Estados Unidos para aplicação dos seus testes. Os resultados do estudo mostraram que nos Estados Unidos e no Reino Unido a introdução de tributos em modelo econométrico diminuiu substancialmente as variações não explicadas do modelo; na Alemanha e no Japão a introdução do tributo diminuiu ainda mais essas variações. Essas conclusões se relacionam com o presente estudo somente em função da aplicação do método econométrico.

Slemrod (2002) estudou alguns sistemas de tributação na perspectiva de descobrir suas características. Seus achados sinalizam que os sistemas tributários tem três características principais que contribuem para (a) mudança dos preços relativos; (b) influenciar e distorcer a alocação dos recursos na economia; e (c) incorporar burocracias na arrecadação dos recursos dos tributos. Essas três características deveriam corresponder aos três critérios clássicos de avaliação de um sistema tributário entendidos como eficiência, equidade e simplicidade, mas de acordo com suas críticas isso não ocorre. Essas conclusões parecem bem relacionadas com o sistema tributário do Brasil, principalmente por incorporar burocracias na arrecadação dos tributos.

A repercussão econômica do tributo influencia uma diversidade de indicadores relacionados com a política de preço, sistema de produção e alocação de investimentos. Neste contexto Ghazouani (2013) investigou o relacionamento da estrutura de capital das empresas tunisianas por meio da tradeoff theory, com modelo estático e dinâmico. Seus achados mostram que para o modelo estático as principais variáveis explicadas encontradas foram a rentabilidade e a estrutura de capital. Para o modelo dinâmico, o resultado mais notável concentrou-se no nível de custos para ajustamento dos indicadores que ele considera ideais.

No relacionamento com os indicadores de desempenho e de mercado, o tributo direto, assim como o indireto, apresentam algumas características específicas relacionadas com a temporalidade. A partir do ordenamento planejado pela IAS 12 (International Accounting Standard) e normas brasileiras, as empresas evidenciam em suas demonstrações contábeis o tributo diferido direto, ativo e passivo, como consequência das diferenças temporais consignadas nas seções de adição e exclusão da base de cálculo do tributo (lucro contábil ajustado pelos normas fiscais). A partir do reconhecimento desse tributo diferido a estrutura de capital se altera nas composições do capital próprio e capital de terceiros e também na alocação dos investimentos. Em abordagem semelhante, Onourah e Chibgu (2013) investigaram o impacto da tributação nas reservas e nos dividendos de trinta e cinco empresas da Nigéria, de 2000 a 2011. Declaram que ranquearam os resultados por nível de dispersão e rodaram os testes por OLS (ordinary least square). Os resultados encontrados não mostram causalidade da tributação das empresas no estoque de reservas e nem no pagamento de dividendos.

A metodologia faz uso de técnicas descritiva e quantitativa para análise dos dados primários e modelagem das variáveis. A técnica descritiva é utilizada na seleção, organização, descrição e análise dos dados primários extraídos das demonstrações financeiras. As técnicas quantitativas auxiliam na construção do modelo e na obtenção dos resultados das variáveis de interesse da pesquisa construídas a partir das variáveis contábeis (1) lucro líquido, (2) tributo direto sobre o lucro, (3) capital próprio, e (4) ativo total de cada empresa utilizadas como insumo. As variáveis de interesse da pesquisa dadas como produto são: (a) desempenho do capital próprio (DCP); (b) carga tributaria direta (CTD); e (c) representatividade tributária (RT). A partir dessas variáveis, construídas e descritas na subseção 3.1 seguinte, são utilizados procedimentos estatísticos e econométricos para obtenção dos resultados.

O procedimento analítico adotado para o tratamento das variáveis da pesquisa está sustentado nas estatísticas descritivas, na matriz dos coeficientes de correlação e em modelo regressivo linear multivariado. A exploração das estatísticas descritivas permite analisar os dados populacionais a partir dos estimadores amostrais. A utilização dos coeficientes de correlação possibilita compreender como as variáveis se relacionam no conjunto dos dados produzidos pela Contabilidade. O uso da equação de regressão permite testar a significância, por meio de teste de hipótese e causalidade, se houver, sinalizando quanto cada variável explanatória influencia a variável dependente, com a significância estatística do teste.

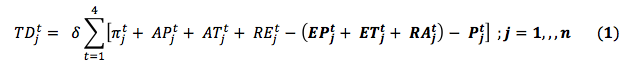

a) Tributo direto (TD)

Por meio da equação descrita em (1) as empresas calculam o valor do tributo direto em cada trimestre. Tributo direto é o imposto de renda e a contribuição social sobre o lucro líquido calculado sobre o lucro tributável apurado de acordo com as normas de contabilidade ajustado pelas adições (exclusões) determinadas (permitidas) pela lei tributária.

em que ![]() é o lucro líquido apurado pela contabilidade antes do tributo direto; AP são adições permanentes; AT são as adições temporárias; RE são as reversões de exclusões temporárias; EP são as exclusões permanentes; ET são as exclusões temporárias; RA são as reversões de adições temporárias; P é o prejuízo fiscal de período anterior; j é a empresa; t é o trimestre; e

é o lucro líquido apurado pela contabilidade antes do tributo direto; AP são adições permanentes; AT são as adições temporárias; RE são as reversões de exclusões temporárias; EP são as exclusões permanentes; ET são as exclusões temporárias; RA são as reversões de adições temporárias; P é o prejuízo fiscal de período anterior; j é a empresa; t é o trimestre; e ![]() é a soma das alíquotas do tributo (IRPJ+CSLL).

é a soma das alíquotas do tributo (IRPJ+CSLL).

Para efeitos tributários adições são despesas reconhecidas de acordo com a norma de contabilidade que a lei tributária restringe sua dedução do lucro; e exclusões são receitas que determinado ato legal específico permite sua dedução do lucro.

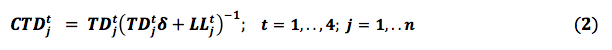

A equação descrita em (2) é utilizada para calcular, em termos médios, o impacto do tributo direto em relação lucro liquido e o seu resultado mostra quanto do lucro da empresa satisfaz a cota parte do Estado.

em que TD é o tributo direto; LL é o lucro líquido depois da dedução do tributo direto; j é a empresa; t é o trimestre.

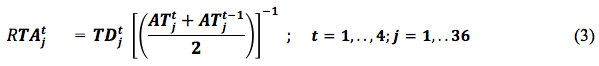

Por meio da equação descrita em (3), em termos médios, obtém-se o impacto do tributo direto no ativo total de cada empresa, e expressa quanto dos ativos da empresa está comprometido com a exigência tributária.

em que AT é o ativo total; TD é o tributo direto; j é a empresa; t é o trimestre.

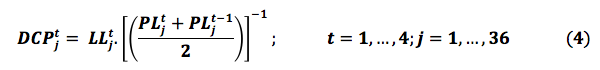

A equação (4) seguinte mede, em termos médios, em quanto o capital próprio é remunerado pelo lucro líquido depois a dedução do tributo direto, e expressa o desempenho da gestão como resposta a uma das expectativas dos acionistas que é o retorno do capital próprio.

em que LL é o lucro líquido depois da dedução do tributo direto; PL o Patrimônio Líquido, j é a empresa e t o trimestre.

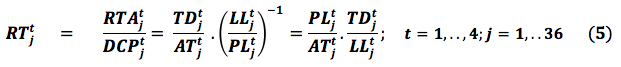

A equação (5) seguinte calcula a representatividade tributária no capital próprio. O resultado, se menor que 1, sinaliza que o desempenho do capital próprio é superior à restrição tributária; se maior do que 1, sinaliza que a cota parte do Estado nos ativos é superior ao retorno do capital próprio .

em que RTA é a restrição tributária do ativo; DCP é o desempenho do capital próprio; TD é o tributo direto; AT é o ativo total; LL é o lucro líquido depois do tributo direto; PL é o capital próprio; j é a empresa; e t é o trimestre.

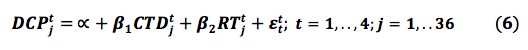

O resultado desta regressão associa a influência do tributo direto ao desempenho do capital próprio. Os coeficientes ![]() e

e ![]() sinalizam quanto a carga tributária direta e a representatividade tributária influenciam o desempenho do capital próprio, no nível de significância obtido.

sinalizam quanto a carga tributária direta e a representatividade tributária influenciam o desempenho do capital próprio, no nível de significância obtido.

em que DCP é o desempenho do capital próprio em (4); CTD é a carga tributária direta em (2); RT é a representatividade tributária em (5) α é o termo constante; e ε é o termo de erro.

A amostra utiliza dados válidos das demonstrações financeiras de 34 empresas do negócio de manufatura no Brasil, de 2000 a 2014, distribuídos em 60 períodos trimestrais, totalizando 2.040 observações por variável em cada trimestre no conjunto das 34 empresas. As observações extraídas das demonstrações financeiras ao final de cada período, como já declarado em (3), são o ativo total, o patrimônio líquido, o lucro líquido, e o tributo direto, que refletem a variação dos preços por meio do IPCA [2]. As variáveis de interesse da pesquisa, construídas a partir das observações extraídas das demonstrações financeiras, como também já declaradas em (3), são (a) desempenho do capital próprio (DCP), (b) carga tributária direta (CTD), (c) representatividade tributária (RT); e uma variável transitória (d) restrição tributária do ativo (RTA), cuja finalidade é compor o cálculo da variável RT. As demais demonstrações financeiras constantes do repositório economática não foram utilizadas porque apresentam evidências de inconsistências nos dados e ou descontinuidade no período amostral.

A Tabela 1 exibe os 60 períodos em que estão concentradas as 2.040 observações por variável de interesse da pesquisa, do primeiro trimestre de 2000 ao quarto trimestre de 2014. Preliminarmente os dados mostram que, em média, há uma associação entre as observações das variáveis CTD e RT. Essa associação sinaliza que no quarto trimestre de 2001 estão os maiores indicadores das duas variáveis e terceiro trimestre de 2008 estão os menores.

Como o indicador de representatividade tributária (RT) sinaliza o impacto da restrição tributária do ativo (RTA) no desempenho do capital próprio (DCP), os dados sugerem que, em média, no quarto trimestre de 2001, a restrição tributária dos ativos das empresas é superior a 91% do desempenho do capital próprio, que também corresponde ao período de maior carga tributária direta.

Tabela 1: Dados amostrais compostos por 2040 observações distribuídas em 60 períodos

trimestrais de 34 firmas do negócio de manufatura no Brasil listadas na BOVESPA de 2000 a 2014.

Período |

DCP |

RT |

CTD |

Período |

DCP |

RT |

CTD |

|

2000T1 |

0,04041 |

0,17853 |

0,23584 |

2007T3 |

0,03732 |

0,20314 |

0,26258 |

|

2000T2 |

0,04254 |

0,15515 |

0,20927 |

2007T4 |

0,04970 |

0,11537 |

0,16722 |

|

2000T3 |

0,02598 |

0,32123 |

0,32281 |

2008T1 |

0,04118 |

0,22062 |

0,27539 |

|

2000T4 |

0,08068 |

0,00606 |

0,00911 |

2008T2 |

0,03331 |

0,29129 |

0,32984 |

|

2001T1 |

0,04567 |

0,16822 |

0,20058 |

2008T3 |

0,03368 |

(0,15374) |

(0,38083) |

|

2001T2 |

0,03688 |

0,18031 |

0,19922 |

2008T4 |

0,02743 |

0,05453 |

0,09339 |

|

2001T3 |

0,05991 |

0,09950 |

0,12482 |

2009T1 |

0,05100 |

0,17956 |

0,24630 |

|

2001T4 |

0,01420 |

0,91622 |

0,58043 |

2009T2 |

0,05915 |

0,21312 |

0,26825 |

|

2002T1 |

0,03500 |

0,17483 |

0,21056 |

2009T3 |

0,05972 |

0,09903 |

0,14462 |

|

2002T2 |

0,06337 |

0,19202 |

0,22869 |

2009T4 |

0,06110 |

0,12402 |

0,18881 |

|

2002T3 |

0,08449 |

0,14458 |

0,18097 |

2010T1 |

0,04313 |

0,12720 |

0,17790 |

|

2002T4 |

0,06147 |

0,05124 |

0,07473 |

2010T2 |

0,04556 |

0,12398 |

0,17082 |

|

2003T1 |

0,06179 |

0,10214 |

0,13577 |

2010T3 |

0,05445 |

0,22211 |

0,27453 |

|

2003T2 |

(0,05307) |

(0,09853) |

(0,18497) |

2010T4 |

0,06624 |

0,10668 |

0,15254 |

|

2003T3 |

0,04897 |

0,09046 |

0,12897 |

2011T1 |

0,05945 |

0,17014 |

0,21875 |

|

2003T4 |

0,06624 |

0,06223 |

0,09461 |

2011T2 |

0,04597 |

0,12188 |

0,16718 |

|

2004T1 |

0,05239 |

0,19369 |

0,24427 |

2011T3 |

0,02997 |

(0,13967) |

(0,31899) |

|

2004T2 |

0,05698 |

0,17332 |

0,22834 |

2011T4 |

0,06077 |

0,18393 |

0,24102 |

|

2004T3 |

0,03217 |

0,11297 |

0,13884 |

2012T1 |

0,05020 |

0,16541 |

0,21826 |

|

2004T4 |

0,02618 |

0,14834 |

0,18194 |

2012T2 |

0,03606 |

(0,10882) |

(0,22751) |

|

2005T1 |

0,02728 |

0,17622 |

0,20884 |

2012T3 |

0,05455 |

0,08638 |

0,12808 |

|

2005T2 |

0,03300 |

0,19309 |

0,24840 |

2012T4 |

0,07017 |

0,10982 |

0,15715 |

|

2005T3 |

0,03027 |

0,12457 |

0,16963 |

2013T1 |

0,04652 |

0,12801 |

0,18095 |

|

2005T4 |

0,03542 |

(0,07760) |

(0,15073) |

2013T2 |

0,03567 |

(0,04395) |

(0,08176) |

|

2006T1 |

0,03691 |

0,28084 |

0,31930 |

2013T3 |

0,05136 |

0,13428 |

0,18902 |

|

2006T2 |

0,02993 |

0,01222 |

0,01953 |

2013T4 |

0,05072 |

(0,04611) |

(0,06917) |

|

2006T3 |

0,03504 |

0,27715 |

0,32263 |

2014T1 |

0,04577 |

0,10253 |

0,14731 |

|

2006T4 |

0,05760 |

0,16355 |

0,22005 |

2014T2 |

0,04718 |

0,06724 |

0,09891 |

|

2007T1 |

0,03767 |

0,36074 |

0,37985 |

2014T3 |

0,04216 |

(0,14617) |

(0,32156) |

|

2007T2 |

0,03639 |

0,27147 |

0,31880 |

2014T4 |

0,06547 |

0,06920 |

0,10875 |

DCP=desempenho do capital próprio; RT=representatividade tributária; CTD=carga tributária direta

Assim, em termos preliminares, conclui-se que o quarto trimestre de 2001 corresponde à maior carga tributaria direta, 58,04% do lucro convertido em cota parte do Estado, e maior representatividade tributária em que 91,62% do desempenho do capital próprio está associado à reserva de ativos comprometidos com o pagamento do tributo direto sobre o lucro. Mas também é relevante observar que o único período em que o capital próprio apresenta desempenho negativo, 2003T2, associa-se a carga tributaria e representatividade tributária negativas, mas há outros períodos em que a carga tributaria e representatividade tributária negativas estão associadas a desempenho do capital próprio positivo.

Um importante paradoxo é observado no quarto trimestre de 2001 (2001T4) e no terceiro trimestre de 2008 (2008T3). Em 2001T4 a maior carga tributária direta (CTD) positiva de 58,04% está associada ao desempenho do capital próprio (DCP) da ordem de 1,42%. Em 2008T3 a maior desonegaração (carga tributária negativa) de -38,08% está associada a um DCP maior da ordem de 3,37%. O paradoxo reside no fato de que na ocorrência da maior CTD negativa o DCP é maior do que na ocorrência da maior CTD positiva. Este fato pode ser explicado pelos ajustes efetuados contra o lucro contábil como mostrado pela equação 3.1(1).

Nesta seção estão apresentados os resultados e as análises das estatísticas descritivas, dos coeficientes da matriz de correlação e do teste econométrico, das variáveis de interesse da pesquisa. Os resultados foram obtidos utilizando as equações descritas na subseção 3.1 precedente, e os pacotes estatísticos utilizados foram o gretl e o statplus. O teste econométrico foi organizado com dados em painel utilizando o método dos mínimos quadrados ordinários, com significância estatística de 99%.

As estatísticas descritivas exibidas pela Tabela 2 seguinte revelam que mais da metade das observações do desempenho do capital próprio (DCP) e da carga tributaria direta (CTD) estão acima de suas respectivas médias e, de forma oposta, mais da metade das observações da representatividade tributária (RT) está abaixo de sua respectiva média, conforme mostra o estimador da mediana dessas variáveis. Mas essa situação também revela que o espalhamento dos dados está concentrado em torno da média, com menos de 0,5 desvio-padrão da média da variável DCP e menos de 1,2 desvios-padrão das médias das variáveis RT e CTD, como mostra o estimador do coeficiente de variação. Em termos médios essas baixas dispersões são corroboradas pelos limites mínimo e máximo de cada variável, combinados com os percentis (Q1) e Q(2), respectivamente 25% e 75%, em que tomando por base a variável DCP, a aproximação pela esquerda mostra estreita vizinhança entre a média e percentil (Q1), ainda que essa proximidade não seja observada entre o limite máximo e o percentil (Q2). Em relação às demais variáveis o distanciamento é maior, fato que é antecipado pelo estimador do coeficiente de variação.

A Tabela 2 ainda revela que o desempenho do capital próprio (DCP) é de aproximadamente 4,5% ao trimestre como mostra seu estimador da média, contrapondo-se à carga tributária direta (CTD) em torno de 14,7% e ao impacto do ativo com restrição tributária sobre o desempenho do capital próprio, representatividade tributária (RT), da ordem de 13,2%. É relevante observar a média e os limites mínimo e máximo da variável carga tributária direta (CTD), 14,7%, -38% e + 58%, respectivamente, que são diferentes da soma das alíquotas do imposto de renda da pessoa jurídica (IRPJ) com a contribuição social sobre o lucro liquido (CSLL) da ordem de 34%. Isto ocorre porque o tributo é calculado tomando como base o lucro tributável que é maior/menor do que o lucro contábil em função dos ajustes demonstrados pela equação 3.1(1) que impacta as demais equações do modelo. Essa situação também evidência que a carga tributária 34% é somente uma referência nominal em relação ao lucro contábil. Quanto à representatividade tributária (RT), suas estatísticas sinalizam que a restrição dos ativos para pagamento do tributo direto em relação ao desempenho do capital próprio, atinge o extremo de 91,6%, mostrando que a cota parte do Estado é quase equivalente ao desempenho da gestão para remuneração do capital dos acionistas. Porém, como essas estatísticas são às médias de cada trimestre, em termos individuais, esse estimador sugere que há empresa com RT ainda superior a máximo trimestral.

Tabela 2: Estatísticas descritivas das 2040 observações da amostra de 34 empresas do negócio

de manufatura Brasil de 2000 a 2014 distribuídas em 60 períodos trimestrais.

Estimadores |

DCP |

RT |

CTD |

Média |

0,04495 |

0,13226 |

0,14681 |

Mediana |

0,04572 |

0,12761 |

0,18096 |

Desvio padrão |

0,01919 |

0,15221 |

0,17294 |

Coeficiente de variação |

0,42701 |

1,15080 |

1,17794 |

Mínimo |

-0,05307 |

-0,15374 |

-0,38083 |

Máximo |

0,08449 |

0,91622 |

0,58043 |

Percentil 25% (Q1) |

0,03542 |

0,08638 |

0,12482 |

Percentil 75% (Q2) |

0,05915 |

0,18393 |

0,24102 |

Contagem |

60 |

60 |

60 |

DCP=desempenho do capital próprio; RT=representatividade tributária; CTD=carga tributária direta

A Tabela 3 seguinte exibe a matriz dos coeficientes de correlação das três variáveis de interesse da pesquisa. Os coeficientes sinalizam que as observações da variável desempenho do capital próprio (DCP) se relacionam de forma direta com as observações da carta tributária direta (CTD) e inversa com as observações da variável representatividade tributaria (RT). Esse comportamento é esperado porque o tributo direto é função do lucro e isto faz com que havendo lucro o tributo é consequência. No mesmo contexto o relacionamento inverso com RT é também esperado, pois o tributo impacta o desempenho de forma negativa, considerando que o tributo reduz o lucro. O relacionamento direto da carga tributária direta (CTD) com a representatividade tributária (RT) não é esperado, tendo em vista que maior CTD impacta maior restrição tributária dos ativos e menor desempenho próprio (DCP), portanto, a relação esperada seria inversa. Mas essa contradição pode ser explicada pelo resultado da equação 3.1(1) que admite valor menor/maior que zero, reduzindo/aumentando o valor médio do tributo em cada trimestre.

Tabela 3: Matriz dos coeficientes de correlação das 2040 observações trimestrais

por variável de interesse da pesquisa da amostra de 34 empresas do negócio

de manufatura no Brasil de 2000 a 2014 em 60 trimestres com 5% de significância

DCP |

RT |

CTD |

|

1.0000 |

-0.0304 |

0.1526 |

DCP |

|

1.0000 |

0.8977 |

RT |

|

|

1.0000 |

CTD |

CTD=carga tributária direta; DCP=desempenho do capital próprio; RT=representatividade tributária;

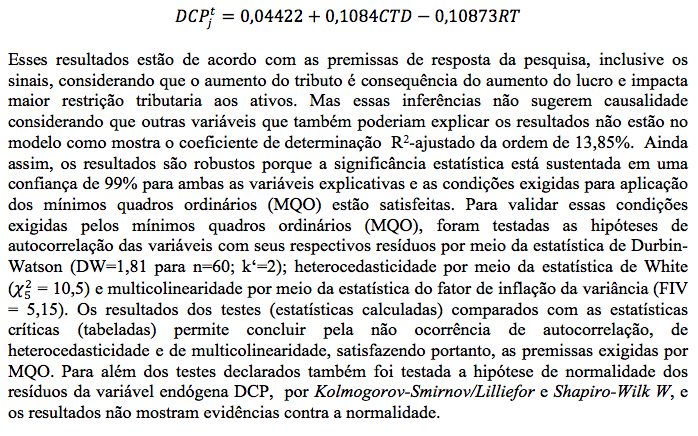

A Tabela 4 seguinte exibe os resultados do teste econométrico da regressão linear multivariada, equação 3.1(6), em que se regride a variável desempenho do capital próprio (DCP) contra as variáveis carga tributária direta (CTD) e representatividade tributaria (RT) por mínimos quadrados ordinários (MQO) com dados em painel. Os estimadores do modelo revelam que, tudo mais constante, uma variação de 1% na carga tributária direta e na representatividade tributária impacta variação positiva e negativa de 10,28% e -10,87%, respectivamente no desempenho do capital próprio (DCP), como mostra o modelo empírico seguinte:

Tabela 4: Resultado da regressão com dados em painel rodada por Mínimos Quadrados Ordinários

(Pooled MQO) do Desempenho do Capital Próprio (DCP) contra as demais variáveis de interesse

da pesquisa das 2040 observações em 60 trimestres de 34 empresas brasileiras do segmento

de manufatura de 2000 a 2014

Estimadores |

Coeficiente |

Erro Padrão |

Estatística-t |

valor p |

|

||

Const |

0.04422 |

0.00308 |

14.3634 |

<0.00001 |

*** |

||

CTD |

0.10284 |

0.03043 |

3.3795 |

0.00132 |

*** |

||

RT |

-0.10873 |

0.03458 |

-3.1447 |

0.00264 |

*** |

||

|

|

|

|

|

|

||

R-quadrado |

0.1677 |

R-quadrado ajustado |

0.1385 |

||||

F(2, 57) |

5.7423 |

valor P(F) |

0.0053 |

||||

Teste de White para a heterocedasticidade ( |

10.5336 |

Durbin-Watson |

1.8115 |

||||

Multicolinearidade (FIV): CTD |

5,15 |

RT |

5,15 |

||||

|

|||||||

Teste de normalidade |

Estatísticas do teste |

p-nível |

Conclusão: (1%) |

||||

Teste de Kolmogorov-Smirnov/Lilliefor |

0,07842 |

0,47594 |

Nenhuma evidência contra a normalidade |

||||

Teste de Shapiro-Wilk W |

0,97423 |

0,23368 |

Aceitar normalidade |

||||

CTD=carga tributária direta; RT=representatividade tributária;

Como conclusão dos testes estatísticos e econométricos os resultados sugerem que o desede forma inversa e pela carga tributária direta (CTD) com associação direta, sinalizando que a sinergia do capital próprio e de terceiros beneficia o Estado com respeito à cota parte da sociedade determinada na forma de tributo. Estes resultados estão em linha com os achados de Litzenberger e Kraus (1973) e Miller (1977) nos dois sentidos de associação, direta e inversa, e também com as evidências encontradas por Onourah e Chibgu (2013), de não causalidade, quando estudaram o desempenho de empresas da Nigéria. Para além dessas evidências, os resultados dos testes também mostram que a carga tributária direta (CTD) média de 14,68% é inferior à carga tributária nominal de 34% com intervalo de variação entre -38,08% e 58,04%, que pode ser explicada pelos ajustes contra o lucro contábil determinados pela lei tributária. Com esses achados as respostas ao problema de pesquisa são que a carga tributária direta (CTD) se relaciona de forma positiva com o desempenho do capital próprio (DCP) e este é relacionado de forma negativa com a restrição tributária do ativo, não se rejeitando as premissas conjecturadas pelas as hipótese da pesquisa H1 e H2. A escolha do modelo para explicação do desempenho do capital próprio está em linha com as conclusões de Ghazouani (2013) que investigou o relacionamento da estrutura de capital das empresas tunisianas por meio da tradeoff theory.

A pesquisa identificou e analisou, nas demonstrações financeiras de 34 empresas do segmento de manufatura no Brasil listadas na BOVESPA de 2000 a 2014 com periodicidade trimestral, o conjunto de variáveis formado por (a) ativo total, (b) patrimônio líquido, (c) lucro liquido, e (d) tributos diretos sobre o lucro. Desse conjunto de variáveis foram obtidas as variáveis de interesse da pesquisa identificadas por (a) desempenho do capital próprio (DCP), (b) carga tributária direta (CTD), (c) restrição tributária do ativo (RTA), e (d) representatividade tributária (RT), com base no modelo analítico definido na subseção 3.1, tendo como inquietação investigar e responder como carga tributária direta sobre o lucro influencia o desempenho do capital próprio das empresas não financeiras no Brasil, utilizando metodologias descritiva e positivista. Neste contexto, ao invés de testar modelo já existente, o estudo desenvolve modelo próprio e adequado para capturar a sensibilidade do desempenho do capital próprio em função das mudanças da repercussão da carga tributária no ativo.

Os resultados obtidos sugerem que (a) a carga tributária direta (CTD) média de 14,68% é inferior à carga tributária nominal de 34%, que é explicada pela ocorrência de lucro tributável negativo que gera crédito tributário para períodos seguintes em função dos ajustes ao lucro contábil determinado pela lei tributária; (b) o desempenho do capital próprio (DCP) é associado diretamente com a carga tributária direta (CTD), tendo como explicação o fato de que o aumento do lucro impacta aumento da carga tributária direta; (c) a representatividade tributária oriunda dos ativos com restrição tributária é negativamente relacionada com o DCP, cuja fundamentação está no fato de que o aumento do tributo reduz a remuneração dos acionistas e aumenta o ônus tributário sobre os ativos.

Para além dessas evidências os resultados ainda mostram o paradoxo de que na ocorrência da maior carga tributária direta (CTD) negativa o desempenho do capital próprio (DCP) é maior do que na ocorrência da maior CTD positiva. Este fato pode ser explicado pelos ajustes efetuados contra o lucro contábil como determinado pela lei tributária.

Os resultados obtidos são robustos e estatisticamente significativos, com 99% de confiança, em função do bom ajustamento do modelo e da confiabilidade dos dados da amostra obtidos das demonstrações contábeis das empresas não financeiras. Neste contexto a principal contribuição da pesquisa é cumprida no sentido trazer evidências de quanto o Estado se beneficia, sob a forma de tributo direto, da sinergia do capital próprio e do capital de terceiros aplicados no negócio, podendo auxiliar pesquisadores e operadores do mercado na abordagem de novas pesquisas e na tomada de decisão.

AMARAL, G. L.; OLENIK, J. E.; AMARAL, L. M. F.(2013). Evolução da carga tributária brasileira e previsão para 2013. Instituto brasileiro de planejamento e tributação (IBPT). Curitiba, 2013. Disponível em:<https://www.ibpt.org.br/noticia/1443/Carga-tributaria-brasileira-e-quase-o-dobro-da-media-dos-BRICS>. Acesso em: 12 maio 2015.

BACH, S.; CORNEO.; STAINER.(2011). Effective taxation of top incomes in Germany. Schol of business & economics discussion paper: economics, n. 2011/18. Disponível em: http://econstor.eu/bitstream/10419/50559/1/670016659.pdf. Acesso em: 14 outubro 2015.

BRASIL. Lei Nº 5.172. (1966). Código Tributário Nacional. Disponível em: <http://www.planalto.gov.br/ccivil_03/leis/l5172.htm>. Acesso em 18 Fev. 2015.

BUETTNER, T. (2001). Local business taxation and competitivo for capital: The choice of the tax rate. CESifo working paper, n. 440.

EGGERT, W.; KOLMAR, M. (2003). The taxation of financial capital under asymmetric information and the tax-competition paradox. CESifo Working Paper, n. 1074. Disponível em: Acesso em:

IASB-International Accounting Standards Board. (1988). IFRS (IAS) 12 (Income Taxes).

GHAZOUANI, T. (2013). The capital structure through the trade-off theory: evidence from tunisian firm. International Journal of Economics and Financial Issues. v. 3, .n. 3, pp. 625-636.

GRAHAM, J. R. (2003). Taxes and corporate finance. Center for corporate governance. Working paper: JEL: G30, G32, G34, G35, H25. Disponível em: http://down.cenet.org.cn/upfile/36/200584112358121.pdf. Acesso em: 15 outubro 2015.

LITZENBERGER, R. H.; KRAUS, A. (1973). A state-preference model of optimal financial leverage. Journal of Finance, 28(4), 911-22.

LITZENBERGER, R. H.; ROLFO, J. (1984). An international study of tax effects on government bonds. The Journal of Finance. v. XXXIX, n. 1 march/84.

MACHADO SEGUNDO, H. B. (2015). Legitimação do tributo: algumas notas. RFPDT, n.3, v.3.

MILLER, M. H. (1977). Debt abd taxes. The Journal of Finance. v. XXXII, n. 2, may/77.

ONOURAH, A. C.; CHIBGU, E. E. (2013). A comparative analysis of the impact of corporate taxation on company's reserve and dividend policy in Nigeria: 2000-2011. Developing Contry Studies. v. 3, n. 1.

SLEMROD, J.(2002). Tax systems. National Bureau of Economic Research (NBER), Mass.,Iss. Summer 2002, pp. 8-13.

ZODROW, G. R. (2006). Capital mobility and source-based taxation of capital income in small open economies. Internacional tax and public finance. n. 13, . 269-294.

1. Doutor em Ciências Contábeis e Doutorando em Ciências Econômicas. Professor Adjunto do Departamento de Ciências Contábeis e Atuariais da Universidade de Brasília – UnB – BRASIL. EMail: franca@itecon.com.br

2. Índice de Preços ao Consumidor Amplo