Vol. 38 (Nº 02) Año 2017. Pág. 15

Patrícia TROMBINI 1; Francisco José KLIEMANN NETO 2; Ricardo Gonçalves de FARIA CORRÊA 3; Juliano DENICOL 4

Recibido:29/07/16 • Aprobado: 13/09/2016

3. Procedimentos Metodológicos

RESUMO: Este artigo realiza a análise do portfólio de negócios de uma holding do terceiro setor através de entrevistas com os gestores e aplicação de métodos qualitativos e quantitativos de análise do posicionamento estratégico. Os métodos utilizados neste artigo foram: Matriz BCG, TIR, VPL e Payback e compilação dos resultados coletados através da Matriz MAUT. A análise trouxe para a empresa um diagnóstico mais apurado de seus atuais investimentos e colocou em contraste com os aspectos considerados mais importantes pelos gestores do grupo, permitindo a eles uma reflexão a respeito das competências da organização e dos objetivos almejados. O resultado permitiu à empresa visualizar se os investimentos atuais correspondem as suas expectativas e forneceu ferramentas de apoio para embasar futuras decisões. |

ABSTRACT: This article analyses the business portfolio of a holding of the third sector throughout company managers interviews and application of qualitative and quantitative methods.The methods used in this article were the following: BCG Matrix (qualitative), IRR, NPV and Payback (quantitative) compiled by multi-criteria analysis, using MAUT matrix. The analysis brought to the company a more accurate diagnosis of its current investments and placed in contrast to the aspects considered most important by the managers of the group, allowing them a reflection on the competence of the organization and the intended goals. The results allowed the company to make an analysis whether its current investments correspond to these expectations and giving them support tools to sustain future decisions. |

A expansão do setor de franquias apresentou um aumento constante de novos negócios no Brasil nos últimos anos. Segundo a Associação Brasileira de Franchising, o número de redes de franquias no país cresceu quase 400% nos últimos dez anos, assim como o faturamento, que foi de R$ 29.044 para R$ 115.582 bilhões no mesmo período (ABF, 2013). Empresas deste setor costumam ser de pequeno porte, administradas diretamente por seus proprietários ou grupos empresariais, que decidem investir em diferentes segmentos de mercado, possuindo participações maiores ou menores em cada negócio, as chamadas holdings.

Além de aspirações de crescimento, melhoria de rentabilidade através da exploração de vantagens de custo, sinergias e competências gerais de gestão, os mecanismos relacionados ao poder de mercado são frequentemente mencionados na literatura acadêmica como outro motivo para a diversificação de negócios. Estudos realizados fornecem evidências empíricas de que as questões de equidade no mercado externo são avaliadas mais positivamente pelo mercado de capitais para as empresas diversificadas do que para as empresas focadas (NIPPA et al., 2011). Servaes (1996) defende uma maior eficiência dos mercados de capitais internos das empresas diversificadas em comparação com os mercados de capitais externos, argumentando que o centro corporativo de empresas diversificadas poderia agregar valor para a empresa como um todo.

Para que a diversificação de negócios se mostre vantajosa para o gestor, ele precisa ter ciência da adequação de sua carteira de investimentos no mercado em que está inserido. Para tal constatação, é necessário que o tomador de decisão tenha conhecimento das diferentes ferramentas de análise do portfólio de negócios, possibilitando investimentos complementares e lucrativos. Além disso, Castro e Carvalho (2010) afirmam que essa análise é fator significativo no sucesso das estratégias de longo prazo das organizações e está relacionado ao papel dos altos executivos e tomadores de decisões críticas, que devem validar os investimentos relevantes, além de formular e implementar metas.

Desta forma, o objetivo deste trabalho é analisar o portfólio de negócios de uma holding, através da aplicação de ferramentas de engenharia econômica para fatores econômicos/financeiros. Para tanto serão utilizadas metodologias de avaliação de portfólio e de análise multicritério para os fatores qualitativos. Estas análises proporcionarão à empresa o conhecimento prévio da sua realidade interna, possibilitando informações para tomada de decisão.

Este tópico tem como objetivo explicar brevemente os conceitos que serão utilizados neste trabalho, suas principais aplicações e contribuições para o tema estudado.

A Engenharia Econômica pode ser considerada como um conjunto de técnicas matemáticas que simplifica a comparação econômica (BLANK e TARQUIN, 2005). Os mesmos autores afirmam que ela é utilizada para formular, estimar e avaliar resultados econômicos de alternativas disponíveis para realização de um propósito final. Casarotto Filho e Kopittke (2000) definem a disciplina como conhecimento que permite a realização de análises prévias das alternativas de investimentos, proporcionando a melhor aplicação dos recursos de capital.

A Engenharia Econômica introduz também o conceito de valor do dinheiro no tempo, Kliemann (2013) afirma que uma soma de dinheiro pode ser equivalente a outra, maior ou menor, mas em um ponto diferente de tempo e o fator que proporciona esta equivalência são os juros, o dinheiro pago pelo uso do dinheiro. Assim, o autor afirma também que o juros ocorrem devido à três fatores: (i) oportunidade; (ii) inflação e (iii) risco. Panneeselvam (2013) exemplifica o custo de oportunidade como sendo o valor que se deixa de ganhar ao optar por um investimento no lugar de outro, ou seja, o valor que renderia a opção B, caso fosse investida nela o mesmo montante investido na opção A, é o custo de oportunidade da opção A. O mesmo autor explica que a inflação é o aumento de preços de bens e serviços durante um determinado período de tempo. As causas podem ser várias, desde excessos de gastos do governo até crescimento da população. Knight (1990) foi um dos precursores na busca da definição de risco, tendo classificado como sendo a possibilidade de uma decisão em implicar em diferentes resultados.

Neste contexto, a Engenharia Econômica traz ferramentas que permitem a avaliação das unidades de negócio incorporando os aspectos citados anteriormente, permitindo que sejam considerados ou não em sua análise, os efeitos da inflação ou do valor do dinheiro no tempo. A seguir, serão apresentadas algumas ferramentas da Engenharia Econômica que serão utilizadas para operar análise de portfólio da empresa em questão.

Método utilizado para calcular o valor presente de um investimento, onde os fluxos de caixa são convertidos ao valor presente, através da aplicação de uma determinada taxa de desconto correspondente ao custo de capital da empresa ou a uma determinada taxa mínima de atratividade determinada pela empresa (ABENSUR, 2012). Neto e Lima (2009) definem como um método para calcular o valor de mercado da empresa, por meio de um fluxo futuro esperado de acréscimos de caixa, classificando o resultado da ferramenta como critério indicado para tomada de decisão financeira. Os mesmos autores afirmam que os critérios utilizados no método, tais como a consideração do valor do dinheiro no tempo e dos diferentes riscos associados à tomada de decisão, tornam mais assertiva a utilização VPL.

Smart et al. (2004) descrevem a Taxa Interna de Retorno como sendo o mais popular e intuitivo critério de decisão, descrevendo-a como sendo a taxa anual de retorno de um projeto, dados seus custos iniciais e subsequentes fluxos de caixa. Em termos matemáticos, a TIR é a taxa que torna zero o VPL dos fluxos de caixa do projeto avaliado (CASAROTTO FILHO; KOPITTKE, 2000; SMART et al., 2004). Para a tomada de decisão, compara-se a TIR do projeto analisado com uma taxa mínima de atratividade da empresa ou taxa mínima de retorno esperada pelos acionistas. Como pontos positivos do uso desse método estão a consideração do valor do dinheiro no tempo, a taxa de comparação utilizada para tomada de decisão, entre a TIR obtida no projeto e o retorno esperado pelos acionistas, está baseada em retornos de mercado de investimentos similares, permitindo ao administrador realizar ajustes quantitativos para diferentes riscos entre projetos (SMART et al., 2004).

Os pontos negativos do método estão nas limitações de sua fórmula matemática, onde nos casos em que o fluxo de caixa muda de sinal durante o período analisado podem ser encontrados vários resultados e através da análise dos valores não é possível distinguir qual a taxa real de retorno. Outra limitação diz respeito ao método considerar que os fluxos de caixa serão reaplicados com a mesma taxa interna de retorno do projeto, podendo causar distorção nos resultados (SMART et al., 2004). Além disso, o método da TIR nem sempre analisa corretamente projetos mutuamente exclusivos, dado que calcula um retorno relativo e não absoluto (STEVEN, 2010).

Watt (2009) cita o método de payback como sendo o método mais simples de analisar um ou mais projetos. Kliemann (2013) descreve o período de payback como sendo o tempo necessário para os valores de fluxo de caixa previstos e acumulados se igualem ao valor investido inicialmente, o tempo necessário para que o projeto se pague. Yard (2000) afirma que seu uso como principal método de análise tem diminuído ao longo do tempo, porém sua aplicação como ferramenta complementar continua aumentando.

Um argumento a favor do uso do payback para análises de investimento está na necessidade de empresas com pouco capital terem um retorno rápido de seus investimentos, que pode ser justificado quando outros fatores embasam essa decisão (WAMBACH, 2000). Além disso, o método tornou-se popular também por considerar na sua aplicação o risco envolvido no projeto, dado que o gestor tem a opção de diminuir período limite de payback quando o projeto apresentar fatores de risco, diminuindo a possibilidade de perda de capital pela empresa (DE SOUZA, 2008).

O método de payback assume que o fluxo de caixa do investimento acontece igualmente ao longo do ano, o que pode ser caracterizado como uma fraqueza do método, dado que o fluxo de caixa pode variar de acordo com as variações do mercado. Da mesma forma que esta análise não pode ser utilizada para avaliar projetos mutuamente exclusivos, dado que não considera todo o período do projeto (STEVEN, 2010; YARD, 2000).

O portfólio de negócios é definido por decisões estratégicas de nível corporativo. A gestão do portfólio de negócios envolve a formulação e implementação de eficientes estratégias empresariais para gerar e alocar fluxo de caixa livre, explorar sinergias, identificar novas oportunidades de crescimento ou decidir vender negócios de baixo desempenho (NIPPA et al., 2011). Para tanto, é necessário ferramentas de gestão deem subsídio para a tomada de decisão. Neste intuito, são apresentados um método de análise de posicionamento estratégico e a análise multicriterial, que combina diferentes objetivos.

Wind et al. (1983) salientavam que o aumento da complexidade dos negócios, com empresas multimarcas ou multinegócios e também a escassez de recursos, fizeram com que a preocupação dos gestores em aprimorar suas ferramentas de gestão para poderem identificar melhor suas necessidades, priorizar, modificar ou exterminar produtos e serviços, de acordo com sua adequação aos objetivos da empresa, sinergia entre as unidades e aderência ao mercado em que está inserido. Para sanar esta necessidade, na década de 1960 empresas de consultoria como Boston Consulting Group e McKinsey & Company, juntamente com grandes empresas como General Electric, desenvolveram diferentes metodologias de análise de portfólio (WIND; DOUGLAS, 1981; NIPPA et al., 2011).

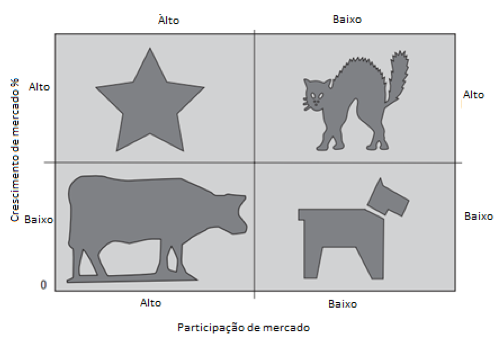

A matriz BCG foi criada em meados de 1960, pelo fundador do Boston Consulting Group, e tornou-se, na época, uma das ferramentas mais difundidas no meio empresarial. Trata-se de uma matriz bidimensional, que considera no eixo vertical a taxa de crescimento do mercado, em escala linear e seu ponto médio, divisor das duas zonas de classificação, é a taxa de crescimento médio do mercado. No eixo horizontal localiza-se a participação relativa da unidade de negócio em relação ao seu maior concorrente ou à média de participação de mercado dos maiores concorrentes (HAMBRICK et al., 1982; PROCTOR, 2008). Desta forma, as unidades de negócio são classificadas e alocadas de acordo com cada quadrante, seguindo a classificação exemplificada na Figura 1 (DAY et al., 1982; LINNEMAN; THOMAS; 1982; KARLÖF; LÖVINGSSON; 2005; PROCTOR, 2008).

Figura 1: Matriz BCG - Crescimento/Participação

Fonte: adaptado de KARLÖF; LÖVINGSSON; 2005.

Cada quadrante é representado por um objeto que representa um tipo de negócio, os quais são explicados a seguir:

i) Estrela: as unidades classificadas no quadrante esquerdo superior da matriz são as chamadas unidades estrela, são referência no mercado e possuem grandes taxas de crescimento, geram receita, ainda que não muito elevada, porém, exigem alto investimento. Possuem fluxo de caixa em equilíbrio. A recomendação é que se mantenha este tipo de unidade, dado que pode se tornar uma vaca leiteira se não perder participação no mercado.

ii) Vaca Leiteira: localizadas abaixo das unidades estrela, negócios são caracterizados como sendo de alta participação no mercado, com grandes lucros e alta geração de caixa, não possui muito crescimento de mercado, mas também não exige grandes investimentos. É considerada a unidade que tem geração de caixa para manter outros projetos de investimento da empresa.

iii) Cão: possuem baixa participação de mercado e também baixo crescimento, não exigem grandes investimentos, mas também não possuem geração de caixa. Devem ser avaliados com cuidado e, rapidamente, avaliada sua recuperação ou desistência do negócio.

iv) Gato Selvagem: tem o fluxo de caixa mais crítico, exige um alto investimento, proporciona baixo retorno e tem pouca participação no mercado. Deve-se ter atenção com este tipo de unidade de negócio, que pode se tornar um cão, caso não tenha nenhuma ação quanto à sua participação de mercado. Por outro lado, como está em um mercado de alto crescimento pode se tornar uma unidade estrela.

Daychoum (2008) propõe uma combinação da matriz BCG com o ciclo de vida dos produtos ou marcas, que poderia ser interpretada da seguinte forma: as unidades gato selvagem seriam a introdução da marca no mercado, as estrelas a fase de crescimento da marca no mercado, as vacas leiteiras estariam na fase de maturidade e, finalmente, o cão são as marcas em declínio no mercado. Com esta comparação pode-se utilizar das duas ferramentas em conjunto, tornando a análise mais completa.

As ferramentas de gestão estratégica, tais como a matriz apresentada acima são algumas vezes criticadas pela literatura, em função da excessiva simplificação. Porém, este conceito requer uma clara distinção entre simplificação instrumental e excessiva simplificação lógica ou metodológica. Em última análise, simplificação excessiva é mais uma questão de como os gestores aplicam as ferramentas de planejamento estratégico do que as ferramentas em si, já que esses gestores necessitam ter discernimento da necessidade ou não de informações adicionais para fundamentar suas decisões (NIPPA et al., 2011).

Elas oferecem um guia grosseiro em vez de regras estritas e não consolidam estratégias. Em outras palavras, a gestão corporativa de portfólio se destina a apoiar o pensamento estratégico, não para substituí-lo. Seu uso é justificável e útil, pois proporciona aumento da visão analítica, através de sua abordagem estrutural, além de facilitar a comunicação através de seus quadros explicativos (LINNEMANN; THOMAS, 1982).

Roy e Vincke (1981) já sinalizavam a necessidade de métodos analíticos que considerassem mais do que a otimização de uma função objetivo, que por mais que resulte em uma função matemática bem definida, podem nem sempre representar a realidade. Surgindo assim, o desenvolvimento dos primeiros métodos de análise multicriterial, que levam em conta diferentes pontos de vista, considerações dos gestores e diferentes pesos para as alternativas analisadas. As metodologias multicritério de apoio à decisão consideram em sua abordagem uma análise do processo de decisão, objetivando a identificação de informações críticas para o problema e a possibilidade de se obter diferentes formulações válidas para solução do problema. Essas ferramentas permitem definir as alternativas a serem avaliadas, definir os critérios relevantes, avaliar as alternativas selecionadas em relação a estes critérios, bem como considerar a importância relativa de cada critério (WERNKE; BORNIA, 2001; KLIEMANN, 2013).

Os métodos de análise multicritério estão localizados entre dois extremos: são baseados em modelos construídos em parte por hipóteses matemáticas necessariamente restritivas, mas também através de informações obtidas a partir do tomador de decisão. Nesse sentido, a análise multicritério, constitui um exemplo da evolução do papel da ciência em problemas de decisão, onde os problemas já não são resolvidos substituindo o tomador de decisão por um modelo matemático, mas ajudando-o a construir a sua solução (ROY; VINCKE, 1981).

A seguir serão apresentados e discutidos dois métodos de análise multicriterial, sendo eles o Método MAUT – Multiattribute Utility Theory e o Diagrama de Mudge.

O MAUT foi desenvolvido na década de 1980 nos Estados Unidos e trata-se de uma ferramenta de abordagem analítica que permite ao decisor estruturar um problema complexo de uma forma simples e hierárquica, podendo assim avaliar um número grande de aspectos quantitativos e qualitativos que podem envolver também análise de risco e incerteza (KLIEMANN, 2013).

As etapas para aplicação do MAUT seguem a seguinte lógica: (i) Identificar os objetivos da análise e critérios que ela deve atender; (ii) Identificar as pessoas afetadas e envolvidas no processo; (iii) Selecionar, através de consulta aos envolvidos citados na etapa anterior, os atributos relevantes da decisão e organizá-los em uma estrutura hierárquica denominada árvore de valores; (iv) Cada grupo de pessoas afetadas deve fornecer a importância relativa de cada um dos atributos elencados na etapa anterior; (v) Pontuar quanto cada objeto de avaliação atende aos atributos da árvore de valores, de acordo com uma escala estabelecida; (vi) atribuir pesos relativos a cada um dos atributos e, finalmente (vii) Realizar a análise de sensibilidade, variando os valores de pesos e notas para analisar o impacto das alterações no resultado final (CASAROTTO FILHO; KOPITTKE, 2000; DE SOUZA, 2008).

Este método é considerado transparente, de simples compreensão e aplicação, e que permite que seja trabalhado com vários critérios e alternativas. Como fraquezas o método tem o fato de não confrontar diretamente as diferentes alternativas, o somatório das relações entre pesos e notas pode fugir à sensibilidade do decisor e modificar os resultados sem que ele perceba e, por fim, o modelo não apresenta uma opção para que se estipule uma meta mínima para determinados critérios, onde esta alternativa somente seria considerada ótima se atingisse a nota mínima especificada (CASAROTTO FILHO; KOPITTKE, 2000; KLIEMANN, 2013).

O Diagrama de Mudge é um método de análise multicriterial que permite que sejam encontrados os pesos de determinados critérios na decisão final, comparando-os par-a-par, criando uma hierarquia entre os critérios avaliados, reduzindo a subjetividade e parcialidade.

A complexidade das decisões a serem tomadas no meio gerencial mostrou-se fator criador da necessidade de novos modelos de análise do portfólio de negócios de uma empresa. A construção deste referencial teórico deixou evidente a carência de métodos consolidados que combinem de forma equilibrada análises quantitativas e qualitativas dos diferentes níveis de gestão, seja para análise de implantação de um projeto ou para a análise da adequação do portfólio de negócios de uma empresa no mercado em que está inserida.

Este trabalho apresentou diferentes métodos de análise de negócios, tanto métodos qualitativos quanto quantitativos e busca combiná-los de forma conveniente, utilizando suas complementaridades para abranger de forma completa os aspectos considerados mais relevantes pelos gestores da empresa e pelo mercado em que a mesma está inserida. Assim diagnostica o atual cenário, seus pontos fortes e fracos e propõe melhorias de adequação ao cenário ideal. Abaixo é apresentada a Tabela 1, que consolida todos os métodos apresentados no trabalho e suas atribuições na análise que será realizada.

Métodos |

Abordagem |

Atribuições |

VPL |

Quantitativa |

Calcular o valor de mercado da empresa. |

TIR |

Quantitativa |

Explicitar a TIR dos atuais investimentos e sua adequação aos requisitos mínimos da empresa. |

Payback |

Quantitativa |

Ferramenta complementar para analisar o retorno do investimento e estabelecer os modelos ideais para a empresa. |

Matriz BCG |

Qualitativa |

Ferramenta complementar para análise do posicionamento de mercado das unidades de negócio. |

MAUT |

Quantitativa e Qualitativa

|

Ferramenta complementar para consideração dos diferentes aspectos qualitativos priorizados pelos gestores como objetivo da empresa. |

Diagrama de Mudge |

Quantitativa e Qualitativa |

Ferramenta utilizada para classificar os critérios qualitativos mais importantes para a empresa, de forma a criar uma hierarquia entre eles. |

Tabela 1: Métodos que serão utilizados, sua classificação e aplicação.

Fonte: elaborado pelos autores.

Esta pesquisa é classificada como sendo de natureza aplicada devido ao seu objetivo ser desenvolver conhecimentos para solucionar problemas específicos de uma realidade (GERHARDT e SILVEIRA, 2009). Sua abordagem é qualitativa e quantitativa, pois se levantarão quesitos qualitativos de acordo com critérios de importância estabelecidos pelos gestores da empresa. Com base nos objetivos, esta pesquisa é de caráter descritivo, dado que uma série de informações terá que ser levantada para descrever fatos e fenômenos de uma determinada realidade, neste caso, do portfólio de negócios do grupo estudado. De acordo com Fonseca (2002), este trabalho enquadra-se também como uma pesquisa-ação, onde o conhecimento do pesquisador, sua compreensão e seu compromisso transformam os dados levantados para atingir os objetivos da pesquisa.

A instituição alvo do estudo é uma holding do terceiro setor com foco no ramo de alimentação que possui suas unidades no sul do Brasil. A empresa possui o seguinte portfólio de negócios: uma academia, quatro restaurantes fast-food, dois restaurantes de conceito casual dinning e uma sorveteria. A empresa opera principalmente com franquias de marcas consolidadas no mercado. Espera-se com este trabalho avaliar o portfólio de negócios desta holding.

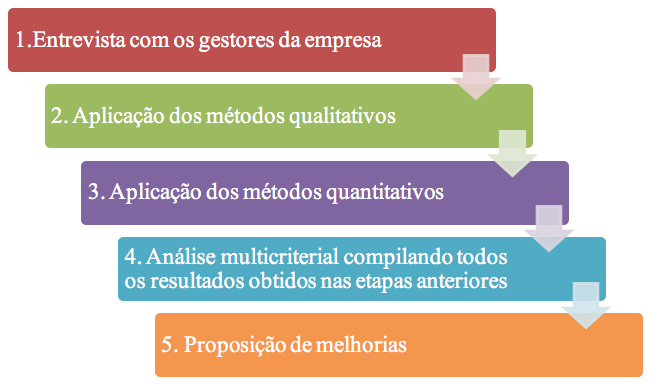

Para o desenvolvimento deste trabalho foram necessárias cinco etapas que consistiram em entrevistas, análises quantitativas e qualitativas e proposição de melhorias. A Figura 2 contextualiza e detalha estas etapas do desenvolvimento do trabalho.

Figura 2: Etapas de desenvolvimento do trabalho.

Fonte: elaborado pelos autores

A análise do atual portfólio da empresa será feita aplicando os métodos citados no referencial teórico, buscando informações de objetivo estratégico junto aos gestores da empresa e elencando os principais objetivos por eles citados através do Diagrama de Mudge. Desta forma, serão levantados os critérios qualitativos a serem priorizados dentro da matriz de análise multicriterial. Assim também serão levantados os critérios mais relevantes para a empresa na opinião dos gestores e, o posicionamento de mercado das unidades de negócio, através da matriz BCG.

Os critérios quantitativos serão levantados junto com o setor financeiro da empresa, que tem as informações de taxa mínima de atratividade, investimento inicial e fluxo de caixa de cada uma das unidades de negócio. De posse destas informações, será possível estabelecer os valores de TIR, VLP e Payback de cada unidade de negócio.

Finalmente, todo o conjunto de análises realizadas será reunido para então verificar a situação considerada mais favorável para a empresa, levando em conta os aspectos quantitativos, para retorno de investimento e lucratividade, e também para aspectos qualitativos que a empresa busca ter em seu negócio.

Neste capítulo serão apresentados os resultados obtidos através da aplicação das etapas do desenvolvimento do trabalho.

Através da entrevista com os gestores da empresa foi possível compreender quais são as principais características que julgam importantes para seus negócios. Em seguida foi aplicado o Diagrama de Mudge para elencar os principais aspectos. Este questionamento teve por finalidade instigar o pensamento analítico dos sócios em relação ao seu portfólio de negócios e posteriormente a reflexão acerca da assertividade de suas escolhas até então e das escolhas futuras.

As entrevistas foram realizadas pessoalmente e individualmente com cada um dos gestores, onde foi solicitado que cada um elencasse as três principais características qualitativas que considera importantes para um negócio no grupo e que seria avaliado no caso de aquisição de um novo negócio. Essas características foram comparadas entre si, de acordo com os pesos do Diagrama de Mudge e calculados seus pesos relativos usando a ferramenta. Na Tabela 2, apresenta-se a compilação das principais características elencadas pelos gestores, onde as respostas em comum foram reunidas e consideradas como uma única, tendo seus pesos ponderados conforme o número de vezes que o critério foi citado, e por fim calculados os pesos relativos após a ponderação.

Principais aspectos |

Peso |

Marcas relevantes, sistema de franquias |

23% |

Área de varejo |

7% |

Negócios estáveis operacionalmente |

22% |

Negócios que não demandem criação |

8% |

Escalabilidade |

7% |

Risco |

19% |

Alinhamento estratégico com os atuais negócios da empresa |

15% |

Tabela 2: Pesos dos principais aspectos qualitativos.

Fonte: elaborado pelos autores.

Nesta seção serão aplicados os métodos qualitativos descritos anteriormente neste trabalho, dando continuidade à Etapa 2 proposta pela metodologia. Serão tabelados os dados de mercado e de competitividade de cada uma das unidades de negócio que compõem as informações necessárias para confecção da matriz de posicionamento de mercado BCG.

Os dados utilizados são indicadores do governo para crescimento de setores da economia e dados fornecidos pelas marcas franqueadoras que a empresa trabalha. Para considerar a participação de mercado de cada um dos negócios foi considerado o número de lojas próprias e do principal concorrente, assim como a percepção dos gestores de cada unidade de negócio.

Abaixo se encontra a Tabela 3, que compila os dados de mercado e comparação com a concorrente principal de cada uma das unidades de negócio da empresa estudada. As marcas e dados estratégicos da empresa não serão revelados a pedido da empresa. No trabalho cada uma delas será referenciada através do seu tipo de negócio (ABIA, 2013; PORTAL BRASIL, 2014; STATON, 2013).

Dados |

Fast-food |

Casual dinning |

Sorveteria |

Academia |

Crescimento do mercado |

14,7% |

14,7% |

14,7% |

8,5% |

Crescimento do negócio |

17% |

14,5% |

50% |

11% |

Participação de mercado |

75,3% |

35% |

10% |

30,3% |

Investimento inicial |

R$ 3.000.00,00 |

R$ 4.000.00,00 |

R$ 280.000,00 |

R$ 9.000.000,00 |

Tamanho |

Médio |

Pequeno |

Micro |

Pequeno |

Tabela 3: Dados de mercado para construção das matrizes.

Fonte: Elaborado pelos autores.

Com base nos dados acima, coletados na empresa e dados de mercado, obtidos com base nos relatórios de crescimento das corporações de cada rede de franquias, montou-se a matriz de análise de competitividade, onde foi possível concluir que

As empresas de fast-food são consideradas pelos gestores como Estrela, apesar de a matriz BCG indica-la como Vaca Leiteira, com um fluxo de caixa estabilizado, mas crescimento limitado em função da franqueadora ter controles rígidos para liberação de novas franquias. A rede de casual dinning e asorveteriaforam consideradas unidades Gato Selvagem, pois possuem uma marca referenciada no mercado, porém sua participação ainda é baixa e a receita não muito elevada. A academia foi classificada como uma unidade Cão, com um fluxo de caixa não estável, alto investimento e baixa participação de mercado.

Os dados necessários para a aplicação dos métodos quantitativos foram coletados através da análise dos balanços contábeis de cada uma das empresas desde sua abertura até o ano de 2013 e também considerando a projeção de caixa feita pela empresa para os anos futuros, sendo assim, os períodos de análise são: rede de casual dinning desde 2008 a 2017, na sorveteria desde 2011 a 2017 e na academia de 2009 a 2018. Com exceção da empresa mais antiga, de fast-food, que teve seu início no ano de 1993, neste caso houve dificuldades em encontrar registros mais antigos, anteriores ao ano de 2000, por não estarem digitalizados e estarem arquivados no depósito da prestadora de serviços contábeis da empresa, desta forma, nesta unidade a análise foi realizada para o período de 2000 a 2016. Sendo considerado como investimento inicial o valor do estoque do ano 2000, somado ao valor de Ativo Imobilizado, Depreciação Acumulada e Capital de Giro do mesmo período.

O fluxo de caixa considerado para todas as empresas foi calculado através da diferença do Patrimônio Líquido de um ano somado ao Lucro Líquido deste mesmo ano menos o Patrimônio Líquido do ano seguinte, considerando que, se o Lucro Líquido do ano corrente não foi incorporado no Patrimônio Líquido do ano seguinte, então houve uma retirada destes valores pelo sócio.

O valor de venda de cada uma das empresas foi considerado de acordo com a metodologia utilizada pela empresa, chamada de múltiplo EBTIDA (Earnings Before Interest Taxes, Depreciation and Amortization), que considera como sendo o valor da empresa um múltiplo dos seus ganhos operacionais antes dos gastos de Imposto de Renda, Despesa Financeira, Depreciação e Amortização. Esta é uma metodologia muito disseminada no mercado, pois permite a comparação entre empresas que estão em diferentes países, por exemplo, onde as taxas de depreciação e impostos não são as mesmas (DAMODARAN, 2005). Sendo assim, considerou-se mais conveniente e próximo da realidade da empresa utilizar o método de valoração que ela já utiliza e está familiarizada.

A TMA utilizada foi fornecida pela empresa e é calculada considerando o custo que a empresa tem para captar dinheiro para novos investimentos, as taxas de juros pagas atualmente e as taxas de investimento disponíveis caso a empresa decida aplicar o dinheiro e não investir em um novo negócio, gerando uma taxa de 18% ao ano. A Tabela 4 mostra os indicadores obtidos de cada uma das empresas:

Indicador |

Fast-food |

Casual dinning |

Sorveteria |

Academia |

TIR |

37,4% |

2,03% |

22,4% |

6,19% |

VPL |

R$ 8.470.737,9 |

-R$ 2.337.493,58 |

R$ 11.883,22 |

-R$ 1.611.516,06 |

Payback |

5,84 |

- |

5,82 |

- |

Período de Análise |

17 anos |

9 anos |

7 anos |

10 anos |

Tabela 4: TIR, VPL e Payback das empresas do grupo.

Fonte: elaborado pelos autores.

Analisando os resultados, pode-se perceber que apenas os investimentos na rede de fast-food e sorveteria apresentam VPL positivo, ou seja, retornam o investimento da empresa com a taxa esperada no período analisado. Já a academia e a rede de casual dinning apresentam taxas de retorno mais baixas e VPL negativo, o que indica que os investimentos ainda não retornaram com a taxa esperada pela empresa, durante o período analisado. Considerando-se que são os dois negócios que demandam maior investimento inicial e ainda não alcançaram sua maturidade, é compreensível que o retorno esperado pela empresa ainda não tenha sido alcançado.

Analisando o Payback de cada um dos investimentos verifica-se que a rede de fast-food apresenta um retorno em 5,84 anos, que são comparados com o período de 17 anos de análise, sendo assim, o período de retorno representa 34,35% do seu tempo analisado. A sorveteria apresenta um retorno em 5,82 anos, em comparação com o período de análise de 7 anos, o seu período de retorno representa 83,14% do período analisado. A rede de casual dinning e academia não apresentam retorno ainda, levando em consideração 9 anos de fluxo de caixa e 10 anos, respectivamente.

Nesta seção será realizada a análise multicriterial dos dados obtidos nas etapas anteriores, ponderando cada aspecto abordado e obtendo um ranking dos atuais negócios do grupo, onde serão considerados tanto os aspectos qualitativos quanto quantitativos, bem como os principais aspectos levantados nas entrevistas individuais com os gestores do grupo. O objetivo desta análise, mais do que criar um ranking das empresas de forma a mostrar aquelas que atendem ao maior número de requisitos dos gestores e do mercado, é levar os gestores da empresa a uma primeira reflexão a cerca do seu portfólio de negócios e dos objetivos procurados pelo grupo.

Os pesos de cada critério e as notas recebidas por cada empresa foram estabelecidas pelos gestores da empresa, de acordo com o que consideram estar dentro das suas expectativas de cada negócio e seus conhecimentos de mercado. O modelo criado propõe que cada gestor possa alterar os pesos de cada critério e as notas atribuídas a cada uma das unidades, permitindo a ele avaliar o desempenho de cada uma das empresas e o portfólio de negócios do grupo como um todo. Na Tabela 5 encontra-se a matriz MAUT considerando todos os aspectos estudados e as unidades de negócio da empresa.

Aspectos |

Peso 1 (%) |

Critérios |

Peso 2 (%) |

Peso relativo (%) |

Notas |

|||

Fast food |

Casual dinning |

Sorveteria |

Academia |

|||||

Econômico/Financeiro |

60 |

TIR |

40 |

24 |

70 |

0 |

50 |

0 |

VPL |

20 |

12 |

80 |

0 |

10 |

0 |

||

Payback |

40 |

24 |

40 |

0 |

40 |

0 |

||

Estratégico |

40 |

BCG |

10 |

4 |

90 |

60 |

80 |

30 |

Marcas relevantes, sistema de franquias |

24 |

10 |

100 |

65 |

75 |

50 |

||

Área de varejo |

7 |

3 |

100 |

80 |

90 |

10 |

||

Negócios estáveis operacionalmente |

23 |

9 |

90 |

70 |

80 |

100 |

||

Negócios que não demandem criação |

8 |

3 |

90 |

40 |

60 |

70 |

||

Escalabilidade |

7 |

3 |

30 |

45 |

80 |

30 |

||

Risco |

20 |

8 |

90 |

40 |

80 |

15 |

||

Total |

100 |

|

- |

100 |

71,5 |

23,29 |

53,95 |

19,9 |

Tabela 5: Peso relativo ponderado pelos pesos 1 e 2 indica a importância de cada critério dos negócios, enquanto as notas representam

o desempenho de cada negócio, onde é apresentada na linha de total a nota ponderada pelo peso relativo dos critérios.

Fonte: elaborado pelos autores.

A classificação na matriz BCG recebeu notas relacionadas a quanto o negócio atende às expectativas dos gestores ao propósito que possuía quando inserido no grupo de empresas, ou seja, se o negócio está desempenhando o papel esperado dentro do conjunto. Para pontuação em relação à TIR, os gestores consideram que qualquer negócio que apresente uma taxa de retorno menor do que a taxa paga pelo CDI deve ser penalizado com nota zero. No quesito escalabilidade, a rede de fast-food recebeu uma nota baixa em função das restrições de crescimento impostas pela franqueadora e a rede de casual dinning em função de o crescimento estar condicionado à empresa abrir novas lojas fora do estado.

Através da aplicação da matriz MAUT obteve-se o seguinte ranking, em ordem decrescente de desempenho: fast-food, Sorveteria, Casual dinning e Academia. Pela maturidade de cada um dos negócios, é coerente que o fast-food tenha o melhor desempenho, dado que esta empresa deu origem ao atual grupo empresarial, as demais classificações também ficaram dentro das expectativas, onde a sorveteria apresenta o segundo melhor resultado que, apesar de ser o negócio mais novo, apresenta baixo investimento inicial e um retorno dentro das expectativas da empresa. A rede de casual dinning e a academia são negócios mais pesados, que requerem alto investimento inicial e tem uma sistemática de funcionamento mais elaborada que a rede de fast-food e a sorveteria, o que pode implicar para empresa uma maior dificuldade de alcançar a estabilidade das operações e obter o retorno esperado.

O posicionamento dos negócios dentro da matriz estratégica serve de alerta para que a empresa compreenda melhor seus negócios e visualize a necessidade de um maior enfoque nos negócios que são considerados mais críticos pela matriz. Os indicadores quantitativos são utilizados pela empresa, e sua combinação com os demais aspectos qualitativos elencados trouxe para os gestores uma ideia do quanto cada negócio está alinhado com as estratégias da empresa. Da mesma forma, o método leva os gestores a refletir sobre os verdadeiros objetivos da empresa, procura torná-los consensuais entre todos e leva o grupo a olhar para o mesmo horizonte, facilitando alcançar os objetivos. Isto revela que deve haver cuidado em manter os investimentos dentro do escopo de atuação escolhido pela empresa, pois este alinhamento estratégico contribui para o sucesso dos negócios.

Como melhorias propostas, com base nos resultados obtidos, verifica-se a necessidade de os gestores alinharem os objetivos para empresa, dado que fazendo a pesquisa individual, dos doze aspectos considerados mais importantes, apenas cinco eram comuns a mais de um gestor. Este alinhamento diminui a quantidade de aspectos a se considerar e facilita a análise do portfólio de negócios, além de aumentar o know-how da empresa, que foca suas ações na melhoria dos processos e operações que levem aos objetivos procurados.

Este artigo teve como objetivo analisar o portfólio de negócios de uma holding do terceiro setor e, ao mesmo tempo, propor um método de análise que a empresa possa adotar e adaptar conforme os critérios considerados mais importantes para cada gestor. Como resultado obteve-se um método simples, que permite aos gestores analisar quanto cada negócio se adapta aos seus critérios de avaliação.

Como sugestão para estudos futuros propõe-se o aprofundamento das análises quantitativas para cada filial de cada empresa do grupo, tornando a análise mais próxima da realidade e permitindo que as peculiaridades de cada tipo de loja sejam levadas em conta, para que o grupo saiba também o tipo de loja que mais se adapta ao seu portfólio.

ABENSUR, E. O. Um modelo multiobjetivo de otimização aplicado ao processo de orçamento de capital. Gest. Prod., São Carlos. v. 19, n. 4, Dec. 2012.

ASSOCIAÇÃO BRASILEIRA DE FRANCHISING. Desempenho do setor por segmento. Disponível em: <http://www.portaldofranchising.com.br/central/Content/UploadedFiles/Arquivos/Numeros-do-Franchising-Evolucao-do-Setor-de-Franchising-2013.pdf> Acesso em: abr. 2014.

BANCO NACIONAL DO DESENVOLVIMENTO - BNDES – Porte de empresa 2014. Disponível em: <http://www.bndes.gov.br/SiteBNDES/bndes/bndes_pt/Institucional/Apoio_Financeiro/porte.html>

BLANK, L. T.; TARQUIN, A. Engineering economy 6th ed. McGraw-Hill 2005.

CASAROTTO FILHO, N.; KOPITTKE, B. H. Análise de Investimentos: matemática financeira, engenharia econômica, tomada de decisão e estratégia empresarial. 9.ed. SãoPaulo: Atlas, 2000.

DAMODARAN, A. Dealing with Cash, Cross Holdings and Other Non-Operating Assets: Approaches and Implications. Stern School of Business, 2005.

DAYCHOUM, M. 40+ 8 Ferramentas e Técnicas de Gerenciamento. Brasport, 2008.

DE CASTRO, H. G.; DE CARVALHO, M. M. Gerenciamento do Portfólio de Projetos: Um Estudo Exploratório. Gest. Prod., São Carlos, v. 17, n. 2, p. 283-296 2010.

DE SOUZA, J. S. Proposta de uma Sistemática para Análise Multicriterial de Investimentos. Dissertação (Mestrado Profissionalizante em Engenharia de Produção). Universidade Federal do Rio Grande do Sul – UFRGS, Porto Alegre, RS, Brasil, 2008.

HAMBRICK, D. C.; MACMILLAN, I. C.; DAY, D. L. Strategic Attributes and Performance in the BCG Matrix—A PIMS-Based Analysis of Industrial Product Businesses1. Academy of Management Journal, v. 25, n. 3, p. 510-531, 1982.

KARLÖF, B.; LÖVINGSSON, F. A to Z of Management Concepts and Models. London, GBR: Thorogood Publishing, 2005.

KLIEMANN, F. J. Apostila de Engenharia Econômica. Universidade Federal do Rio Grande do Sul. Disponível em: <http://www.producao.ufrgs.br/disciplinas.asp?cod_turma=87>Acesso em: dez. 2013.

KNIGHT, F. H. Risk, Uncertainty and Profit. Cambridge, Mass: Harvard University Press, 1990.

LINNEMAN, R. E.; THOMAS, M. J. A Commonsense Approach to Portfolio Planning. Long Range Planning, v. 15, n. 2, p. 77-92, 1982.

NETO, A. A.; LIMA, F. G. Curso de administração financeira. São Paulo Atlas, 2009.

NIPPA, M.; PIDUN, U.; RUBNER, H. Corporate Portfolio Management: Appraising Four Decades of Academic Research. The Academy of Management Perspectives, v. 25, n. 4, p. 50-66, 2011.

NIPPA, M.; PIDUN, U.; UNTIEDT, R. Corporate Portfolio Analysis Tools Revisited: Assessing Causes that May Explain Their Scholarly Disdain. International Journal of Management Reviews, v. 14, n. 3, p. 263-279, 2012.

PANNEERSELVAM, R. Engineering Economics. 2nd ed. PHI Learning Pvt. Ltd., 2013.

PORTAL BRASIL, Economia e Emprego. Disponível em: <http://www.brasil.gov.br/economia-e-emprego/2014/01/receita-bruta-do-setor-de-servicos-cresce-8-6-em-novembro-de-2013-diz-ibge> Acesso em: Nov. 2014.

PROCTOR, T. Strategic Marketing: An Introduction 2nd ed. Routledge USA, 2008.

ROY, B.; VINCKE, P. MulticriteriaAnalysis: Survey and New Directions. European Journal of Operational Research, v. 8, n. 3, p. 207-218, 1981.

SERVAES, H. The value of diversification during the conglomerate merger wave. Journal of Finance,V. 51, p. 1201–1225, 1996.

SMART, S. B.; MEGGINSON, W. L.; GITMAN, L. J. Corporate Finance. Mason, Ohio, USA: South-Western, 2004.

STATON, W. Morgan Stanley Global Consumer Conference – Arcos Dorados, 2013.

STEVEN, G. Performance Operation. Financial Management.p.38-42, 2010.

WAMBACH, A. Payback criterion, hurdle rates and the gain of waiting. Iternational Review of Financial Analysis.Vol 9, p. 247-258, 2000.

WATT, A. Understanding payback on investiments. NZ Business.Vol.23 Issue 6, p58-58, 2009.

WIND, Y.; DOUGLAS, S. International portfolio analysis and strategy: the challenge of the 80s. Journal of International Business Studies, p. 69-82, 1981.

WIND, Y.; MAHAJAN, V.; SWIRE, D. J. An empirical comparison of standardized portfolio models. The Journal of Marketing, p. 89-99, 1983.

WERNKE, R.; BORNIA, A. C. A contabilidade gerencial e os métodos multicriteriais. Revista Contabilidade & Finanças, v. 12, n. 25, p. 60-71, 2001.

YARD, S. Developments of the payback method. International Journal of Production Economics.Vol.67 Issue2, p155-167, 2000.

1. (UFRGS) patriciatrombini@gmail.com

2. (UFRGS) kliemann@producao.ufrgs.br

3. (Centro Universitário Ritter dos Reis - UniRitter) ricardo_correa@uniritter.edu.br

4. (University College London) juliano_denicol@hotmail.com