Vol. 38 (Nº 19) Año 2017. Pág. 8

Johnny TAMAYO Arias 1; Julián Fernando ARDILA 2; Cristian Daniel OCAMPO 3

Recibido: 30/10/16 • Aprobado: 16/11/2016

2. Metodología de la investigación

RESUMEN: Los procesos de red de valor a nivel empresarial tienen como finalidad la generación de relaciones de sinergia a través de los diferentes actores, permitiendo el desarrollo de ventajas comparativas y competitivas. Es por ello que la presente investigación busca el análisis a nivel cualitativo y cuantitativo de las diferentes relaciones de valor entre las industrias manufactureras de la región productora de café de Colombia, por medio del análisis de clustering y patrones de aglomeración de las unidades económicas. |

ABSTRACT: The value network processes at the enterprise level, are aimed at generating synergistic relationships across the different actors, enabling the development of comparative and competitive advantages. That is why this research seeks to analyze qualitative and quantitative level of the different value relation-ships between the manufacturing of the coffee producer region of Colombia, through the analysis of patterns of clustering and agglomeration of economic units. |

La colaboración se ha convertido en una de las principales tendencias mundiales. La red de valor plantea el potencial de construir alianzas que permitan desarrollar ventajas competitivas. Toma una mayor relevancia cuando se está entrando a la era de las Cadenas Globales de Valor (CGV) donde la globalización de la producción abre un abanico de oportunidades y desafíos para la industria, que en el caso de Colombia, viene enfrentando duros retos en cuanto al desempeño económico (Cambio estructural y enfermedad Holandesa) y competitivo (eficiencia del estado, infraestructura, logística e innovación). La mediana y grande industria del eje cafetero no es ajena a esta realidad, sumada a las problemáticas propias de una región que presenta oportunidad de mejora en el desarrollo de iniciativas conjuntas.

En la actualidad, la realidad de una economía globalizada, indica que las industrias manufactureras se encuentran ante un conjunto de cadenas de valor de sus proveedores, de sus clientes, de sus distribuidores, de sus competidores, etc. un conjunto de cadenas de valor que nos han llevado a encontrarnos con otra realidad, la industria manufacturera se encuentra ante la red de valor. El concepto de Red de valor ha sido objeto de estudio principalmente en sectores como los servicios de telecomunicaciones y el comercio electrónico; estudios como los de Li, et al. (2002), Funk (2009), Peppard et al. (2006) y Pagani et al. (2008).

En la cadena de valor, la creación de valor se deriva de los productos, donde la ventaja competitiva es resultado de como esos productos satisfacen las necesidades de los clientes y consumidores. La red de valor facilita intercambios, donde la ventaja competitiva se genera cuando la red satisface las necesidades de sus miembros y por consiguiente crea valor (Fjeldstad et al., 2006), Siendo el cliente el eje central de la red. La necesidad se ha convertido en cambiar de un pensamiento de cadena lineal, a una visión de creación de valor desde una perspectiva de redes multidimensionales que proveen la más grande oportunidad para la innovación (Pil et al., 2006).

La red de valor se fundamenta en principios de integración y colaboración donde la información fluye de manera ágil y no lineal (Bovet et al., 2000), entre la empresa y los miembros de su red (dentro del contexto también se pueden denominar nodos). Bajo el enfoque planteado por Bovet et al., la red de valor centra su objeto de estudio en la cadena de abastecimiento (también denominada cadena de suministros), en la cual la colaboración e integración de los procesos de la logística, tiene un alto impacto en el desempeño de la misma. La cadena de abastecimiento puede solo asegurarse que el trabajo sea hecho o esta puede brindar las bases para una verdadera diferenciación en el mercado (Bierderman, 2000 citando a Bovet et al., 2000).

El consumidor final “tira” de la cadena de abastecimiento mediante la generación de una demanda y la definición de los compromisos adquiridos. El comprador ejerce una influencia significativa en las acciones de los demás actores, estamos ante un sistema de cadena de abastecimiento dentro de una red centrada en el comprador (Buyer-centric network). (Bitran et al. 2003, Citado por Pagani et al. 2008).

Siguiendo este orden de ideas, y a partir de los resultados obtenidos en el informe de competitividad mundial 2014-2015, Colombia paso entre 2010 y 2014, del puesto 68 entre 139 países al puesto 66 entre 144 países, ocupando el séptimo lugar en el contexto latinoamericano. El papel del desarrollo productivo como estrategia de fortalecimiento productivo se da como una política de interés nacional, las regiones juegan un rol fundamental en ésta, dado que gran parte de la competitividad se está gestando a nivel regional. (Consejo privado de la competitividad, 2014).

Teniendo esto presente, la finalidad del presente trabajo es la de analizar cuál es el estado actual de la mediana y gran industria del eje cafetero desde la perspectiva de la red de valor. Dentro de este análisis se revisara el contexto dentro del cual se desempeña la industria manufacturera en la región, tanto a nivel nacional como internacional y cuáles son las problemáticas más relevantes que afectan al sector, incidiendo sobre su competitividad.

Una de las características relevantes de la red de valor es generar relaciones con diferentes actores que les permitan desarrollar ventajas competitivas mediante el desarrollo de recursos y capacidades. El conjunto de capacidades que una red tiene y controla, influye directamente en la eficiencia de su valor productivo y su potencial de renovación (Araujo, Dubois, y Gadde, 2003, citados por Möller y Rajala, 2007). Dentro de este análisis se busca a un nivel más cualitativo que tan alineadas se encuentran las industrias de la región a desarrollar y fortalecer relaciones.

El objetivo de la investigación se encuentra relacionado con analizar el contexto bajo el cual se desempeña la mediana y grande industria en el eje cafetero desde la perspectiva de la red de valor. Por consiguiente se realiza una investigación con las siguientes características:

Descriptiva → Observación de los hechos con el objeto de describirlos.

Longitudinal → Observación de características a lo largo del tiempo.

Elementos retrospectivos y prospectivos → Se analiza el registro de los datos que ocurrieron en el pasado y los hechos que están ocurriendo.

Análisis cuantitativo y cualitativo → Se analizan elementos de corte cuantitativo y cualitativo.

Para ello se realizó en análisis de clustering de las empresas localizadas en los Departamentos de Caldas, Quindío y Risaralda (Eje Cafetero Colombiano), a partir de información propia de las empresas y su respectiva localización, con el interés de encontrar patrones especiales de aglomeración de unidades económicas para la industria Manufacturera, en un contexto de espacio continuo a través de la modernización de clustering jerárquico.

Para la determinación de las empresas que harán parte del análisis, se llevan a cabo los siguientes pasos:

Se toma el listado correspondiente al Balance general del año 2014 que se encuentra disponible en el Sistema de información y reporte empresarial (SIREM) de la Superintendencia de Sociedades.

Dentro de este listado se filtran las empresas que aparecen registradas en CALDAS, QUINDIO Y RISARALDA.

En este listado las empresas se encuentran tipificadas bajo la clasificación CIIU Rev. 4 A.C. (Revisión 4 adoptada para Colombia). Dentro de esta clasificación, se encuentra la sección C Industrias manufactureras, realizando una primera selección.

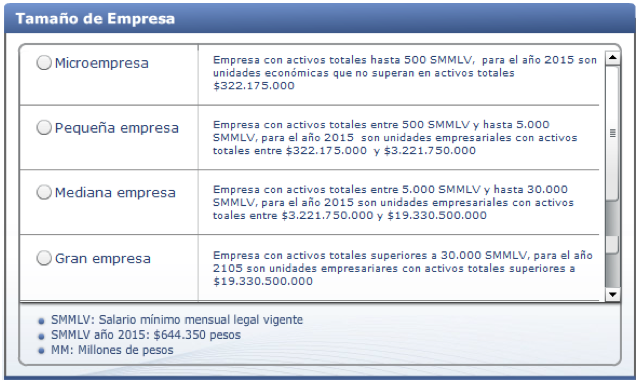

La selección de las empresas medianas y grandes, se realiza con base al valor de activos totales (Fig. 1):

Ilustración. 1: Tamaño de empresa (https://www.bancoldex.com/asesorVirtual/)

Dada la gran cantidad de información que se genera, para analizar los datos producidos en Sistema de información y reporte empresarial (SIREM) de la Superintendencia de Sociedades de Colombia, se identificó las siguientes variables objeto de estudio.

Tabla 1: Tabla de captura de datos.

NIT |

RAZON SOCIAL |

CIIU V4a.C |

DESCRIPCION CIIU |

SECTOR |

DEPARTAMENTO |

TOTAL ACTIVO |

GRUPO TECNOLÓGICO |

A continuación se describe las variables de consulta a través de BANCOLDEX.

DATOS ARROJADOS DE LAS EMPRESAS MEDIAS Y GRANDES DE LA INDUSTRIA MANUFACTURERA DE COLOMBIA: 25.515.

DATOS ARROJADOS DE LAS EMPRESAS MEDIAS Y GRANDES DE LA INDUSTRIA MANUFACTURERA DE LOS DEPARTAMENTOS DE CALDAS, QUINDIO Y RISARALDA: 109

CALDAS: 44

QUINDIO: 15

RISARALDA:50

Para la construcción de la modernización de Clustering a partir de los datos consultados en la base de datos de BANCOLDEX.

Nodos relacionados: 109

Tabla 2: Relación de los nodos.

NIT |

RAZON SOCIAL |

LATITUD |

LONGITUD |

DEPARTAMENTO |

DISTANCIA |

TOTAL ACTIVO |

GRUPO TECNOLÓGICO |

Variables de los nodos:

Tabla 3: Variables de los nodos.

NIT |

RAZON SOCIAL |

GRUPO TECNOLÓGICO |

SECTOR |

CATEGORIZACIÓN |

ENCADENAMIENTOS |

A partir de la aplicación GEPHI, se procederá a la visualización de la red de nodos y aristas y la generación de las distribuciones de a partir del algoritmo de Clustering Jerárquico y Force Atlas (Jacomy, 2009). Este algoritmo produce distribuciones gráficas de alta calidad empleando procedimientos de análisis multinivel (Hu, 2005, p. 54). Por otro lado la solución desarrollada por Girvan y Newman (2002) permite identificar una serie de subgrupos de interés de acuerdo a su peso entre redes de mayor tamaño, por lo que también es una herramienta útil para identificar agrupaciones en redes amplias como las que habitualmente suelen formarse encadenas de valor de las empresas.

Tabla 4: Vista de Nodos Empresas Manufactureras del eje Cafetero.

Vista de Nodos Empresas Manufactureras del Eje cafetero relación Activos – Departamentos |

|

Tamaño del nodo |

Activos totales por empresa 2014 |

CIIU Rev. 4 A.C |

C Industrias Manufactureras. |

Número de nodos |

109 nodos |

Total De Activos ( en miles de pesos) COP |

$ 4,719,423,543 COP |

Total De Activos en Quindío ( en miles de pesos) COP |

$ 270,790,786 COP |

Total Activos en Caldas ( en miles de pesos) COP |

$ 2,184,699,270 COP |

Total Activos en Risaralda ( en miles de pesos) COP |

$ 2,263,933,487 COP |

-----

Tabla 5: Colores de los Nodos.

Color del Nodo:

|

CALDAS:44 |

RISARALDA: 50 |

|

QUINDIO: 15 |

-----

Tabla 6: Empresas con mayor numero de activos.

Empresa con mayor número de activos |

SUZUKI MOTOR DE COLOMBIA S.A. |

Empresa con mayor número de activos en Quindío |

DON POLLO S.A. |

Empresa con mayor número de activos en Risaralda |

SUZUKI MOTOR DE COLOMBIA S.A. |

Empresa con mayor número de activos en Caldas |

MABE COLOMBIA S.A.S. |

-----

Tabla 7: Empresas con menor numero de activos.

Empresa con menor número de activos |

FABRICACION DE VEHICULOS AUTOMOTORES Y SUS PARTES |

Empresa con menor número de activos en Quindío |

FABRICACION DE VEHICULOS AUTOMOTORES Y SUS PARTES |

Empresa con menor número de activos en Risaralda |

FABRICACION DE MAQUINARIA Y EQUIPO |

Empresa con menor número de activos en Caldas |

FABRICACION DE PRODUCTOS MINERALES NO METALICOS |

-----

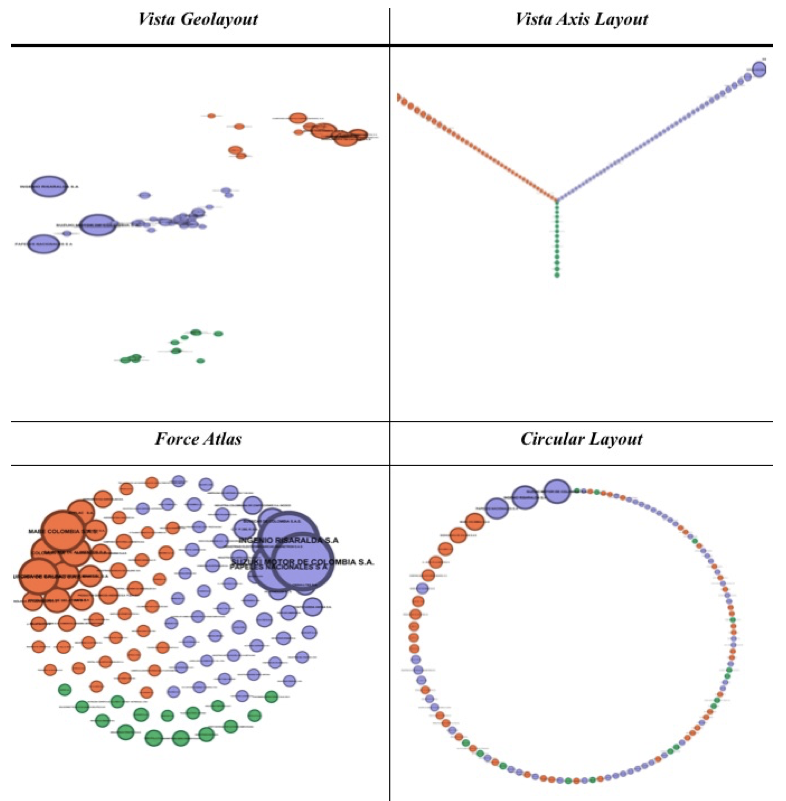

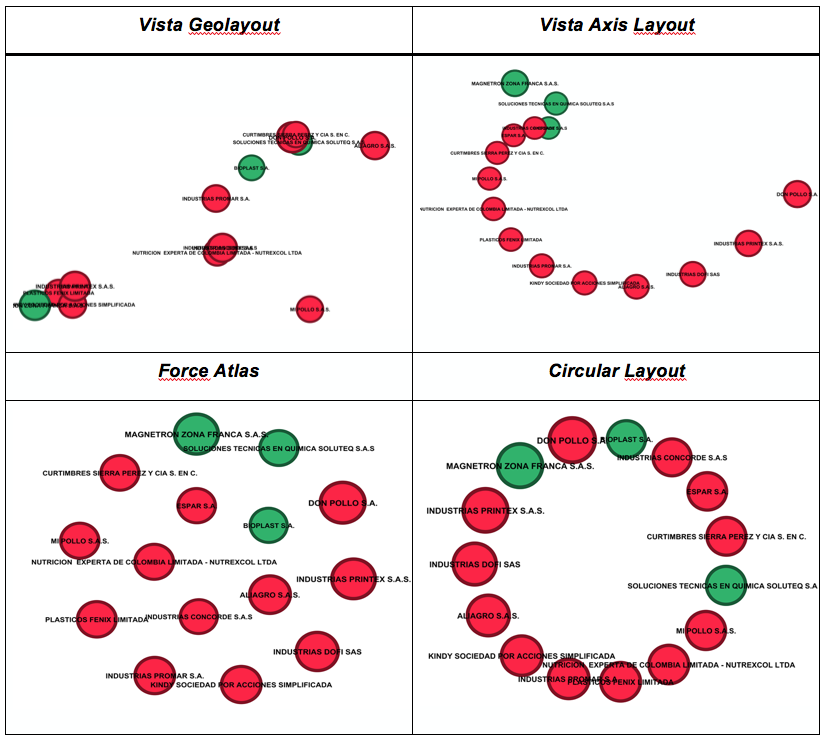

Ilustración 2 : Vistas de Grados de las empresas Manufactureras del eje cafetero.

Geolayout: En este algoritmo, lo que se encuentra representado, es la ubicación de los nodos de los tres departamentos con la longitud y la latitud de cada uno de ellos, para así, mostrar claramente la ubicación geográfica de estos, y que a su vez se haga visible en qué zona de los departamentos se encontró la mayor conglomeración, la cual se deja ver es en los cascos urbanos.

Radia Axis Layout: Este tipo de algoritmo, hace la representación de los grupos de nodos, discriminados por departamentos, ubicándolos en ejes que irradian hacia el exterior de un círculo central. Con dicha disposición de los nodos este algoritmo permite visualizar claramente cuál es la proporción de participación en capital que tiene cada uno de los tres departamentos en estudio.

Force Atlas: Este algoritmo, es catalogado como uno de los más visuales y más utilizados con el fin de dejar ver de forma más clara los datos analizados, para el caso estudiado, la información arrojada son graficas de alta calidad con procedimientos de análisis multinivel que dejan ver que los departamentos de Caldas y Risaralda son quienes han realizado una mayor inversión en torno al sector manufacturero que el departamento del Quindío.

Circular Layout: En este algoritmo, la organización de los datos es realizada de manera jerárquica, teniendo como variable de decisión, el capital con el que cuentan las empresas de los tres departamentos en estudio del Eje Cafetero, dejando ver que las primeras 24 empresas ubicadas en el grafico pertenecen a los departamentos de Risaralda y Caldas, pero cabe resaltar que en cuanto a los tres primeros lugares ocupados según esta variable, estos le pertenecen al departamento de Risaralda.

Tabla 8: Datos arrojados para el departamento de Caldas.

Tamaño del nodo |

Activos totales por empresa 2014 |

CIIU Rev. 4 A.C |

C Industrias Manufactureras. |

Número de nodos |

44 nodos |

Total De Activos ( en miles de pesos) |

$2,184,699,270 COP |

Baja tecnología 41%

Tecnología intermedia 39%

Alta tecnología 20% |

Baja Tecnología: 18 |

Tecnología Intermedia: 17 |

|

Alta Tecnología: 9 |

|

Empresa con mayor número de activos en Caldas |

MABE COLOMBIA S.A.S. |

Empresa con menor número de activos en Caldas |

FABRICACION DE PRODUCTOS MINERALES NO METALICOS |

Comportamiento |

Geográficamente hablando existen 3 grandes aglomeraciones de nodos en diferentes sectores de la ciudad de Manizales (zonas industriales). En estas zonas se interrelacionan nodos de todos los grupos tecnológicos, aunque se observa una relación directamente proporcional entre el grupo tecnológico y el valor del capital. En el departamento de Caldas y específicamente en Manizales, la suma del capital de los nodos pertenecientes al grupo de tecnología intermedia es mucho mayor ($1,020,969,872 COP) con respecto a los demás grupos tecnológicos ( $585,410,417 COP para alta tecnología y $578,318,981 COP para baja tecnología). |

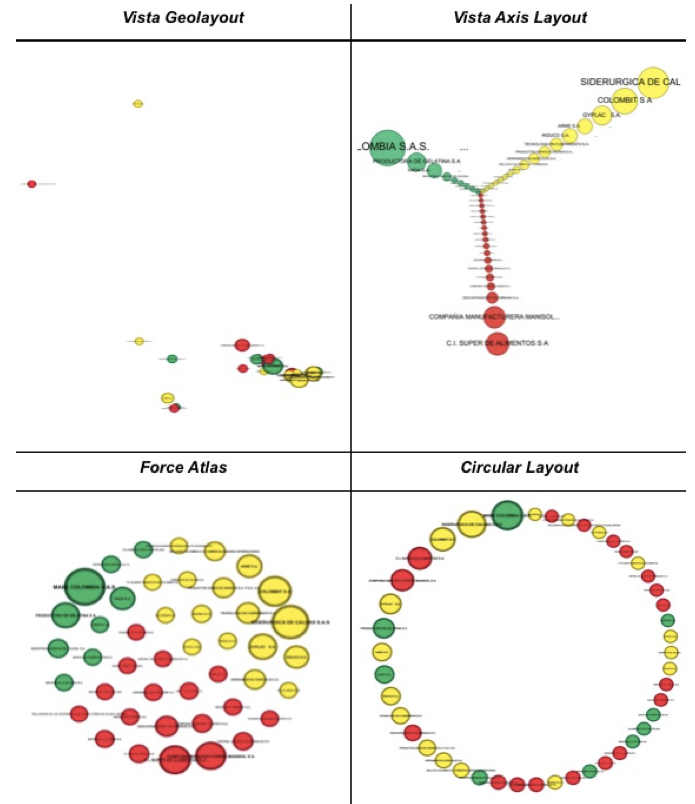

Ilustración 3 : Vistas de Grados de las empresas Manufactureras del Departamento de Caldas.

Geolayout: En este algoritmo, lo que se encuentra representado, es la ubicación de los nodos de los tres grupos tecnológicos con la longitud y la latitud de cada uno de ellos, para así, mostrar claramente la ubicación geográfica de estos, y que a su vez se haga visible en qué zona del departamento se encontró la mayor conglomeración de grupos tecnológicos, la cual se deja ver es en los cascos urbanos y discriminando que tales grupos tecnológicos encontrados ahí son los de tecnología intermedia y baja tecnología.

Radia Axis Layout: Este tipo de algoritmo, hace la representación de los grupos de nodos, discriminados por grupos tecnológicos, ubicándolos en ejes que irradian hacia el exterior de un círculo central. Con dicha disposición de los nodos este algoritmo permite visualizar claramente cuál es la proporción d Jéssica de Carvalho MACHADO; José Roberto PEREIRA; André Spuri GARCIA; Elaine Santos TEIXEIRA CRUZ; Gabriela Rezende DUARTE e participación de las diferentes empresas de Caldas en cada uno de los grupos tecnológicos en estudio.

Force Atlas: Este algoritmo, es catalogado como uno de los más visuales y más utilizados con el fin de dejar ver de forma más clara los datos analizados, para el caso estudiado, la información arrojada son graficas de alta calidad con procedimientos de análisis multinivel que permite catalogar a las siguientes empresas de Caldas así: MABE DE COLOMBIA S.A.S, empresa de nivel tecnológico alto, que a su vez tiene un nivel de inversión de la misma magnitud; SIDERURGICA DE CALDAS S.A.S, empresa de nivel tecnológico medio, con un nivel de inversión alto; C.I SUPER DE ALIMENTOS, empresa de nivel tecnológico bajo, con un nivel de inversión alto.

Circular Layout: En este algoritmo, la organización de los datos es realizada de manera jerárquica, teniendo como variable de decisión, el capital con el que cuentan las empresas del departamento de Caldas, destacando así a MABE DE COLOMBIA S.A.S, como la empresa con mayor capital.

Tabla 9: Datos arrojados para el departamento de Risaralda.

Tamaño del nodo |

Activos totales por empresa 2014 |

CIIU Rev. 4 A.C |

C Industrias Manufactureras. |

Número de nodos |

50 nodos |

Total De Activos ( en miles de pesos) |

$2,263,933,487 COP |

|

Baja Tecnología: 30 |

Tecnología Intermedia: 9 |

|

Alta Tecnología: 11 |

|

Empresa con mayor número de activos en Risaralda |

SUZUKI MOTOR DE COLOMBIA S.A. |

Empresa con menor número de activos en Risaralda |

FABRICACION DE MAQUINARIA Y EQUIPO |

Comportamiento |

En el departamento de Risaralda se observa una fuerte influencia de las empresas de bajo nivel tecnológico, y en segundo lugar se encuentran las empresas de nivel tecnológico alto, mostrando la brecha que existe entre ambos grupos tecnológicos en la misma región. Las empresas con nivel tecnológico bajo representan el (64%) del capital total en el departamento de Risaralda, por su parte las empresas de nivel tecnológico alto suman el (31%) particularmente las empresas con nivel tecnológico intermedio que solo aportan el (5%). |

-----

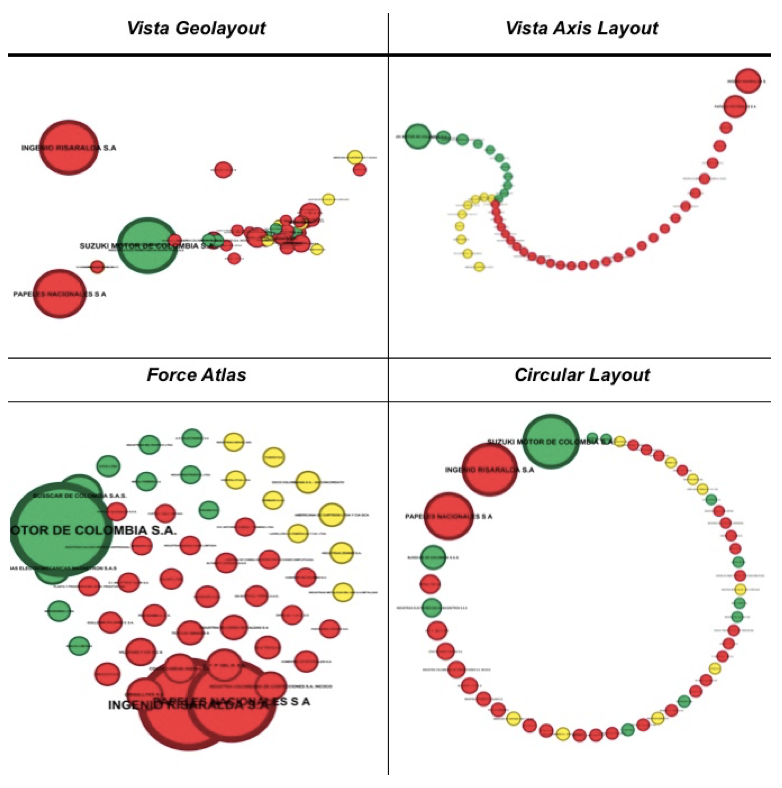

Ilustración 4 : Vistas de Grados de las empresas Manufactureras del Departamento de Risaralda.

Geolayout: En este algoritmo, lo que se encuentra representado, es la ubicación de los nodos de los tres grupos tecnológicos con la longitud y la latitud de cada uno de ellos, para así, mostrar claramente la ubicación geográfica de estos, y que a su vez se haga visible en qué zona del departamento se encontró la mayor conglomeración de grupos tecnológicos, la cual se deja ver es en los cascos urbanos, denotando que pocas de las empresas están alejadas de esta última ubicación destacada, y discriminando que las 3 empresas que cuentan con el nivel de inversión más alto se localizan precisamente al exterior del casco urbano de la ciudad de Pereira.

Radia Axis Layout: Este tipo de algoritmo, hace la representación de los grupos de nodos, discriminados por grupos tecnológicos, ubicándolos en ejes que irradian hacia el exterior de un círculo central. Con dicha disposición de los nodos este algoritmo permite visualizar claramente cuál es la proporción de participación de las diferentes empresas de Risaralda en cada uno de los grupos tecnológicos en estudio.

Force Atlas: Este algoritmo, es catalogado como uno de los más visuales y más utilizados con el fin de dejar ver de forma más clara los datos analizados, para el caso estudiado, la información arrojada son graficas de alta calidad con procedimientos de análisis multinivel que permite catalogar a las siguientes empresas de Risaralda así: SUZUKI MOTOR DE COLOMBIA S.A, empresa de nivel tecnológico alto, que a su vez tiene un nivel de inversión de la misma magnitud; INGENIO RISARALDA S.A Y PAPELES NACIONALES S.A, son empresas de nivel tecnológico bajo, con un nivel de inversión relativamente alto. Resaltando que en este departamento no hay una empresa de tecnología intermedia destacada o representativa.

Circular Layout: En este algoritmo, la organización de los datos es realizada de manera jerárquica, teniendo como variable de decisión, el capital con el que cuentan las empresas del departamento de Risaralda, destacando así a SUZUKI MOTOR DE COLOBIA S.A, como la empresa con mayor capital

Tabla 10: Datos arrojados para el departamento de Quindio.

Tamaño del nodo |

Activos totales por empresa 2014 |

CIIU Rev. 4 A.C |

C Industrias Manufactureras. |

Número de nodos |

15 nodos |

Total De Activos ( en miles de pesos) |

$270,790,786 COP |

|

Baja Tecnología: 12 |

Tecnología Intermedia: 0 |

|

Alta Tecnología: 3 |

|

Empresa con mayor número de activos en Quindío |

DON POLLO S.A. |

Empresa con menor número de activos en Quindío |

FABRICACION DE VEHICULOS AUTOMOTORES Y SUS PARTES |

Comportamiento |

En el departamento del Quindío, son pocas las medianas y grandes empresas que pertenecen al sector manufacturero (Grupo C. CIIU rev.4) con solo 15 nodos, de los cuales solo 3 corresponden a empresas de alto nivel tecnológico ( con una participación del 18% en el total de activos por departamento) y las 12 empresas restantes corresponden a empresas de bajo nivel tecnológico ( con una participación del 82% en el total de activos por departamento). |

-----

Ilustración 5 : Vistas de Grados de las empresas Manufactureras del Departamento de Quindio.

Geolayout: En este algoritmo, lo que se encuentra representado, es la ubicación de los nodos de los tres grupos tecnológicos con la longitud y la latitud de cada uno de ellos, para así, mostrar claramente la ubicación geográfica de estos, y que a su vez se haga visible en qué zona del departamento se encontró la conglomeración de grupos tecnológicos no es en los cascos urbanos, resaltando que para Quindío existen dos aglomeraciones importantes dentro de la ciudad de Armenia, ubicadas al norte y suroccidente de esta. Además de que se observa la poca inversión que realiza el departamento entorno a empresas manufactureras.

Radia Axis Layout: Este tipo de algoritmo, hace la representación de los grupos de nodos, discriminados por grupos tecnológicos, ubicándolos en ejes que irradian hacia el exterior de un círculo central. Con dicha disposición de los nodos este algoritmo permite visualizar claramente cuál es la proporción de participación de las diferentes empresas de Quindío en cada uno de los grupos tecnológicos en estudio, dejando ver en el grafico que no se observan medianas y grandes empresas con tecnología intermedia.

Force Atlas: Este algoritmo, es catalogado como uno de los más visuales y más utilizados con el fin de dejar ver de forma más clara los datos analizados, para el caso estudiado, la información arrojada son graficas de alta calidad con procedimientos de análisis multinivel. Sin embargo para el caso del departamento del Quindío no se observa ningún tipo de comportamiento.

Circular Layout: En este algoritmo, la organización de los datos es realizada de manera jerárquica, teniendo como variable de decisión, el capital con el que cuentan las empresas del departamento de Quindío, para este departamento en los datos analizados se observa homogeneidad.

Aunque diversos autores han definido la red de valor desde diferentes perspectivas, incluida la cadena de abastecimiento; existen elementos comunes en las diferentes definiciones:

Una organización que no se adapte a la dinámica cambiante de su entorno está destinada a retrasarse con relación a sus competidores; al no adaptar su oferta de valor a las cada vez mayores necesidades de los clientes, que exigen mayor flexibilidad y adaptabilidad.

El desarrollo de relaciones con otros actores mediante diferentes mecanismos como alianzas, convenios, etc. se convierte en una necesidad más que una alternativa. Estas relaciones se caracterizan por ser relaciones gana-gana donde los diferentes actores involucrados se pueden ver beneficiados.

No es posible para una organización contar con todas las capacidades, sin embargo, el desarrollar al máximo las capacidades con las que cuenta (especialización) y acceder a otras capacidades mediante el desarrollo de relaciones con otros actores de la red es fundamental para el éxito.

Los procesos colaborativos y de cooperación no son propios de los socios comerciales tradicionales (proveedor-empresa-cliente), conceptos como la competencia, muestran la relevancia del desarrollo de iniciativas conjuntas con la competencia.

Dentro del desarrollo de estrategias y nuevas iniciativas, toma cada vez una mayor relevancia el aprovechamiento de los medios electrónicos y digitales que permiten una mejor integración y un mejor flujo de información. Conceptos como el Comercio Colaborativo han ido tomando cada vez más importancia en este aspecto.

El gobierno en su búsqueda por superar este retraso sumado a la coyuntura económica, ha generado una serie de mecanismos para reactivar la economía y mejorar en materia de competitividad: Fomentar la construcción como jalonadora de la economía en sectores como industria y servicios.

En el Plan Nacional de Desarrollo (PND) se presenta el plan de choque a nivel de infraestructura con las inversiones más grandes de la historia para reducir el retraso.

Programas como él Plan de Impulso a la Productividad y el Empleo (PIPE) y PIPE 2.0 con medidas al corto y mediano plazo que buscan mejorar el clima de negocios y atacar problemáticas manifestadas por el sector industrial como es el caso del contrabando. Tanto en el PND, como en programas como el PIPE, se está fomentando la innovación como mecanismo que permita llegar a una estructura productiva más sofisticada y diversificada, como vía para el desarrollo productivo, alineado con lo expuesto por la ONU en su informe sobre el desarrollo industrial 2013.

La política de desarrollo productivo planteada por el gobierno a partir del PND, y que busca fomentar la innovación como medio para contar con una oferta productiva más diversa y sofisticada, además de plantear una serie de inversiones donde el 64,2% vienen del sector privado, habla de que las empresas no deben pensar en el gobierno como el solucionador de sus problemas mediante subsidios u otros mecanismos, se evidencia la necesidad de plantear estrategias con otros miembros de la red de valor, generar mecanismos de competencia, desarrollo de clientes y proveedores, eficiencia de procesos internos y demás estrategias que aumenten la competitividad.

En la actualidad las Cadenas Globales de Valor (CGV), representan una gran parte del comercio y la producción mundial de bienes y servicios y se convierten en una de las principales tendencias mundiales. La producción de bienes específicos tienen enfoque de mercados globales, la localización efectiva de las empresas en las Cadenas Globales de Valor, crean una serie de productos y servicios de alto impacto. (DNP, 2015).

Con relación a mediciones internacionales se evidencia que Colombia en términos de competitividad (Foro económico mundial) y eficiencia logística (Banco Mundial) se ha encontrado en un letargo en los últimos años, temas como su atraso en infraestructura e ineficiencia en procesos de comercio exterior, como es el caso de aduana; imponen grandes retos a las empresas.

La industria se encuentra ante una serie de oportunidades enormes de ser más eficiente, tener mejor productividad y por consiguiente ser más competitiva. La sofisticación y diversificación de la oferta productiva del país se convierten en premisas para el sector donde la innovación juega un papel clave y la construcción de relaciones de confianza con diferentes actores representa un medio clave para acelerar y consolidar este proceso.

A diferencia de otras regiones del país, el eje cafetero presenta buenos indicadores sociales y económicos. Adicional su oferta minero-energética es poco representativa por lo cual, la coyuntura actual no lo afecta de la misma forma que a otras regiones. Su ubicación geográfica le brinda grandes posibilidades, sin embargo, proyectos de infraestructura que pueden permitir explotarlas muestran lentos avances.

Las exportaciones del eje cafetero tienen una baja participación de manufacturas de media o alta tecnología. Departamentos como Bolívar han logrado desarrollar la oferta productiva más sofisticada del país concentrándola en manufactura de media tecnología entorno al sector petroquímico principalmente.

Al analizar la composición de la mediana y grande industria en el eje cafetero desde diferentes perspectivas analizadas como es el caso de grupo tecnológico (ONUDI, 2013), categorización industrial (Clavijo et al., 2013) y encadenamientos (Villamil y Hernández, 2015); se encuentra lo siguiente:

En términos de participación por departamentos, el 45,87% se encuentra en Risaralda, 40,37% en Caldas y 13,76% en Quindío, destacando la gestión que los dos primeros departamentos nombrados realizan entorno a la inversión de la industria manufacturera. Esta distribución va de la mano con lo encontrado en las cifras en términos de comercio internacional, donde el departamento del Quindío presenta la mayor dependencia de los bienes primarios.

En términos de clasificación por grupo tecnológico el 21,10% son de alta tecnología, 23,85% tecnología intermedia y 55,05% corresponden a sectores clasificados como baja tecnología. Esta medición corresponde con lo expuesto en términos de sofisticación y diversificación de la oferta productiva.

En términos de categorización industrial 37,5% corresponden a procesamiento local, seguidos por intensivas en mano de obra y comercializables con el 23,08%, Innovación global para exportación regional con un 20,19%, 17,31% intensivas en recursos naturales y energía y por ultimo un 1,92% en innovadoras para la exportación. Este último valor refuerza la necesidad de desarrollar una oferta productiva más sofisticada y diversificada.

En términos de encadenamientos, el 45,87% son encadenamientos hacia atrás, 38,53% sectores clave (Encadenamientos hacia atrás y hacia adelante), 9,17% hacia adelante y 6,42% encadenamientos débiles. Con base a esta distribución y de acuerdo a lo planteado por Villamil y Hernández (2015), para la región el desarrollo de políticas que estimulen la demanda final corresponde un efecto multiplicador, al tener una altísima participación de encadenamientos hacia atrás y de sectores clave.

Entre las principales problemáticas del sector se evidencia el contrabando, la tasa de cambio y la última reforma tributaria que está golpeando fuertemente al gremio al sostener el déficit generado por la caída en los precios de los commodities. A nivel del eje cafetero se suman los rezagos en infraestructura que aumentan los costos impactando en la competitividad. Se evidencia que las capitales departamentales están desarrollando diferentes iniciativas para contrarrestar estas dificultades, sin embargo, muchas de estas no se trabajan a nivel regional, y están dejando de lado el potencial de trabajar iniciativas de forma conjunta, para pasar a trabajar de manera individual entre departamentos que con su ubicación y su tamaño seguramente incrementarían y fortalecerían sus economías, si se piensa en trabajar en una economía colaborativa, es decir, trabajar en un enfoque de intercambio de sus servicios y productos con el fin de encontrar un beneficio mutuo.

Biederman, D. (2000). Value nets. Traffic World magazine. Agosto 21 del 2000.

Bovet, D., Martha, J. (2000). Value Nets. Breaking the Supply chain to unlock hidden profits. Mercer Management consulting. Willey.

Bovet, D., Roucolle, G. (2000). Unlocking the rusty supply chain. The value Net. Ivey Business Journal, September/October 2000

Clavijo, S., Vera, A., Fandiño, A. (2013). Desindustrialización en Colombia - ¿Que hacer ahora? Asociación Nacional de Instituciones Financieras. Bogotá, Colombia. Septiembre de 2013.

Fjeldstad, Ø. D., Ketels, C. H. M. (2006). Competitive Advantage and the Value Network Configuration. Making Decisions at a Swedish Life Insurance Company. Long Range Planning journal. Vol. 39, Pág. 109-131.

Funk, J. (2009). The emerging value network in the mobile phone industry. The case of Japan and its implications for the rest of the world. Telecommunications policy Vol. 33 Pág. 4-18.

Hu, Y. (2005). Efficient, high-quality force-directed graph drawing. Mathematical Journal, 10(1), 37-71.

Jacomi, Bastian, Heymann (2009). Gephi: An Open Source Software for Exploring and Manipulating Networks. Proceedings of the Third International ICWSM Conference.

Li, F., Whalley, J. (2002). Deconstruction of the telecommunications industry. from value chains to value networks. Telecommunications policy Vol. 26 Pág. 451-472.

Möller, K., Rajala, A. (2007). Rise of strategic nets – New modes of value creation. Industrial Marketing Management. Vol. 36, Pág. 895-908.

Newman, M. E. (2001). The structure of scientific collaboration networks. Proceedings of the National Academy of Sciences, 98(2), 404-409.

Peppard, J., Rylander, A. (2006). From Value chain to value network. Insights for mobile operators. European Management Journal Vol. 24 Pág. 128-141.

Pil, F. K., Holweg, M. (2006). Evolving from value chain to value grid. MIT Sloan Management Review Vol. 47 No.4, Pág. 72-80, Summer 2006.

Villamil S., J. A., Hernández D., G. (2015). Encadenamientos, clústeres y flujos de trabajo en la economía colombiana. Departamento Nacional de Planeación. Archivos de Economía. Documento 425. Marzo 13 de 2015.

1. Ph.D En Ingeniería de Proyectos. Profesor Universidad Nacional de Colombia. Sede Manizales jatamayoar@unal.edu.co

2. Ingeniero Industrial Universidad Nacional de Colombia. Sede Manizales jfardilac@unal.edu.co

3. Estudiante de Ingeniería Industrial Universidad Nacional de Colombia. Sede Manizales