Vol. 38 (Nº 23) Año 2017. Pág. 36

Áydano Ribeiro LEITE 1; Lucas Milanez de Lima ALMEIDA 2; Lucas Trentin RECH 3; Adelson Santos da SILVA 4

Recibido: 22/11/16 • Aprobado: 21/12/2016

RESUMO: O trabalho identifica padrões entre o preço do petróleo Brent e o valor das ações preferenciais da Petrobras negociadas na Bovespa. A metodologia inclui uma análise de séries temporais para os dados diários entre os anos de 2005 a 2015. O método empírico incorpora o teste de estacionariedade de Dickey-Fuller e de quebra estrutural. Para as estimações foram utilizados dois modelos: MQO sem tratamento a quebra e MQO Robustos a Quebra Estrutural. Identificou-se quatro quebras estruturais. Ademais, o comportamento dos parâmetros mostra a existência da transmissão do preço do barril do petróleo Brent para as ações preferenciais da Petrobras. |

ABSTRACT: This study was aimed to identify patterns between the Brent oil barrel price and the value of the preferred shares of Petrobras traded on Bovespa. The methodology includes an analysis of time series using daily price data of 2005-2015. The empirical method incorporates the stationarity test Dickey Fuller and structural break. For the estimates, we used two models: OLS without treatment break and OLS the Robust Structural Break. Was identified four structural failures. Moreover, the behavior of parameters shows the existence of transmission of Brent oil barrel price for the preferred shares of Petrobras. |

Embora se questione a sustentabilidade da utilização do petróleo como fonte energética, esta commodity ainda se mantém como uma das principais fontes de energia do mundo. Conforme dados da BP Statistical Review of World Energy de junho de 2016, o petróleo correspondeu a 32,9% das fontes de energia primária de todo o mundo em 2015 (BP, 2016), o que mostra a continuidade da importância estratégica e política deste recurso.

Com as mudanças observadas em todo o mundo, especialmente nos anos de 1990, frente ao aprofundamento do processo de mundialização do capital , o mercado de capitais, sobretudo o mercado de ações, sofreu severas transformações relacionados ao seu funcionamento e inter-relações entre a empresa emissora e seus papeis negociados nas bolsas. Neste aspecto, a ruptura com a demarcação de fronteiras no âmbito da mobilidade de capitais entre as nações foi fundamental. Groppô et al. (2001) corrobora esta ideia, admitindo que as transformações associadas à mundialização do capital nas economias abertas e o avanço tecnológico foram fundamentais na formatação de mercados cada vez mais integrados (embora ainda bastante assimétricos).

No Brasil, conforme apontam Nunes, Costa Jr. e Meurer (2005), após a introdução do Plano Real, o mercado financeiro brasileiro apresentou maior possibilidade de desenvolvimento, de forma que a capitalização através do mercado de ações apresentou crescimento tanto em termos de volume de negócios como na eficiência alocativa. Recentemente, o mercado de ações tem recebido maior atenção por parte de investidores e empresas, haja vista que o mesmo tem se apresentado como uma oportunidade para que os portadores de capital diversifiquem suas fontes de renda.

Segundo Da Silva et al. (2012), os efeitos do processo de integração dos mercados não se dão de forma simétricas entre os países. Assim, nos países desenvolvidos, onde o mercado de capitais já se encontra consolidado, é de ser esperar que a absorção das informações em relação às flutuações dos preços de commodities internacionais ocorra de forma mais rápida e sistemática, quando comparados aos países em desenvolvimento. Isto significa que o grau de absorção de informação em relação ao preço do barril do petróleo pode ser diferente do preço das ações.

Parte da literatura aponta a existência de correlação entre as flutuações do preço do barril em nível internacional e a volatilidade macroeconômica decorrente de tal relação. Arouri e Rault (2009) identificam que as flutuações do preço do petróleo podem provocar rebatimentos importantes sobre diversas variáveis macroeconômicas, especialmente, nos países altamente dependentes. Para Sadorsky (1999), uma das primeiras variáveis a serem afetadas por uma expansão do preço do barril do petróleo é o nível geral de preços, com consequências sobre o comportamento futuro das taxas de juros e dos níveis de investimento.

Tratando-se especificamente da relação entre o preço do barril do petróleo e o valor das ações das empresas produtoras do recurso, a análise fundamentalista tem dado pistas da existência de uma correlação positiva entre ambos. Segundo Ribeiro et al. (2011), existe uma direção no sentido de que alterações no preço do barril do produto impactam sobre o valor dos estoques e do ativo, com consequências sobre o preço das ações negociadas nas bolsas de valores.

Diante disto, o presente trabalho tem por objetivo buscar evidências sobre a relação e o grau de transmissão entre os preços do barril de petróleo do tipo Brent e as ações preferenciais da Petrobras negociadas na BM&FBovespa (Bolsa de Valores de São Paulo). Para tanto, utilizou uma série de dados do fechamento da cotação diária de ambas variáveis, que vão de 04 janeiro de 2005 a 30 dezembro de 2015, totalizando 2.641 observações. Foram compatibilizados os dias úteis de cada série, tendo em vista que os mercados onde são cotados os ativos se localizam em países distintos. Por sua vez, o método empírico proposto se baseia na análise econométrica de séries temporais, através dos Mínimos Quadrados Ordinários com Quebra Estrutural propostos por Bai e Perron (2003).

Além da introdução e conclusão, a estrutura do trabalho está dividida em mais três seções. A segunda abordará as abordagens da literatura especializada sobre a transmissão e relacionamento entre o preço do barril do petróleo e o valor das ações negociadas em bolsas de valores. Na terceira seção será exposta a metodologia baseada nos testes e estimações com quebra estrutural e, por fim, serão expostas as principais evidências econométricos.

A Petróleo Brasileiro S.A. foi instituída em outubro de 1953, pela Lei Federal nº 2.004 assinada por Getúlio Vargas, como resultado da campanha popular conhecida como “O petróleo é nosso” (LAMARAO; MOREIRA, s.d.). Desde sua origem, como garante o Art. 2º inciso II da referida Lei, a Petrobrás é uma sociedade por ações. Contudo, foi apenas no fim do primeiro mandato do presidente Fernando Henrique Cardoso, onde a aplicação do modelo neoliberal aprofundou o processo de privatizações, que a empresa passou a participar ativamente do mercado acionário. Segundo Almeida et al. (2015),

além da abertura de capital da Petrobras, [d]a liberalização de preços nas refinarias, postos revendedores, e fretes para determinados derivados, [...] A Lei do Petróleo nº 9.478 de 1997 [...] previa gradual liberalização de preços com o fim dos subsídios para igualar os preços nacionais aos internacionais. Dessa forma, os preços foram totalmente liberalizados em 2002 (pp. 532-3).

Entre 1992 e 1997, a participação da União Federal no capital social total da empresa se resumia a 57,7%, já os capitais privados detinham 33,9% e o BNDESPar, 8,4%. No período mais recente, entre os anos de 2010 e 2015, a participação direta da União foi reduzida a 29,1%, enquanto a participação de capitais privados (locais e estrangeiros) passou a 52,2%, atingindo a maioria do patrimônio da empresa.

Entretanto, vale destacar que os fundos de pensão controlados por órgãos estatais (principalmente Funcef, Petros e Previ) compõem parte o capital privado da empresa, o que garante, ainda, a maioria do capital societário ao Estado brasileiro. Ainda, cabe destacar que a redução da participação estatal neste quadro não representou sua perda do poder de decisão, tendo em vista que sua participação nas ações ordinárias foi reduzida de 81,7%, entre 1992 e 1997, para 50,8% entre 2010 e 2015.

A tabela abaixo nos dá um panorama geral da participação no capital da Petrobrás.

Quadro 1 - Evolução da Participação no capital da Petrobrás (1992-2015)

Capital Social |

||||||||||

Ano |

União Federal |

BNDES-BNDESPar |

BNDES |

FPS |

FFIE |

ADR Ações ON |

ADR Ações PN |

FMP - FGTS Petrobras |

Estrangeiros |

Outros |

1992-1997 |

57,7% |

8,4% |

0,0% |

0,0% |

0,0% |

0,0% |

0,0% |

0,0% |

0,0% |

33,9% |

1998-2003 |

54,6% |

7,7% |

0,0% |

0,0% |

0,0% |

0,3% |

7,0% |

0,1% |

12,3% |

18,1% |

2004-2009 |

33,0% |

5,7% |

0,0% |

0,0% |

0,0% |

15,8% |

15,3% |

2,3% |

8,5% |

19,4% |

2010-2015 |

29,1% |

10,8% |

5,4% |

0,1% |

1,3% |

11,9% |

11,3% |

1,2% |

11,3% |

17,7% |

Ações Ordinárias (ON) |

||||||||||

Ano |

União Federal |

BNDES-BNDESPar |

BNDES |

FPS |

FFIE |

ADR Nível 3 |

- |

FMP - FGTS Petrobras |

Estrangeiros |

Outros |

1992-1997 |

81,7% |

2,0% |

0,0% |

0,0% |

0,0% |

0,0% |

- |

0,0% |

0,0% |

16,3% |

1998-2003 |

85,2% |

2,1% |

0,0% |

0,0% |

0,0% |

0,5% |

- |

0,1% |

0,7% |

11,4% |

2004-2009 |

55,7% |

1,9% |

0,0% |

0,0% |

0,0% |

26,7% |

- |

4,0% |

3,6% |

8,1% |

2010-2015 |

50,8% |

0,9% |

8,1% |

0,1% |

1,5% |

20,8% |

- |

2,1% |

7,2% |

8,6% |

Ações Preferenciais (PN) |

||||||||||

Ano |

União Federal |

BNDES-BNDESPar |

BNDES |

FPS |

FFIE |

- |

ADR Nível 3 e Regra 144-A |

- |

Estrangeiros |

Outros |

1992-1997 |

0,0% |

23,2% |

0,0% |

0,0% |

0,0% |

- |

- |

- |

0,0% |

76,8% |

1998-2003 |

0,0% |

14,8% |

0,0% |

0,0% |

16,0% |

- |

16,0% |

- |

27,2% |

26,0% |

2004-2009 |

0,0% |

11,5% |

0,0% |

0,0% |

26,3% |

- |

26,3% |

- |

10,9% |

25,0% |

2010-2015 |

0,2% |

21,9% |

1,8% |

0,9% |

8,4% |

- |

23,4% |

- |

16,2% |

27,3% |

Fonte: elaboração própria, a partir de dados de Petrobrás (2016).

Nota: FPS – Fundo de Participação Social; FFIE – Fundo Fiscal de Investimento e Estabilização do Fundo Soberano;

ADR – American Depositary Receipts; FMP – Fundos Mútuos de Participação; Outros – demais pessoas físicas e jurídicas.

O poder de decisão mantido pelo Estado Brasileiro permitiu ao governo Rousseff, realizar “uma bizarra tentativa de controle de preços comandada pelo então ministro da Fazenda, a partir de 2011” (GHIRARDI, 2015). Almeida et al. (2015) estimam que as perdas totais advindas da diferença de preços nacionais e internacionais entre 2011 e 2014 foram do montante de R$ 21 bilhões, enquanto a estimativa da receita que a empresa deixou de ter chegou a R$ 98 bilhões. Já Ghirardi (2015) afirma que, de acordo com os relatórios aos investidores privados da própria Petrobrás, o déficit do setor de abastecimento da empresa chegou a US$ 60 bilhões.

Além deste problema de gestão, que foi agravado pela simultânea estratégia (agressiva) de investimentos previstos no Plano de Negócios de 2012-2016 (GHIRARDI, 2015), e da desvalorização do real, que agravou as dívidas em dólares da companhia, surgiram em 2014 as denúncias de corrupção advindas da “Operação Lava-Jato”. Através de uma auditoria externa, a Petrobrás admitiu que entre 2004 e 2012 ocorreram “gastos adicionais” num montante de R$ 6 bilhões, referentes a, dentre outras coisas, sobrepreços em transações realizadas.

É bem verdade, e há de se destacar, que embora estes R$ 6 bilhões sejam percentualmente pouco significantes, dado o faturamento anual e as despesas anuais da empresa , sua descoberta conjunta com a depreciação do real e a queda acentuada do preço do barril de petróleo deram a impressão, à boa parte da sociedade brasileira, que a queda das ações da Petrobrás estaria diretamente ligada aos casos de corrupção.

Figura 1 - Taxa de câmbio (R$/US$ à esquerda) e cotação barril

de petróleo Brent (à direita): 02/01/2014 - 31/12/2015

Fonte: elaboração própria, a partir de dados do Federal Reserve Bank of St. Louis e IPEADATA.

Nota: os dias foram compatibilizados entre as séries.

Se, porventura, não negamos que possa ter havido um efeito dos atos ilícitos praticados por funcionários da companhia, partiremos da hipótese de que não foi este o elemento cabal que desencadeou a queda no valor de mercado da empresa. Não obstante, somado a este evento mais recente, cremos que outro mais antigo possa ter exercido influência nas atividades, e no valor de mercado, daquela que figurou nos últimos anos nas listas das maiores petroleiras do mundo. A liberalização dos preços realizada em 1997 permitiu um maior alinhamento dos preços internos com os preços internacionais. Assim, acreditamos que a principal influência nas oscilações de curto e médio prazo nas ações da companhia seja exercida pelo preço internacional do petróleo.

Embora a oscilação dos principais benchmarks seja similar, vale destacar a existência de mais de uma cotação internacional para o petróleo. Os dos principais são o WTI (West Texas Intermediate), negociado na New York Mercantile Exchange, e o Brent, negociado eletronicamente por meio do Intercontinental Exchange (ICE, 2014).

Silva et al. (2012) realizaram um estudo que mostrou uma forte relação contemporânea e o efeito lead-lag entre as ações preferenciais da Petrobrás e o preço do petróleo WTI. Contudo, a Petrobrás, ao apresentar seus relatórios ao mercado ou emitir esclarecimentos relativos à viabilidade de suas operações, se baseia no preço do petróleo do tipo Brent, orientando, também, as decisões de acionistas e investidores interessados. Além disso,

In recent years, Brent crude has become the world’s most commonly referenced crude oil price benchmark and a large proportion of global physical oil trade is priced at a differential to the Brent oil complex. It is estimated by price reporting agencies and oil producers that approximately 60% of the world’s traded oil is priced off of the Brent complex (ICE, 2014, p. 1).

Deste modo cremos ser mais prudente trabalharmos com a cotação do petróleo de tipo Brent para a efetivação das análises econométricas. Seria contraproducente utilizarmo-nos de uma variável correspondente a um tipo de petróleo de menor aproximação qualitativa com o problema, já que, hoje, há uma qualidade informacional equânime nos dados dos dois distintos tipos de petróleo.

Há diversos estudos acerca da influência do preço do petróleo sobre o mercado acionário. Os trabalhos mais citados na literatura são os de Jones e Kaul (1996), Huang et al. (1996) e Sadorsky (1999).

Mais recentemente, analisando os EUA, Hammoudeh et al. (2004) encontraram uma relação entre o preço do barril do petróleo e alguns índices das ações da indústria do petróleo entre 1995 e 2001. A análise de transmissão da volatilidade do petróleo sugeriu que o mercado futuro teve um efeito ressonante nas ações de empresas ligadas ao setor.

Kilian e Park (2009) apresentam uma nova metodologia para mostrar que a reação do retorno real das ações estadunidenses depende significativamente da origem do choque no preço do petróleo, se este advém da demanda ou da oferta. Por outro lado, tais choques representaram cerca 22% das variações de longo prazo no retorno real das ações entre 1973 e 2006.

Partindo das matrizes de insumo-produto da economia dos EUA, Gogineni (2010) realizou uma análise intersetorial da influência do preço do petróleo no retorno das ações de diversas indústrias. Para além das que utilizam intensamente o insumo, as empresas que aparentemente não tem o composto como input básico apresentaram, também, sensibilidade aos choques no preço da commodity. Isto se deveu ao encadeamento da estrutura produtiva do país, que, direta ou indiretamente, utiliza petróleo e seus derivados.

Arouri et al. (2011) afirmam que, entre 1998 e 2009, ocorreu uma significativa interação de volatilidade entre o preço do petróleo do tipo Brent e as ações de sete setores industriais na Europa e nos EUA. No caso do velho continente, a transmissão da volatilidade mostrou-se mais presente partindo do preço da commodity em direção ao preço das ações. Já para os norte-americanos, foram encontradas evidências para a aceitação da hipótese de um transbordamento da volatilidade (volatility spillover) bidirecional. Além disso, os autores afirmam que a intensidade dos efeitos da variação do preço do Brent é diferente em cada setor analisado.

Por sua vez, Filis et al. (2011) investigaram a correlação dinâmica entre o preço do Brent e o mercado de ações do Canadá, México, Brasil (estes como exportadores), EUA, Alemanha e Holanda (como importadores) entre 1987 e 2009. As conclusões que os autores chegaram são de que a correlação dinâmica não diferiu para os países, mas mudou em períodos de choques ou de mudanças nas fases do ciclo econômico global.

Naifar e Al Dohaiman (2013) realizaram uma análise não-linear sobre o preço do petróleo baseado na cesta da OPEP (Organização dos Países Exportadores de Petróleo), os mercados acionários e as variáveis macroeconômicas dos países do Conselho de Cooperação do Golfo (GCC, na sigla em inglês): Bahrein, Kuwait, Omã, Qatar, Arábia Saudita e Emirados Árabes Unidos. Como resultados, os autores afirmam que o preço do petróleo influenciou tanto os países importadores quanto os exportadores. Especificamente sobre o mercado de ações, utilizando um modelo de Markov alternado, os autores encontraram uma ligação instável e que varia ao longo do tempo entre o retorno das ações e o preço do petróleo.

Cunado e Gracia (2014), utilizando os modelos de vetores auto-regressivos (VAR) e de correção de erros (VEC), afirmam que as respostas dos mercados acionários de 12 economias importadoras de petróleo da Europa diferem de acordo com as causas e origem dos choques no preço do petróleo. De uma maneira geral, existe um impacto negativo entre as variáveis, onde o mercado de ações tende a seguir os choques de oferta da commodity.

Sim e Zhou (2015), utilizando uma metodologia de regressão quantílica para dados de 1973 a 2007, afirmam que choques negativos no preço do petróleo podem melhorar o retorno das ações norte-americanas. Por outro lado, a influência de choques positivos na cotação do barril sobre o mercado acionário é fraca, denotando uma relação assimétrica entre as variáveis.

No Brasil, pode-se encontrar em Silveira (2016) e Silva et al. (2014) a mensuração dos efeitos do preço do petróleo (e outras variáveis macroeconômicas) sobre a economia brasileira e o mercado acionário. Especificamente sobre a Petrobrás, além do já citado trabalho de Silva et al. (2012), temos o texto de Santos et al. (2015). Utilizando as metodologias VAR e VEC, estes autores mostram que, pelo teste de Granger, existe uma relação de causalidade que parte do preço do mercado futuro da commodity para as ações preferenciais da companhia brasileira.

Por se tratar de uma análise que envolve variáveis com comportamento ao longo do tempo, procederam-se inicialmente alguns testes com a finalidade de se identificar a estacionariedade e ordem de integração das mesmas. Por outro lado, de acordo com Gujarati e Porter (2011), alguns pressupostos devem ser satisfeitos para que um modelo os parâmetros do modelo de regressão sejam não enviesados.

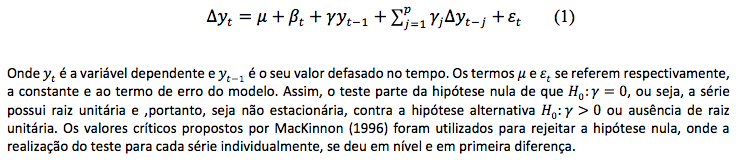

Com o objetivo de verificar a estacionariedade das séries foi realizado o teste de Dickey-Fuller Aumentado (ADF). Conforme Greene (2004), o teste é um processo autoregressivo que incorpora quantas defasagens forem necessárias, até que as séries tornem-se estacionárias. O teste ADF pode ser dado pela seguinte equação:

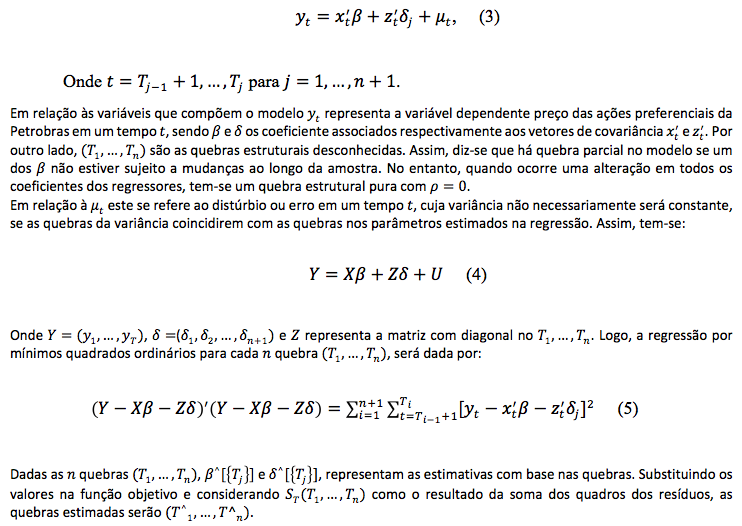

O modelo empírico adotado foi desenvolvido por Bai e Perron (2003) e baseia-se nos Mínimos Quadrados com Quebras Estruturais, onde são estimados modelos com diferentes períodos minimizando a soma dos resíduos ao quadrado.

A escolha do modelo justifica-se em função da interdependência dinâmica entre as variáveis dependente e independente ao longo do tempo. Ademais, dada a identificação de quebras estruturais ao longo do comportamento diário das séries, este modelo se mostrou mais adequado para inferência em comparação aos tradicionais modelos de séries temporais bivariados como os Vetores Autoregresivos. Portanto, considera-se que uma regressão linear pode apresentar n quebras ou mudanças nos parâmetros.

De acordo com Bai e Perron (2003) uma regressão múltipla com n quebras pode ser apresentada da seguinte forma:

Não obstante, as quebras são testadas em sequência a partir do teste 0 contra 1, em seguida 1 contra 2 e sucessivamente. O procedimento continuará até que as n quebras alcancem um ponto ótimo, onde a soma dos quadrados dos resíduos serão minimizadas. Portanto, para cada quebra estrutural será somado 1 a fim de saber o número de regimes ou intervalos. Neste sentido, quando há uma única quebra estrutural, haverá um regime antes e outro depois. Por outro lado, se houver n quebras, então existirá n+1 regime.

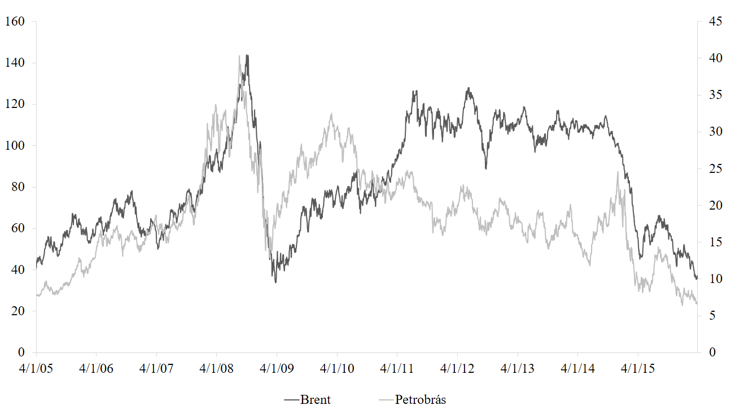

No período considerado, a média do preço do barril do petróleo Brent foi de US$ 83.05 dólares, para uma dispersão dos dados em torno da média de 25.19. A distância entre os valores máximos e mínimos corrobora o elevado valor do desvio padrão. Em relação ao valor das ações da Petrobras, a média foi de R$ 18,77 reais com um desvio padrão de 6.46. Os valores mínimos e máximos observados dentro da amostra foram de, respectivamente, 6.44 e 40.29. Conforme evidenciam os valores do desvio padrão para as duas séries, pode-se afirmar que a volatilidade do preço do barril do petróleo em nível internacional é superior a volatilidade do valor da ação da Petrobras negociada na Bovespa.

Tabela 1 - Estatísticas Descritivas das Variáveis

Variáveis |

Observações |

Média |

Desvio Padrão |

Mínimo |

Máximo |

Preço do Barril do Petróleo (Brent) |

2641 |

83.05 |

25.19 |

33.73 |

143.95 |

Preço das ações da Petrobras |

2641 |

18.77 |

6.46 |

6.44 |

40.29 |

Fonte: Elaboração própria a partir dos dados

Assim, como a finalidade de averiguar o relacionamento linear entre ambas variáveis, procedeu-se uma análise simples através do coeficiente de correlação de Pearson, como mostra a tabela 2. Deve-se ressaltar que objetivo não é avaliar relacionamentos de causa e efeito entre as variáveis, cujo procedimento ocorre utilizando-se alguma estratégia de identificação aplicada principalmente, a variáveis em dados de cross-section. Conforme aponta Moore e McCabe (2009), a correlação mensura simplesmente a associação bivariada entre variáveis e, portanto, o coeficiente de Pearson mensura a direção e o grau de relacionamento entre as mesmas.

Tabela 2 - Correlação entre o Preço do Barril do Brent e o Valor das ações

Variáveis |

Preço das ações da Petrobras |

Preço do Barril do Petróleo (Brent) |

Preço das ações da Petrobras |

1.0000 |

0.4433 (0.000) |

Preço do Barril do Petróleo (Brent) |

0.4433 (0.000) |

1.0000 |

Fonte: Elaboração própria a partir dos dados

De acordo com tabela, a correlação entre o preço do barril do petróleo Brent e as ações preferenciais negociadas na Bovespa é positiva e significativa, mas inferior a 0,5. Neste caso, para Cohen (1988) e Dancey e Reidy (2005), este valor é considerado moderado e algum grau de correlação entre as variáveis deve ser considerado.

Destarte, em se tratando especificamente da análise das séries, inicialmente buscou-se identificar o grau de estacionariedade entre as mesmas. Para fins de previsão, as séries necessariamente devem ser estacionárias, ou seja, apresentar média e variância constante ao longo do tempo. Caso contrário, poderão levar a estimações espúrias ou sem sentido empírico entre as variáveis numa regressão.

Assim, padrões de estacionariedade ou não das séries, podem ser identificado visualmente observando o comportamento das séries como, por exemplo, na figura a seguir. Como se observa, embora a forte volatilidade, não há um padrão de tendência definido para as duas séries ao longo do tempo o que possivelmente sinaliza que ambas não sejam estacionárias.

Figura 2 - Preço do petróleo Brent (esquerda) e valor das ações da Petrobras (direita)

Fonte: elaboração própria, a partir de dados do Federal Reserve Bank of St. Louis.

Contudo, a simples visualização das séries no gráfico não é suficiente para se afirmar com certeza a presença ou não de raiz unitária. Para tanto, alguns teste são recomendados para este fim. Neste trabalho utilizou-se um dos mais tradicionais, denominado de teste ADF ou Augmented Dickey-Fuller, proposto por Dickey e Fuller (1979). Portanto, o primeiro passo será definir o número de defasagens da série por meio dos critérios de informação de Akaiki e Schwarz.

O procedimento inicial quando se trabalha com séries de tempo é verificar se a mesma apresenta um comportamento estacionário. Isto significa, que quando uma série apresenta sua média e variância constantes ao longo do tempo, ela será estacionária. Assim, a estacionariedade de uma série temporal torna-se condição sine qua non as estimações, evitando problemas como a correlação espúria e o comprometimento dos valores das estatísticas t e F. Para fins de realização do teste ADF de estacionariedade das séries, foi incorporado como elemento determinístico uma constante.

A tabela a seguir reporta o teste de raiz unitária de Dickey-Fuller, onde em nível as variáveis ações da Petrobras e o preço do barril do petróleo Brent não são estacionárias e, portanto, apresentam raiz unitária. No entanto, ao aplicar a primeira diferença em ambas às séries observam-se a 1% de significância, que tanto a série do valor da ação da Petrobras, quanto a que representa o preço internacional do barril do petróleo Brent são integradas de primeira ordem. Nessas circunstâncias, é comum usar as variáveis em primeira diferença para fins de estimação.

Tabela 3 - Teste de Raiz Unitária ADF

Ações da Petrobras |

|||

Teste ADF em Nível |

Estatística t |

Prob.* |

|

-1.817476 |

0.3723 |

||

Valores Críticos: |

1% level |

-3.432821 |

|

5% level |

-2.862517 |

||

10% level |

-2.567335 |

||

Teste ADF em Primeira Diferença |

Estatística t |

Prob.* |

|

-46.22925 |

0.0001 |

||

Valores Críticos: |

1% level |

-3.433031 |

|

5% level |

-2.86261 |

||

10% level |

-2.567385 |

||

Barril do Petróleo Brent |

|||

Teste ADF em Nível |

Estatística t |

Prob.* |

|

-1.510424 |

0.5284 |

||

Valores Críticos: |

1% level |

-3.432821 |

|

5% level |

-2.862517 |

||

10% level |

-2.567335 |

||

Teste ADF em Primeira Diferença |

Estatística t |

Prob.* |

|

-32.64539 |

0.0000 |

||

Valores Críticos: |

1% level |

-3.433251 |

|

5% level |

-2.862708 |

||

10% level |

-2.567438 |

||

Fonte: Elaboração própria. * MacKinnon (1996) p-valores.

Além disso, a presença de quebras estruturais nas séries tende a comprometer a relação entre as variáveis de modo que análises adicionais devem ser feitas, com a finalidade de captar padrões mais reais entre elas. Nesse contexto é comum em pesquisas com séries temporais, buscar-se mecanismos que minimizem os problemas relacionados às mesmas. De forma específica, neste trabalho, o interesse é justamente observar como as mudanças econômicas, bem como seus os desdobramentos, induzem a modificações na transmissão de preços do barril de petróleo para as ações da Petrobras.

Na prática, a ideia é que as oscilações do mercado ao influenciar os mecanismos de precificação implicam em padrões diversificados de transmissão de preços, sobretudo, em considerando a volatilidade do mercado internacional de petróleo. Sendo assim, é de se esperar que o processo de transmissão de preços não se dê em uma trajetória contínua e com um padrão estável. Isto é, possivelmente na relação entre o barril Brent e o preço da ação da Petrobras deve estar incorporada a influência de quebras estruturais, o que, se não tratado adequadamente, pode gerar super/subdimensionamento dos coeficientes estimados.

É comum na literatura tratar-se processos de transmissão de preços através de vetores autoregressivos (VAR), porém, neste tipo de modelagem é padrão assumir-se causalidade bidirecional entre as variáveis. Além disso, há uma pressuposição de que as relações de causa e efeito são indefinidas. O que não é o caso para o objeto de estudo deste trabalho, uma vez que a relação de causalidade é definida e unidirecional.

A tabela 4 apresenta o resultado da estimação por Mínimos Quadrados Ordinários (MQO), considerando o valor das ações da Petrobras como função do preço do barril do petróleo Brent em nível internacional. Como observado, todos os parâmetros foram significativos estatisticamente ao nível de 1%, assim como teste F de significância conjunta dos parâmetros.

Tabela 4 - Estimação da Relação Entre o Preço do Barril

de Petróleo Brent para o preço da ação da Petrobras

PETROBRÁS |

Coeficiente |

Erro Padrão |

Estatística t |

Prob. |

BRENT |

0.113745 |

0.004477 |

25.40557 |

0.0000 |

C |

9.330310 |

0.388573 |

24.01171 |

0.0000 |

R-squared |

0.196515 |

|||

Adjusted R-squared |

0.196211 |

|||

F-statistic |

645.4429 |

|||

Prob(F-statistic) |

0.000000 |

|||

Fonte: Elaboração Própria.

O objetivo deste exercício foi captar da influência do preço do barril Brent sobre o valor da ação da Petrobras, negociadas na Bovespa. Como esperado, há uma relação positiva entre ambas as variáveis, o que sinaliza a existência da transmissão do preço da primeira para a segunda. As estimativas com as variáveis em nível indicam que para cada aumento de um dólar no preço internacional do petróleo, o efeito marginal sobre o preço da ação da Petrobras é de aproximadamente US$ 0,11 centavos de dólar.

Este padrão de comportamento era esperado, visto a identificação da relação de causalidade no sentido de que variações no preço do barril Brent são captadas na cotação das ações preferenciais da Petrobras. Por outro lado, espera-se também, que a captação das variações de preço seja alterada na presença de instabilidades. Nesse contexto, quebras estruturais não tratadas podem gerar efeitos indesejados sobre os coeficientes estimados, levando-os a indicar um efeito efetivamente distinto daquele que seria gerado quando do tratamento adequado deste problema.

Diante disso, o próximo passo foi testar a existência de quebras estruturais sobre a variável dependente. Para tanto, foi executado o Teste de Múltiplas Quebras de Bai-Perron (2003), ao qual permite a visualização dos intervalos onde a série apresenta padrão incomum. Os resultados dispostos a seguir, apontam a existência de 4 quebras estruturais na série de preços do barril do petróleo Brent ao longo dos anos. Apesar de ter sido um ano com bom desempenho para as economias e para o setor petrolífero, a primeira quebra estrutural na série de preços se verifica em setembro de 2006. Não é possível indicar com precisão qual fato levou a este comportamento da série, mas deve-se frisar que neste ano, especificamente, ocorrem os processos de nacionalização do setor de gás e petróleo na Bolívia, com desdobramentos sobre a Petrobras.

Tabela 5 - Teste Bai-Perron de Quebras Múltiplas

Variável de Quebra: Barril Brent

Sequência de Quebras Determinadas pela Estatístical F: |

4 |

||

Teste de Quebra Estrutural |

Estatísticas F |

Estatísticas F |

Valores Críticos** |

0 vs. 1 * |

1389.898 |

2779.797 |

11.47 |

1 vs. 2 * |

1626.501 |

3253.002 |

12.95 |

2 vs. 3 * |

213.339 |

426.678 |

14.03 |

3 vs. 4 * |

66.00586 |

132.0117 |

14.85 |

4 vs. 5 |

0 |

0 |

15.29 |

* Nível de Significância a 5%. |

|||

** Valores Críticos do Teste de Bai-Perron |

|||

Datas das Quebras: |

|||

|

Sequência |

Datas |

|

1 |

1475 |

22/09/2006 |

|

2 |

817 |

23/12/2008 |

|

3 |

414 |

23/06/2010 |

|

4 |

1886 |

13/11/2012 |

|

Fonte: elaboração própria.

A segunda quebra verificada ocorre em dezembro de 2008 e provavelmente foi influenciada pelos efeitos da grave crise financeira nos Estados Unidos naquele ano. Com a tendência de financeirização dos preços do petróleo, os agentes agem no sentido de identificar elementos já presentes no setor para potencializar a volatilidade dos preços. Num contexto de crise financeira, no entanto, a economia mundial passa a apresentar menor dinamismo, com reflexos sobre o consumo mundial de petróleo, e, consequentemente, sobre os preços. Aliado às instabilidades financeiras, a queda nos preços torna-se ainda mais vertiginosa.

A terceira quebra estrutural está datada em junho de 2010, período coincidente com a divulgação do incremento do estoque de petróleo nos Estados Unidos, dada a relevância das reservas americanas, o que culminou na baixa de preços. Além do mais, no mesmo período foram divulgados indicadores de resultados das medidas anticíclicas implementadas em 2008, os quais sinalizaram para ausência de solidez na recuperação econômica pós-crise. Tais fatores resultaram num choque mais intenso sobre os preços, resultando numa queda mais intensa.

Tendo verificado a presença de quebras na série, o comportamento de transmissão de preços deve ser modelado de forma a considerar seus efeitos. Normalmente, numa situação como esta, os padrões atípicos inerentes às variáveis podem contaminar os resultados, levando a auferir relações espúrias entre elas. Para minimizar estes problemas, foram feitas regressões com Mínimos Quadrados Robustos a Quebras Estruturais. A vantagem desse modelo é que nele são controladas cada intervalo de quebra, captando relações anteriores e posteriores. Ademais, admite causalidade unidirecional, sendo, portanto, mais eficiente para as proposições desse estudo.

Como observado na tabela a seguir, o modelo estimado com robustez a quebras estruturais revela que o coeficiente estimado por mínimos quadrados anteriormente é subestimado, em relação a todos os coeficientes, com exceção do modelo robusto à terceira quebra. Isto, de modo geral, reitera o poder de influência de padrões incomuns na captação da relação entre as variáveis. Nesse caso, a transmissão de preços tipo Brent para a ação da Petrobrás pode captar o comportamento do mercado, implicando em resultados enviesados.

Tabela 6 - Estimação da Transmissão de Preço: MQO Robusto a Quebra Estrutural

Variáveis |

Coeficientes |

Erro Padrão |

Estatísticas t |

Prob. |

1 - 413 (413 obs) |

||||

BRENT |

0.307135 |

0.013031 |

23.56891 |

0.0000 |

C |

-6.1977 |

0.789572 |

-7.849446 |

0.0000 |

414 - 953 (540 obs) |

||||

BRENT |

0.246304 |

0.00389 |

63.31534 |

0.0000 |

C |

2.727321 |

0.334279 |

8.15882 |

0.0000 |

954 - 1312 (359 obs) |

||||

BRENT |

0.207758 |

0.009066 |

22.91652 |

0.0000 |

C |

12.34343 |

0.615058 |

20.06873 |

0.0000 |

1313 - 1885 (573 obs) |

||||

BRENT |

-0.041997 |

0.006438 |

-6.523392 |

0.0000 |

C |

24.92046 |

0.681611 |

36.56112 |

0.0000 |

1886 - 2641 -- 756 obs |

||||

BRENT |

0.128868 |

0.003111 |

41.42847 |

0.0000 |

C |

3.239269 |

0.284284 |

11.39446 |

0.0000 |

R-squared |

0.879384 |

|||

Adjusted R-squared |

0.878971 |

|||

F-statistic |

2131.336 |

|||

Prob(F-statistic) |

0.0000 |

|

||

Fonte: Elaboração Própria

Como pode ser visto, a relação estimada entre o Brent e a cotação da Petrobras é superestimada em comparação ao modelo MQO (US$0,307 contra US$0,113), no modelo anterior à primeira quebra. Antes da primeira quebra na série, para cada dólar incremental no preço do barril de petróleo, eram captados US$0,307 centavos de dólar para a cotação da ação da preferencial Petrobrás.

Após a primeira quebra, em 2006, a captação de preços pela ação da Petrobrás cai para US$ 0,24 centavos de dólar, dado o incremento de uma unidade de dólar no preço do barril do petróleo Brent. Essa relação de transmissão de preços vai decaindo ao longo da série, sendo, no entanto, os coeficientes estimados superiores aquele verificado no modelo sem tratamento para a quebra. Desse modo, é possível afirmar que existe transmissão do preço Brent para a ação da Petrobrás, mas que essa transmissão é menor na medida em que o tempo aumenta.

Provavelmente, o comportamento modelado entre as séries está indicando que a composição dos preços da ação da empresa está incorporando outros elementos e estes vêm tendo peso relevante nessa dinâmica. Ao observarmos às quebras, no ano de 2006 ocorreu a nacionalização do setor de hidrocarbonetos na Bolívia; em 2008 ocorre a crise financeira nos Estados Unidos; em 2010 ocorreu o processo de capitalização da Petrobrás. Assim, espera-se que a relação de transmissão de preços seja influenciada por esses fatos, o que se reflete na mudança dos coeficientes estimados.

A questão é que o preço da ação é afetado por fatores diversos, como a lucratividade da empresa, as suas condições organizacionais, condições estruturais do mercado, entre outros. Havendo mudança de cenário quanto a estas características, os preços das ações tornam-se mais susceptíveis a mudanças no preço internacional da commodity e passa a captar com maior intensidade esses movimentos.

O presente trabalho teve como principal preocupação, analisar o relacionamento e transmissão dos preços do barril do petróleo Brent negociado no mercado internacional para as ações preferenciais da Petrobras negociadas na Bovespa. Como mencionado anteriormente, foi utilizado um conjunto de dados com 2.641 observações diárias para as duas variáveis, entre janeiro de 2005 e dezembro de 2015.

A princípio verificou-se através do teste de Dickey-Fuller que as séries são estacionárias em primeira diferença e, portanto, integradas de mesma ordem. Num segundo momento, realizou-se a estimação dos parâmetros utilizando-se de dois modelos distintos. O primeiro, por Mínimos Quadrados Ordinários, sem considerar a existência e o tratamento à presença de quebras estruturais. O segundo modelo através de um MQO Robusto a Quebras Estruturais, proposto por Bai e Perron (2003), considerando o preço da ação da Petrobras, como função do valor do barril do Petróleo Brent.

Ademais, foi aplicado o teste de Bai e Perron (2003), com a finalidade de se identificar a presença de quebras estruturais ou alterações nos parâmetros ao longo do tempo estudado. Dada à identificação da presença de quebras, estimou-se a transmissão dos preços de uma variável para outra, através dos Mínimos Quadrados Ordinários Robustos a Quebra Estrutural.

O exercício inicial das estimações por MQO sem tratamento, mostra que para dólar de aumento do preço do barril do petróleo Brent, tem-se um efeito marginal de US$ 0,11 centavos sobre o preço da ação da Petrobras negociada na bolsa de valores. No entanto, pelo o teste de quebra estrutural de Bai e Perron (2003) foi possível verificar a existência de quatro quebras estruturais ao longo do período analisado, associando cada uma delas a um evento específico. Neste caso, a presença das mesmas requer tratamento, visto que poderão resultar em parâmetros enviesados e, consequentemente, em regressão espúria.

Não obstante, dado que se identificou a presença de quebras ou mudanças estruturais nos parâmetros, com a finalidade de inferir os efeitos de transmissão de uma para outra variável, procederam-se as estimações via MQO robusto à quebra estrutural, controlando cada intervalo de quebra, captando relações anteriores e posteriores. Os resultados apontam a existência de transmissão do preço do Barril do petróleo Brent para as ações da Petrobras, mas com a redução das magnitudes e efeitos dos parâmetros ao longo do tempo.

ALMEIDA, E. L. F.; OLIVEIRA, P. V.; LOSEKANN, L. Impactos da contenção dos preços de combustíveis no Brasil e opções de mecanismos de precificação. In: Revista de Economia Política, vol. 35, nº 3 (140), pp. 531-556 jul.-set, 2015.

ALVES, G. O Que é a Mundialização do Capital. Trabalho e Mundialização do capital - A Nova Degradação do Trabalho na Era da Globalização. Editora Praxis, 1999.

AROURI, M. H.; JOUINI, J.; NGUYEN, D. K. Volatility spillovers between oil prices and stock sector returns: Implications for portfolio management. In: Journal of International money and finance, v. 30, n. 7, p. 1387-1405, 2011.

BAI, J.; PERRON, P. Computation and analysis of multiple structural change models. In: Jornal of Applied Econometrics, v. 18, p. 1-22, Jan./Feb. 2003.

BP (British Petroleum). BP Statistical Review of World Energy, 65º ed., jun. 2016. Disponível em: <http://www.bp.com/content/dam/bp/pdf/energy-economics/statistical-review-2016/bp-statistical-review-of-world-energy-2016-full-report.pdf>, acesso em: 04 jul. 2016.

COHEN, J. Statistical power analysis for the behavioral sciences. Hillsdale, NJ, Erlbaum, 1988.

CUNADO, J.; GRACIA, F. P. Oil price shocks and stock market returns: Evidence for some European countries. In: Energy Economics, v. 42, p. 365-377, 2014.

DANCEY, C; REIDY, J. Estatística Sem Matemática para Psicologia: Usando SPSS para Windows. Porto Alegre, Artmed, 2006.

DICKEY D. A.; FULLER, W. A. Distribution of the Estimator for Autoregressive Time Series with a Unit Root, In: Journal of the American Statistical Association, 74:366:427-437, 1979.

ENGLE. R. E.; GRANGER, C. W. J. Co-integration and Error Correction: Representation, Estimation and Testing. In: Econometrica, vol. 55, No. 2, pp. 251-276, 1987.

FILIS, G.; DEGIANNAKIS, S.; FLOROS, C. Dynamic correlation between stock market and oil prices: The case of oil-importing and oil-exporting countries. In: International Review of Financial Analysis, v. 20, n. 3, p. 152-164, 2011.

GHIRARDI, A. G. Uma vítima da “luta contra a corrupção”?. In: Outras Palavras, CartaCapital. 2015. Disponível em: <http://www.cartacapital.com.br/blogs/outras-palavras/uma-vitima-da-201cluta-contra-a-corrupcao201d-8862.html>, acesso em: 01 jul. 2016.

GOGINENI, S. Oil and the stock market: An industry level analysis. In: Financial Review, v. 45, n. 4, p. 995-1010, 2010.

GREENE, W. H. Econometric analysis. 5. ed. New Jersey:Prentice Hall, 2004.

GRÔPPO, G. S. Causalidade das variáveis macroeconômicas sobre o IBOVESPA. USP-ESALQ, 2004. (Dissertação de mestrado)

GUJARATI, D. N. e PORTER, D. C. Econometria básica. 5. ed. Porto Alegre: McGraw Hill, 2011.

HAMMOUDEH, S.; DIBOOGLU, S.; ALEISA, E. Relationships among US oil prices and oil industry equity indices. In: International Review of Economics & Finance, v. 13, n. 4, p. 427-453, 2004.

HUANG, R. D.; MASULIS, R. W.; STOLL, H. R. Energy shocks and financial markets. In: Journal of Futures markets, v. 16, n. 1, p. 1-27, 1996.

ICE (IntercontinentalExchange). ICE Crude & Refined Oil Products. 2014. Disponível em: <https://www.theice.com/publicdocs/ICE_Crude_Refined_Oil_Products.pdf>, acesso em: 06 jul. 2016.

JONES, C. M.; KAUL, G. Oil and the stock markets. In: The Journal of Finance, v. 51, n. 2, p. 463-491, 1996.

KILIAN, L.; PARK, C. The impact of oil price shocks on the US stock market. In: International Economic Review, v. 50, n. 4, p. 1267-1287, 2009.

LAMARAO, S. T. N.; MOREIRA, R. L. A Campanha do Petróleo e a criação da Petrobras. In: Fatos e Imagens: Petrobras 50 Anos. Rio de Janeiro: FGV/CPDOC, s.d. Disponível em: <http://cpdoc.fgv.br/producao/dossies/FatosImagens/Petrobras50anos>, acesso em: 05 jul. 2016.

LOPES, G. O. Endividamento das famílias brasileiras no Sistema Financeiro Nacional. 2012. 53 f. Dissertação (Mestrado em Economia do Setor Público - UNB)

MOORE, D.; McCABE, G. Introduction to the practice of statistics. New York, Freeman, 2009.

NAIFAR, N.; AL DOHAIMAN, M. S. Nonlinear analysis among crude oil prices, stock markets' return and macroeconomic variables. In: International Review of Economics & Finance, v. 27, p. 416-431, 2013.

NUNES, M. S.; COSTA Jr., N. C. A. D.; SEABRA, F. Co-integração e causalidade entre as variáveis macroeconômicas, “risco Brasil’’ e o retorno nos mercados de ações brasileiro. In: Revista de economia e administração, 2(3), p. 26-42, 2003.

PETROBRÁS S.A. Capital Social. 2016. Disponível em: <http://www.investidorpetrobras.com.br/pt/governanca-corporativa/capital-social>, acesso em: 05 jul. 2016.

RIBEIRO, E. P.; NETO, L. T. M.; BONE, R. B. Reservas de Óleo e Gás em Modelos de Avaliação para Empresas Petrolíferas. In: Revista Brasileira de Finanças, v. 9, n. 4, 2011.

SADORSKY, P. Oil price shocks and stock market activity. In: Energy Economics, v. 21, n. 5, p. 449-469, 1999.

SANTOS, D. B.; LUCAS, E. C.; SILVA, V. A.; MEDEIRO, B. N. Influência Intradiária Do Preço Internacional Do Petróleo Nas Ações Da Petrobrás. In: Journal of Financial Innovation, v. 1, n. 1, p. 4-17, 2015.

SILVA, B. F. D.; MEDEIROS, O. R.; MALUF, Y. S. Relações entre o Preço Internacional do Petróleo e as Ações da Petrobrás. In: Revista de Finanças Aplicadas, pp.1-15, 2012.

SILVA, R; BERTELLA, M. A.; PEREIRA, R. A. M. Mercado de ações brasileiro: uma investigação empírica sobre suas relações de longo prazo e de precedência temporal pré-crise de 2008. In: Nova Economia, v. 24, n. 2, p. 317-336, 2014.

SILVEIRA, T. L. D. Uma análise da relação entre o comportamento de variáveis macroeconômicas e o mercado acionário brasileiro de 2006 a 2014. São Paulo: FECAP, 2016. (Dissertação de Mestrado).

SIM, N.; ZHOU, H. Oil prices, US stock return, and the dependence between their quantiles. In: Journal of Banking & Finance, v. 55, p. 1-8, 2015.

1. Doutorando pelo PPGE/UFBA e Professor de Economia da Universidade Regional do Cariri (URCA)

2. Doutorando pelo PPGE/UFBA e Professor de Economia da Universidade Federal da Paraíba (UFPB)

3. Doutorando pelo PPGE/UFBA. Email: lucasmilanez@gmail.com

4. Doutorando pelo PPGE/UFBA e Professor de Economia da Universidade Federal Rural de Pernambuco (UAST/UFRPE)

5. Apesar da maioria dos economistas ainda utilizar a “globalização” como categoria descritiva das transformações ocorridas no capitalismo a partir da década de 1980, como afirma Alves (1999), o termo mundialização do capital apresenta-se de forma muito mais precisa que o termo globalização. Os fenômenos ocorridos a partir da década descrita indicam muito mais para uma mundialização do capital do que para a construção de um mundo “global”. Dada as persistentes diferenças entre as partes do globo (sobretudo entre o norte e o sul), a insistência na suposta existência de um mundo globalizado não parece mais do que uma posição ideológica.

6. Só no primeiro trimestre do ano de 2016 a companhia teve uma receita de R$ 70,3 bilhões com um custo de produção somado as despesas operacionais na ordem dos R$ 60,2 bilhões de reais. Ou seja, o “rombo” de R$ 6 bilhões, embora seja um valor expressivo a primeira vista, representa pouco menos de 10% dos custos somados às despesas de um único trimestre.

7. Isso porque existem ainda o Dubai/Oman e a cesta da OPEP, que são as principais referências para o mercado asiático.

8. Fenômeno estatístico denominado desta forma por Granger e Newbold (1974). A regressão espúria ocorre quando a regressão entre duas variáveis é significante, mas não tem validade ou sentido em termos teóricos. Geralmente quando uma regressão é espúria, o valor do R é elevado e a estatística de Durbin-Watson apresenta valores baixos.