Vol. 38 (Nº 53) Año 2017. Pág. 25

BUSTAMANTE, Katty P. 1; CABRERA, Karina S. 2

Recibido: 04/07/2017 • Aprobado: 01/08/2017

RESUMEN: El presente artículo, tiene como propósito dar a conocer los resultados obtenidos luego de la capacitación realizada a un grupo de microempresarios del cantón Zamora, en donde se les dio a conocer el manejo de las herramientas financieras necesarias para una efectiva administración de sus negocios, las cuales permiten utilizar de forma eficiente sus recursos y tomar decisiones acertadas. Este estudio se lo realizo con una muestra de 306 establecimientos, a quienes se les aplicó una encuesta, con la cual se detectó las necesidades y requerimientos de cada microempresario; información que sirvió de base para el programa de capacitación al cual asistieron voluntariamente 47 representantes de los establecimientos. Al finalizar se observó que los participantes aprendieron a manejar de forma adecuada sus ingresos y egresos económicos, mediante la elaboración de estados financieros, además de reconocer su nivel de endeudamiento, capacidad financiera y adaptar su empresa a la realidad del mercado, con la aplicación de indicadores financieros, logrando una ventaja competitiva frente a otras microempresas. |

ABSTRACT: The purpose of this article is to present the results obtained after the training given to a group of microentrepreneurs in the canton of Zamora, where they were informed about the management of the financial tools necessary for an effective administration of their businesses, Which allow them to efficiently use their resources and make sound decisions. This study was carried out with a sample of 306 establishments, to which a survey was applied, with which the needs and requirements of each microentrepreneur were detected; Information that served as a basis for the training program to which 47 representatives of the establishments voluntarily attended. At the end of the course, participants learned how to manage their income and economic outflows adequately, through the preparation of financial statements, in addition to recognizing their level of indebtedness, financial capacity and adapting their company to the reality of the market, with the application of Financial indicators, achieving a competitive advantage over other companies. |

Las microfinanzas son programas que han logrado un desarrollo durante la última década en todo el mundo, inicialmente fueron materia exclusiva de las sociedades cooperativas y de organizaciones sin fines de lucro. Posteriormente se ha logrado un bienestar positivo para muchos hogares, generando programas financieros que les permiten acceso a diferentes productos y servicios bancarios. Probablemente la definición más breve, y que pretende ser la más comprensiva, es la que define a las microfinanzas como la provisión de servicios financieros a personas pobres y de bajos ingresos Cárdenas (como se cito en Rios, 2011).

La sociedad entera, sin importar su condicion socio económica anhela tener su propia empresa, y las microfinanzas surgen como una gran posibilidad para hacer realidad esos sueños, especialmente el de una poblacion excluida del sistema financiero tradicional. En el sector microempresarial se busca fomentar la creación de medianas y pequeñas empresas que presenten condiciones de mercados necesarias para poder potenciar sus características propias; sin comparar la dinamica en la que incurren las empresas grandes (Rios,2011).

Las microempresas enfrentan diversos tipos de problemas vinculados a la escasa o imperiosa necesidad de subsistir en el sector, esto hace que los microempresarios dediquen un tiempo excesivo al trabajo y a las ventas; y no consideren ciertas cuestiones referentes a la productividad y competitividad de sus emprendimientos (Bekerman, 2009).

En este artículo se analiza los microcréditos, las microempresas y el beneficio que produce la utilización de herramientas financieras como instrumento para mejorar las condiciones del negocio; ya que al contar con información financiera se pueden detectar sus niveles de endeudamiento, capacidad y solvencia económica, el manejo de sus procesos internos y externos, lo que les facilita mejorar sus niveles productivos en el sector microempresarial. Así mismo, se considera muy importante poder aplicar herramientas financieras en las que, las microempresas puedan competir y defenderse en el mercado globalizado. (Villareal,2013).

Las instituciones micro-financieras tienen objetivos de rentabilidad, que a mayores utilidades operativas mayor es la capacidad de pago y desempeño de las microempresas; acompañadas con la disponibilidad de información contable, que permite reducir la asimetría de información a favor de la Instituciones Microfinancieras (IMF), que espera que se asocien con un mayor préstamo para su crecimiento (Bekerman, 2009).

Reconociendo que las microempresas constituyen el principal ingreso económico para familias de bajos recursos, se ha considerado desarrollar un sondeo que permita reconocer el nivel de conocimientos que tienen los propietarios de estos establecimientos en el cantón Zamora en temas de contabilidad y finanzas; información que sirvió de base para elaborar y aplicar un programa de capacitación y seguimiento a 47 microempresarios que voluntariamente participaron durante 5 meses, en donde se les proporcionó las bases para un adecuado uso de las herramientas financieras y posteriormente las puedan aplicar a sus negocios.

Las microfinanzas nacen como un mecanismo financiero alternativo a los mercados formales como bancos regulados y cooperativas de ahorro y crëdito, su finalidad es hacer frente a las dificultades de racionamiento de credito o practicas de redlining, que aplican estas instituciones a grandes segmentos de mercado, especialmente a las personas de bajos ingresos o geograficamente distantes de las zonas urbanas.(Jacome y Cordovez, 2004).

Hermes & Lensink (2009) manifiestan que:

El acceso a la financiación puede contribuir a un aumento duradero de los ingresos mediante el aumento de las inversiones en actividades generadoras de ingresos y posible diversificación de las fuentes de ingresos; lo que puede contribuir a una acumulación de activos y suavizar el consumo; ello puede reducir la vulnerabilidad debido a enfermedades, sequías y fracasos y puede contribuir a una mejor educación, salud y vivienda del prestatario; además de contribuir a mejorar sus condiciones socio-económicas, desarrollará su capacidad de emprendimiento.

Para Rahman citado por Bekerman y Cataife (2004), las microfinanzas constituyen un conjunto de mecanismos innovadores para la provisión de crédito y facilidades de ahorro para los sectores de bajos ingresos que presentan las siguientes características: a) No pueden ofrecer garantías aceptablesPresentan un alto riesgo crediticio c) El monto de los créditos requeridos es demasiado pequeño y los costes operativos resultan onerosos para una institución que aspira a ser rentable.

Dado que las Instituciones Microfinancieras tienen un doble objetivo: social y financiero, hay diferentes formas de acercarse a estos programas en función de la preferencia por uno u otro aspecto, según esta tendencia las microfinanzas son básicamente un medio de lucha contra los niveles de pobreza, al igual que ocurre con otras actividades de este tipo; los microcréditos pueden resultar sostenibles, pero no necesariamente desde el inicio dadas las especiales circunstancias de los destinatarios. Desde este enfoque y aunque se valore y promueva la sostenibilidad se pone en primer plano la necesidad de llegar a las personas más pobres para mejorar su situación a partir del crédito y la asistencia técnica; resaltando las mejoras no solamente económicas sino también de autoestima, empleo o situación social; aunque se estudien con mayor o menor intensidad los factores de sostenibilidad y costes, la tendencia es guiarse por criterios no estrictamente económicos. (Goiria, 2009, p. 26). (Ledgerwood, 2000, citado por Gutierrez, 2008) sostiene que: desarrollar sistemas financieros para atender a los segmentos mas pobres de una sociedad requiere de tres componentes esenciales: infraestrucutra de servicos financieros comunitarios; conexiones entre la infraestructura de base de la economia informal en la infraestructura de los mercados financieros; y, un ambiente regulatorio favorable que permite el florecimiento de las IMFS y las microempresas. Ledgerwood (2000) citado por Gutierrez (2008)

En las libertades fundamentales están incluidas las posibilidades que poseen los sujetos de tener oportunidades de desarrollar procesos productivos, que les permitan generar su propio empleo y mejorar su calidad de vida, teniendo en cuenta que esto implica tener la posibilidad de optar y de vivir de acuerdo a su propia cultura, la posibilidad de cuidar el medio ambiente, de tener acceso a la salud y a la educación, y de elegir en qué lugar quieren vivir, entre otras cosas (Formichella, 2004).

Estudios realizados por el Banco Mundial (1989) sobre los microcréditos para proyectos de la pequeña y micro empresa cita tres objetivos con mayor frecuencia: a) crear empleo y oportunidades de generación de ingresos a través de la creación y la expansión de microempresas; b) aumentar la productividad y los ingresos de grupos vulnerables en especial las mujeres y los pobres; c) ayudar a las familias rurales a reducir su dependencia mediante la diversificación de sus actividades de generación de ingresos (Ledgerwood, 2000); de igual forma Chistopher Dunford (2006) comenta que “El desarrollo de la microempresa proporciona insumos y servicios financieros a los empresarios del sector informal para que construyan sus pequeñas empresas hasta el punto de emplear no sólo a miembros de la familia, sino también a otros”. Al respecto Von Stauffenberg & Pérez (2010) citado por Coca (2011) manifiesta que en la última etapa del proceso de las microfinanzas se cambia la visión, es menos asistencial y se fortalece la actividad microempresarial, se fomenta la capacidad productiva, se estimula la generación de riqueza y por tanto mejores condiciones de vida para sus clientes.

Las Instituciones Microfinancieras (IMFS) se proponen extender la equidad, no se comportan como meras instituciones asistenciales sino que otorgan créditos sujetos a devolución y al pago de tasas de interés que en algunos casos son relativamente altas con respecto a las vigentes en el mercado; de este modo la secuencia del circuito monetario es: 1) las IMFS otorgan créditos a los microempresarios; 2) éstos los usan para comprar o producir bienes o servicios que venden a otros microempresarios o a terceros; 3) con el dinero obtenido en esas ventas, los microempresarios devuelven sus créditos con los respectivos intereses a las IMFS que, en muchos casos, llegan así a autofinanciarse. (Bekerman & Cataifhe, 2004)

Para Ledgerwood (2000), los empresarios potenciales muchas veces necesitan no solo servicios financieros; muchos necesitan capacitación en destrezas u otros insumos para hacer que sus empresas tengan éxito. Cuando existen barreras considerables para obtener acceso a ciertos campos, un enfoque integral puede preparar a los empresarios potenciales antes de contraer una deuda; sin embargo, el impacto de los cursos de capacitación y la asistencia técnica no están claramente orientados en una mayor productividad, competitividad, rentabilidad o reinversión; los programas de capacitación muchas veces asumen que cualquier persona puede convertirse en microempresario, sin tomar en cuenta que no todas las personas están dispuestas a correr riesgos inherentes al operar una microempresa.

Una Microempresa es la unidad comercial más pequeña en el sector económico que cuenta con hasta 10 empleados, los motivos para constituir una microempresa se centran en los beneficios económicos para el individuo y su familia a través del autoempleo, el incremento de los ingresos y la independencia económica De Ferranti et al. 2002, (citado en Racanello & Saucedo, 2015, p. 8). “La expansión de números de microempresas en Latinoamérica, obedece en parte a algunas formas de organización de la producción y del trabajo que responden a los fenómenos de la globalización y el cambio tecnológico” (Orlando, 2000, p. 11).

Por otra parte Avalos y Murillo (2013) afirman que: las microempresas en los países latinoamericanos adquieren un papel relevante, ya que representan el 97 por ciento de la población empresarial, generan el 70 por ciento de los empleos formales y, según algunas estimaciones representan entre el 30 y 60 por ciento del PIB (p.57). Román (2003) Torres (2006 ) y SERCOTEC (2006) como se citó en Sanhueza (2013) señala que la diversidad de unidades económicas dentro del territorio latinoamericano se conforma de empresas de diversos tamaños: micro, pequeñas, medianas y grandes; constatándose que los países de menor nivel de desarrollo tienden a poseer una microempresa muy numerosa y altamente generadora de empleo; sin embargo, con baja participación en las ventas totales y en la generación del producto.

Las actividades microempresariales se alejan de las características de la empresa así definidas: son informales, discontinuas, ligadas a la supervivencia, flexibles, con escaso reconocimiento público, dejan escasas huellas, cuentan con propósitos múltiples y cambiantes, están sujetas a procesos de declinación y cambio de actividad. Messina 2001 (citado por Silva, 2007, p. 109).

Goldmark (2006) citado por Racanello & Saucedo (2015 ) consideran que la carencia de una adecuada estructura administrativa-financiera ha limitado a que las microempresas por temas de desconocimiento mezclen en temas de finanzas del negocio con finanzas familiares no pudiendo evidenciarse de manera adecuada en la rentabilidad que pueda generar el micronegocio.

Por otro lado Vásquez (2007) citado por Pavón (2009) afirma que las microempresas suelen contar con una estructura organizacional simple que agiliza la toma de decisiones y la adaptabilidad ante cambios del entorno, a la vez que mejora el flujo de información y la comunicación entre sus miembros; lo que repercute en una mayor flexibilidad y capacidad de adaptación estructural. Al mismo tiempo que al ser en ocasiones negocios familiares impera un elevado nivel de compromiso y motivación de sus integrantes, a la vez que la cercanía al cliente le otorga ventajas de información y mayor flexibilidad para producir pequeñas cantidades a corto plazo y con determinadas especificaciones (p.24).

Se ve reflejado que un segmento de la población cuyo nivel de vida depende de la productividad de sus microempresas es numeroso; en algunos países latinoamericanos este sector agrupa a más de la mitad de la fuerza de trabajo urbana; además, en varios países el empleo y el ingreso generado por microempresas ha aumentado considerablemente en los sectores informales urbanos. Este crecimiento ha permitido a millones de hogares pobres la generación de ingresos en actividades de pequeña escala orientadas al mercado. Dada la importancia de esta población, no cabe duda que el mejoramiento de las circunstancias en que los microempresarios operan es una condición necesaria para el desarrollo sostenible y el crecimiento equitativo de las económicas latinoamericanas (ONU, 2009). Por otro lado Maloney & Levenson, (1968) citado por Orlando (2000) , consideran que a medida que las microempresas transiten por la curva de aprendizaje característica de su ramo incrementarán sus ganancias, tamaño, probabilidad de sobrevivir en el mercado y participación institucional; en consecuencia, las microempresas deberían pasar de ser informales a formales como parte de su evolución natural; y, efectivamente aumentar la productividad de esta fuerza de trabajo y por ende el mejoramiento de las condiciones de vida de los amplios segmentos de la población, cuyos ingresos dependen de actividades microempresariales que son indispensables para promover un crecimiento económico con paz social (p.13).

(Pino, 2013), sostiene que, sin una mayor participación en los frutos del crecimiento por parte de los microempresarios, entre los cuales se encuentran un elevado porcentaje de mujeres, grupos indígenas y los más pobres; será difícil sostener políticas económicas responsables y a la vez fortalecer los procesos democráticos. En ausencia de acciones que mejoren las condiciones en que los microempresarios operan dentro de un marco de políticas macroeconómicas más robustas y de relaciones comerciales internacionales más competitivas, no se alcanzará un desarrollo sostenible y equitativo de las economías. (Pino, 2013).

Las necesidades de capacitación en el sector empresarial son múltiples, no solo como requisito para acceder a créditos bancarios, sino también para identificar sus procesos internos y externos de negocios, por lo que es importante desarrollar esta tarea de manera eficaz, particularmente en las microempresas (Obregón, 2013).

Los Microcréditos son préstamos de pequeñas cantidades que se entregan a personas vulnerables en riesgo de exclusión para ayudarles a poner en marcha un proyecto empresarial o laboral, y que carecen de garantías suficientes para desarrollarlo. En este sentido, los microcréditos suponen la única vía de inserción social para muchos emprendedores cuyo único aval es la voluntad de materializar una idea viable que le permita entrar a formar parte de la dinámica laboral y social, por esta razón, es de vital importancia el desarrollo de instituciones que promuevan este concepto de microcrédito, teniendo claro el objetivo de ayudar a este sector a superar su condición de pobreza. (Rodríguez, 2010, p. 8).

El microcrédito en América Latina y el Caribe según: Cuasquer & Maldonado (2011), ha experimentado un crecimiento exponencial en la última década, ante la incorporación de nuevos actores y mayor atención por parte de las mutualistas y en general mayor transparencia de información, como lo podemos mostrar en la Tabla N° 1, a profundidad del microcrédito en relación al porcentaje de personas atendidas por las IMFS representadas en una proporción importante de la población de estos países; con respecto al sector hacia dónde va dirigido los microcréditos podemos derivar que el sector microempresarial es el principal favorecido.

Tabla N° 1: Profundidad del microcrédito en América Latina.

Países |

Número de personas atendidas Microcrédito % |

Microcrédito/Créditos del sistema financiero (Regulado y no regulado) |

Número de personas Microcrédito/Microempresarios % |

Ecuador |

9.66 |

10.11 |

37.92 |

México |

8.28 |

5.32 |

50.28 |

El Salvador |

6.74 |

6.91 |

29.89 |

Colombia |

9.84 |

4.43 |

33.36 |

Paraguay |

8.18 |

6.16 |

50.71 |

Fuente: (Trujillo & Navajas, 2014)

Elaboración: Autoras

Los programas de microcréditos son un instrumento para combatir la pobreza al brindar acceso de pequeños créditos a sectores sociales marginados; estos microcréditos generan empleo y subempleo por medio de la creación de microempresas. Si bien el alcance de estos programas es muy incipiente en países como Argentina y Brasil, los microcréditos se han revelado en distintos países como México y Colombia a modo de un instrumento eficaz en la lucha contra la pobreza. Las instituciones que llevan a cabo estos programas se preguntan si los microcréditos son suficientes por sí mismos para disminuir los índices de pobreza. (Bekerman, 2009, p. 523).

Tabla N° 2: Cartera de microcrédito y clientes de América Latina.

|

Ecuador |

México |

El Salvador |

Colombia |

Paraguay |

Número de Instituciones financieras |

887 |

600 |

427 |

187 |

600 |

Número de clientes microcrédito(miles) |

972.638 |

6.583.240 |

269.099 |

3.136.973 |

344.954 |

Cartera de Microcrédito (millones US$) |

3.153.010.198 |

11.013.684.360 |

798.863.582 |

6.498.173.579 |

592.736.363 |

Fuente: (Trujillo & Navajas, 2014), (Zuñiga, 2015), (Superintendencia de

Economía Popular y Solidaria, 2015), (Alianza Cooperativa Internacional, 2015), (Linares, 2016)

Elaboración: Autoras

La cartera de microcrédito de estos países supera los 22 mil millones de dólares, considerando tanto entidades del sistema financiero reguladas como no reguladas; en tanto los clientes de estos microcréditos en países como Ecuador, México, Colombia, El Salvador y Paraguay superan los once millones de personas beneficiadas.

A lo largo de los años, la importancia de la microempresa se ha incrementado como elemento sustancial en los procesos de crecimiento de las competencias empresariales. Sin embargo, su creciente relevancia se ha hecho más visible como respuesta a los cambios que exige la globalización en materia económica; en este contexto, es indispensable el desarrollo de empresas con estructuras simples que permitan la eficiencia y eficacia organizacional, características propias de las microempresas. (Avalos & Murillo, 2013)

La importancia de la microempresa en esta época se evidencia de acuerdo con Bonilla (2011) citado por Ávalos & Murillo (2013) “en la generación de empleo, exportaciones, ambiente, desarrollo local, innovación y producto interno bruto, entre otras variables del desarrollo sostenible” (p.60). Lo que demuestra que las microempresas tienen como propósito contribuir a la mejora de la competitividad sostenible del país; sin embargo, esto requiere de un proceso que genere información y conocimiento innovador para la toma de decisiones, lo cual se logra mediante la capacitación.

A nivel internacional, pese a la hegemonía de políticas estructurales macroeconómicas, las mipymes han cobrado considerable importancia en diversas instituciones multilaterales y de nivel internacional, mediante variados mecanismos de apoyo, como las políticas territoriales para el conjunto de empresas de menor tamaño, y, en forma creciente, políticas orientadas a retos específicos de las mipymes, tales como la desregulación y políticas de innovación y tecnológicas, así como aquellas que afectan a la educación, capacitación, además de apoyo específico para agrupamientos de empresas en territorios y segmentos de cadenas de valor global. (Avalos & Murillo, 2013)

Analizando el horizonte mundial son relevantes los casos de los países miembros de la Organización para la Cooperación y Desarrollo Económico (OCDE), Estados Unidos y la Unión Europea (UE), se observa un alto número de mecanismos de fomento a las empresas de menor tamaño con el propósito de apoyar la capacitación, el desarrollo tecnológico y el empleo; vincular los respectivos territorios con centros de educación; difundir las mejores prácticas, así como impulsar la vinculación y los procesos de aprendizaje territoriales Wältring y Dussel Peters (2003) (como se citó en Ávalos y Murillo, 2013).

Duvendack Maren et al. (2011) señalan que “el microcredito no solo proporciona creditos a los pobres, sino que tambien abarca una mirada de otros servicios, tales como capacitacion en alfabetizacion financiera y programas de desarrollo de destrezas”.

Educarse financieramente es un proceso por el que los inversores y consumidores financieros mejoran su comprensión de los productos financieros, conceptos y riesgos, que a través de la información, la enseñanza y/o el asesoramiento objetivo desarrollan las habilidades y confianza precisas para adquirir mayor conciencia de los riesgos y oportunidades financieras, tomar decisiones informadas, saber dónde acudir para pedir ayuda y tomar cualquier acción eficaz para mejorar su bienestar financiero (Blanco, 2015).

El proceso de capacitación según Werther & Davis (2012) citado por Ávalos & Murillo (2013) es “el proceso que auxilia a los miembros de la organización a desempeñar su trabajo actual, sus beneficios pueden prolongarse a toda su vida laboral y pueden auxiliar en el desarrollo de esa persona para cumplir futuras responsabilidades” (p. 148).

Por su parte Chiavenato (2013) citado por Ávalos & Murillo (2013) comenta que “es un proceso educativo a corto plazo, aplicado de manera sistemática y organizada, mediante la cual las personas aprenden conocimientos y actitudes” (p. 557).

De acuerdo con Mondy (2015) citado por Raccanello &Saucedo (2015) “la capacitación se compone de aquellas actividades diseñadas para brindar a los aprendices los conocimientos y habilidades necesarias para desempeñar sus trabajos actuales” (p. 198)

Es evidente que no todas las personas tienen la capacidad de administrar una microempresa porque para poder desempeñar estas funciones se requiere de experiencia e información contable; un microempresario que carece de los estos elementos puede tener dificultad para tomar decisiones en relación a cuanto invertir, producir o para fijar sus precios de venta (Mel, McKenzie y Woodruff, 2008, citado por Raccanello y Saucedo, 2015). Por lo cual un microcrédito otorgado sin estas premisas puede perjudicar al microempresario debido a un mayor apalancamiento financiero, conllevándolo a que su nivel de endeudamiento se incremente al no contar con la capacidad y solvencia requerida.

Para el desarrollo de la presente investigación se utilizó la metodología de acción-participativa en la cual se conjuga actividades del conocimiento de la realidad mediante mecanismos de participación activa de la comunidad en el planteamiento y ejecución de la intervención a los beneficiarios de microcréditos para el adiestramiento en el manejo de herramientas financieras en sus negocios; a partir de una situación problemática dada, se desarrolla un diagnóstico y descripción del contexto donde se inserta el grupo con el que se trabaja. El proceso de investigación está basado en un sistema de discusión, indagación y análisis crítico para conjuntamente establecer las raíces y causas de los problemas existentes, que permitieron una motivación en la búsqueda de vías de solución; permitiendo optimizar la investigación para cambiar la realidad, orientada hacia la realización de acciones conjuntas que permitan los cambios como un instrumento de acción para la comunidad o grupo de estudio.

Para el levantamiento de la información se inició a partir de una base de datos facilitada por el Municipio de Zamora de un universo de 1.491 establecimientos de la localidad de distintos sectores económicos en donde solo se tomó en cuenta las microempresas, siendo un total de 306 que fue la muestra a las cuales se les aplico una encuesta para diagnosticar las necesidades de capacitación, cuyos requerimientos de capacitación fueron en temas de Contabilidad y Finanzas , para compensar las necesidades de formación de los microempresarios se organizó un Programa de Capacitación Integral que se lo dio a conocer a través de diferentes medios: radio, hojas volantes, voz rodante con el fin de que se informen los microempresarios y puedan participar del mismo.

El Programa de Capacitación Integral se dictó en 2 fases: la primera en los días 30 de Septiembre y 01 de Octubre, la segunda el 07 y 08 de Octubre de 2016, se cuenta con la presencia de 67 microempresarios quienes fueron participes de los temas impartidos en contabilidad y finanzas.

En la planificación de la capacitación se incluyó una fase de seguimiento en la cual 47 microempresarios pertenecientes a actividades económicas diversas participaron voluntariamente, contando con 29 microempresarias y 18 microempresarios.

Tabla N°3: Sector de negocios según el área geográfica

|

Tipo de negocios |

Total |

|||

Comercial |

Servicios |

Producción |

|||

Zona |

Urbano |

27 |

7 |

2 |

36 |

Rural |

9 |

2 |

0 |

11 |

|

Total |

36 |

9 |

2 |

47 |

|

Fuente: Entrevistas Octubre 2016-Marzo 2017

Elaborado: Autoras

La tabla N°3 despliega 47 microempresarios a quienes se les aplico la capacitación y seguimiento en temas de contabilidad y finanzas de los cuales 27 corresponden negocios comerciales (compra y venta de productos de primera necesidad, compra y venta de suministros mineros, ropa, zapatos y venta de arreglos florales) 7 al sector servicios (cyber, gabinete, mecánica, relojería, estudio fotográfico, sastrería, servicios de publicidad) y 2 a actividades de producción (restaurantes), ubicados en la zona urbana; los 11 negocios restantes están localizados en la zona rural del Cantón Zamora: 9 con actividades comerciales (compra y venta de artículos de primera necesidad) y 2 de prestación de servicios (cyber).

Durante el seguimiento se realizaron asesorías personalizadas una vez al mes a los microempresarios para el uso correcto de herramientas financieras aplicadas a su negocio; la técnica utilizada fue un manual, debido a la falta de equipos de cómputo y consideran que facilitaba la elaboración de los instrumentos, esta fase inició en el mes de Octubre de 2016 y culminando en el mes de Marzo de 2017. Durante este tiempo se resolvieron varias inquietudes de los microempresarios que fueron surgiendo al momento de aplicar las herramientas financieras con datos reales de sus negocios.

Para concluir esta fase se aplicó encuestas a cada uno de los microempresarios para determinar el grado de desarrollo de capacidades en el uso de herramientas financieras durante las visitas. Los datos fueron tabulados y luego ingresados a los programas estadísticos Excel y SPSS para relacionar información y generar resultados que son expuestos más adelante.

En esta sección se presenta el análisis de los resultados obtenidos en las entrevistas aplicadas a los microempresarios del cantón Zamora, identificando datos generales en cuanto a sus negocios y específicos en relación a temas contables y el manejo de su situación financiera antes y después de la capacitación proporcionada.

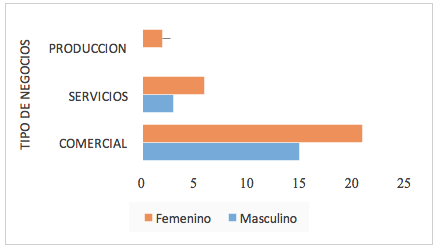

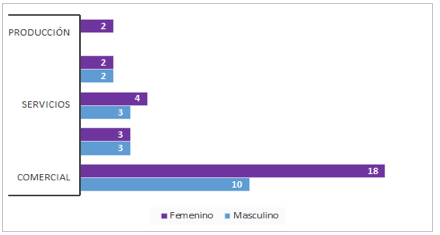

Grafica N°1. Género y tipo de negocio

Fuente: Entrevistas Octubre 2016-Marzo 2017

Elaborado: Autoras

De la muestra total de los microempresarios encuestados, la presencia de las mujeres es muy significativa, siendo 29 mujeres y 18 hombres los que participaron en la capacitación y seguimiento. En este estudio tuvimos la oportunidad de trabajar con microempresas comerciales como: boutiques, tiendas, relojería, bodegas de abarrotes, venta de suministros de computación, frigorífico, floristería, venta de suministros mineros y distribuidoras de cerveza dando un total de 36 establecimientos comerciales; en el sector de servicios se contó con 9 establecimientos como: Cyber, mecánica, peluquería, hostal, estudio fotográfico, servicio de publicidad ; y, en el sector de producción obtuvimos la participación de 2 restaurantes, evidenciándose mayor actividad comercial en relación a la prestación de servicios y producción; siendo la mujer la que se encuentra más involucrada en actividades microempresariales en el Cantón Zamora.

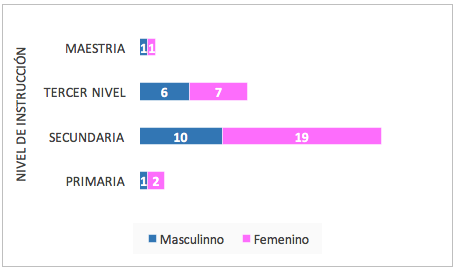

Grafica N°2. Nivel de Instrucción de los microempresarios

Fuente: Entrevistas Octubre 2016-Marzo 2017

Elaborado: Autoras

La gráfica 2 presenta el nivel de instrucción en donde, de los 47 microempresarios participantes, 17 son hombres de los cuales 1 de ellos tiene título de cuarto nivel, 6 tienen un título de tercer nivel, 9 son bachilleres y 1 solo tiene instrucción primaria. En el caso de las mujeres la mayoría (19) son bachilleres, 1 tiene título de cuarto nivel, 7 de tercer nivel y 2 con instrucción primaria. Estos resultados revelan que los microempresarios en su mayoría cuentan con nivel de instrucción media y de tercer nivel, debido a la falta de barreras para emprender un negocio y su necesidad de tener un medio para sustentar a sus familias. Comparado con un estudio de Velandia, Hernández, Potillo y otros (2016) realizado en la ciudad de Barranquilla-Colombia, también se reconoce que los microempresarios reflejan en su mayoría contar con estudios de nivel secundario y han sido incentivados a emprender una microempresa por la escasa oferta laboral, lo que fortalece su espíritu a desempeñarse de forma independiente en el mercado.

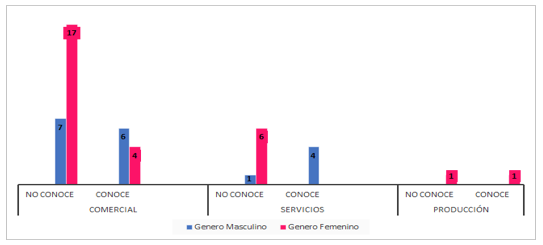

Grafica N°3. Conocimientos contables y financieros antes de la capacitación

Fuente: Entrevistas Octubre 2016-Marzo 2017

Elaborado: Autoras

Al diagnosticar las necesidades de capacitación de los microempresarios se denota que tenían conocimientos teóricos en temas de contabilidad y finanzas, de los cuales 10 fueron del sector comercial (6 hombres, 4 mujeres), 4 del sector servicios (4 hombres) y en el sector de producción fue 1 mujer.

En este caso los 32 microempresarios restantes no tenían conocimiento alguno sobre los temas antes dichos, cabe recalcar que la falta de conocimientos y capacitación en estos temas conllevan a que los microempresarios no utilicen las herramientas financieras correctas, manejando métodos informales que no mejoran las condiciones de su negocio. Concordando con los autores (Reccanello y Saucedo) que en su estudio desarrollado en la ciudad de Puebla en el año 2015, indican un escaso conocimiento por parte de los microempresarios en relación a la aplicación de las herramientas financieras-administrativas, ocasionado principalmente por el desinterés de usar estas herramientas, lo que les ha conllevado durante varios años a reflejar pérdidas continuas en sus negocios.

Considerando estos antecedentes, se ha reconocido la importancia de proporcionarles a los microempresarios del cantón Zamora un Programa de Capacitación Integral para beneficiar en conocimientos a los microempresarios y a su vez mejorar las condiciones de sus negocios.

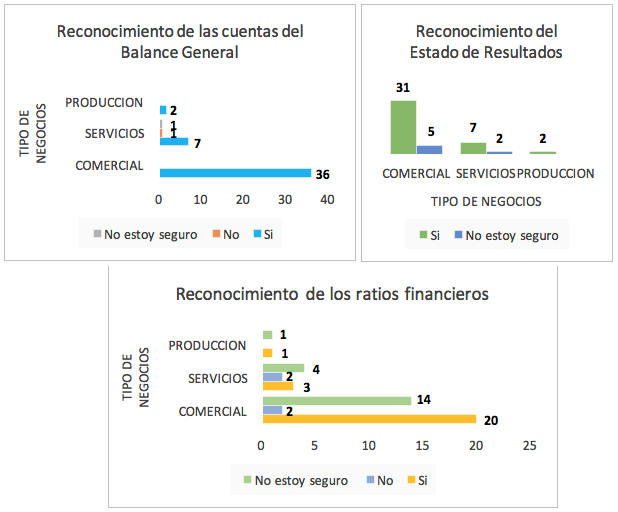

Grafica N°4. Reconocimiento de cuentas durante la capacitación y seguimiento

Fuente: Entrevistas Octubre 2016-Marzo 2017

Elaborado: Autoras

En la grafica N°5 se analiza el desarrollo de capacidades de los microempresarios, en el balance general podemos resaltar que 36 microempresarios reconocieron las cuentas del balance general del sector comercial, en el sector servicios 7 reconocieron las cuentas específicas y en el sector de la produccion, 2 de ellos reconocieron las cuentas específicas de este sector.

Con respecto al estado de resultados podemos describir que 31 microempresarios del sector comercial distinguieron las cuentas del estado de resultados, 7 microempresarios del sector servicios y 2 de producción tambien lo hicieron de igual manera.

En cuanto a los ratios financieros según el tipo de negocio: comercial 20 microempresarios supieron analizar cada uno de los ratios de liquidez,apalacamiento y actividad , 2 no llevaron a cabo el analisis respectivo y 14 no estaban seguros de alcanzar el analisis correcto. En el sector de servicios 3 supieron analizar, 2 no lo lograron, 4 no estaban seguros de poder realizar el analisis. En el caso de produccion un microempresario logro exitosamente el analisis mientras que otro no estaba seguro de poder concretar el mismo.

Podemos rescatar de estos resultados que la dificultad que mantienen los microempresarios en el reconocimiento de las cuentas y posición financiera de sus microemprendimientos, así como en el análisis de ratios se relaciona basicamente a la falta de información financiera que presentan habitualemte, lo que no les permite conocer las debilidades y las fortalezas de sus finanzas.

Gráfica N° 5. Desarrollo de capacidades después de la capacitación y seguimiento

Fuente: Entrevistas Octubre 2016-Marzo 2017

Elaborado: Autoras

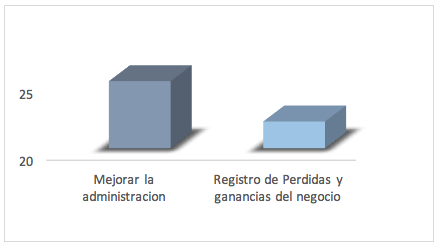

Los microempresarios al momento de utilizar las herramientas financieras: 25 manifestaron que les fue útil para mejorar la gestión y toma de decisiones en sus negocios, los 22 restantes mencionaron que les fue útil para llevar un registro para determinar pérdidas o ganancias en sus negocios; deduciendo que la capacitación y seguimiento realizado fueron fructíferas porque les sirvió para mejorar la administración de sus negocios; facilitando una mejor organización, abastecimiento y control de gastos.

Gráfica N° 6 Construcción de la información contable y financiera

de los negocios de microempresarios durante el proceso de seguimiento

Fuente: Entrevistas octubre 2016-marzo 2017

Elaborado: Autoras

En la gráfica N°6 podemos observar que los 47 microempresarios de los sectores comercial, servicios y producción realizaron mes a mes la construcción de la información contable y financiera de sus negocios durante la fase de seguimiento, con la cual pudieron establecer la forma en que se manejan los procesos internos y externos, además de reconocer sus ingresos y egresos periódicos, así como su manejo de los inventarios.

Por lo tanto, una vez concluida la elaboración de los estados financieros (balance general y estado de resultados) y aplicación de indicadores (actividad, rentabilidad y apalancamiento ), los microempresarios indicaron estar satisfechos con el trabajo ya que les ha permitido establecer sus falencias en cuanto al manejo de sus recursos y poder tomar decisiones acertadas a futuro, esperando un mejor manejo contable, al conocer la realidad financiera de su negocio y también adaptar esta cultura formal en el uso de sus cuentas.

En el cantón Zamora existen 306 microempresas, las cuales tienen varios años en el mercado en el segmento productivo, comercial y de servicios; los cuales por lo general manejan sus finanzas de forma empírica, situación que ha resultado una oportunidad para ofrecer un programa de capacitación en cuanto a temas de contabilidad y finanzas, así como la aplicación de herramientas financieras (balance general, estado de resultados e indicadores), con lo cual logren identificar y manejar las cuentas principales para trasladarlo a la realidad de su microempresa, a dicha capacitación voluntariamente asistieron 47 microempresarios quienes indicaron total apertura para emprender de una forma más acertada en sus negocios; considerando que es uno de los sectores más amplios en este cantón.

Las dificultades que encontraron los microempresarios al momento de aplicar las herramientas financieras estaba la falta de información contable, por lo cual tenían que recurrir a sus archivos, incurriendo a un mayor tiempo; de esta forma reconocieron la importancia que tiene el manejar un registro para conocer las falencias que se presentan en su situación económica y poder generar acciones efectivas.

Los beneficios que indicaron los microempresarios está el mejorar la administración de su negocio, al proporcionarles herramientas para realizar una efectiva gestión de sus recursos, además de facilitarles llevar un registro de pérdidas y ganancias con lo cual puedan tomar decisiones oportunas a futuro; así como la posibilidad de que los microempresarios tengan mayores oportunidades y utilicen de mejor forma sus ingresos, ya que al preparar sus estados financieros, lograron conocer la real situación financiera de sus negocios y tomar decisiones acertadas; con las cuales puedan adquirir microcréditos que faciliten sus inversiones y les proporcionen oportunidades en el mercado donde se desarrollan.

Aguilar Soler, N. (2013). El microcrédito en el desarrollo de habilidades financieras de familias del municipio de Cuautla, Morelos

Ávalos A.L. y MurilloV. M. (2013). La necesidad de capacitación en planes de negocio en las microempresas de la zona de occidente de Costa Rica. INTERSEDE., Revista Electrónica de las Sedes Regionales de la Universidad de Costa Rica, 14(29,60-61)

Bekerman, M. (1990). La coordinación de las políticas económicas y la integración de América Latina. Comercio exterior, 40(8).

Bekerman, M. (2009). Microcréditos y capacitación. Comercio Exterior: Revista de Análisis económico y Social, Banco Nacional de Comercio, 523-533.

Bekerman, M., &Cataife, G. (2004). Las microfinanzas en Argentina: teorías y experiencias.

Blanco M. T. (2015). Importancia de la educación financiera y su influencia en los futuros estudiantes de administración y dirección de empresas, San Lorenzo del Escorial, España

Carasila, A. M. C. (2011). Una aproximación al conocimiento de las microfinanzas. PERSPECTIVAS, (27), 9-22.

Coca Carasila, A. M. (2014). El microcrédito: Perspectiva perceptual de los usuarios. Revista Perspectivas, (33), 7-28.

Cooperativas de las Américas Región de la Alianza Cooperativa Internacional

Cuasquer, H., & Maldonado, R. (2011). Microfinanzas y microcrédito en Latinoamérica. Boletín, 57(4), 179-193.

Durston, J., & Miranda, F. (2002). Experiencias y metodología de la investigación participativa. CEPAL.

Dunford, C., (2006). Evidence of microfinance's contribution to achieving the millennium development goals (pp. 1-23). Davis, CA: Freedom from Hunger, USA.

Duvendack, M., Palmer-Jones, R., Copestake, J. G., Hooper, L., Loke, Y., &Rao, N. (2011). What is the evidence of the impact of microfinance on the well-being of poor people?.

Estrella, H. J., &Cordovez, J. (2003). Microfinanzas en la economía ecuatoriana: una alternativa para el desarrollo. Microfinanzas en la economía ecuatoriana, 11

Formichella, M. M. (2004). El concepto de emprendimiento y su relación con la educación, el empleo y el desarrollo local. Bueno Aires, Argentina.

Goiria, J.G., (2009). Microfinanzas y desarrollo: situación actual, debates y perspectivas. Cuadernos de TrabajoHegoa, (49).

Hermes N., &Lensink, R., (2011). Microfinance: its impact, outreach, and sustainability. World development, 39(6), 875-881.

Hermes N., &Lensink R., (2009).Financial development and the Efficiency of Microfinance Institutions.Recuperado de: http://papers.ssrn.com/sol3/papers.cfm [AccessedFebruary 20, 2015]

Hernández, M. T. B. (2015). La importancia de la educación financiera y su influencia en los futuros estudiantes de Administración y Dirección de Empresas. Anuario jurídico y económico escurialense, 48(2), 381-400.

Jacome H., & Cordovez J.,, (2004). Microfinanzas en la economía ecuatoriana: una alternativa para el desarrollo, 19

Ledgerwood Joanna, (2000). Perspectiva Institucional y Financiera.Sustainable Banking with de Poor, Copyright 1999, 1 (Ed.), Banco Mundial

Ledgerwood J., (1999). Micro-finance, Literature raview, Based on work by EoinWrenn for Trócaire, 2005

Monge, A. L. Á., & Méndez, V. M. M. (2014).La necesidad de capacitación en planes de negocio en las microempresas de la zona de occidente de Costa Rica. InterSedes, 14(29).

Miñaca, P., & Arturo, X. (2013). Impacto del microcrédito en los tres principales sectores de actividad económica: comercio, agricultura y silvicultura, y transporte, almacenamiento y comunicación (2005-2011) (Bachelor's thesis, Pontificia Universidad Católica del Ecuador).

ONU (2009) Trabajo decente y crecimiento económico: ¿Por qué es importante? Recuperado de: http://www.un.org/sustainabledevelopment/es/wp-content/uploads/sites/3/2016/10/8_Spanish_Why_it_Matters.pdf.

Orlando, M. (2000). Microempresas en Venezuela: desempeño, capital físico y capital humano. Revista sobre Relaciones Industriales y Laborales, (36).

Otero, M., & Marulanda, B. (2005). Perfil de las Microfinanzas en Latinoamérica en 10 años: Visión y características. Acción Internacional.

Pacheco, G. V., Fernández, L. H., Medina, R. P., Montoya, L. A., & Borrero, T. C. (2016). Rasgos de la administración de la microempresa en Barranquilla, Colombia. Revista ESPACIOS| Vol. 37 (Nº 09) Año 2016.

Pavón, L. (2010). Financiamiento a las microempresas y las pymes en México (2000-2009). Cepal.

Raccanello K. y Saucedo C., (2015). Microempresas y microcréditos en la ciudad de Puebla. Perspectivas. Análisis de economía, comercio y negocios internacionales. 9(10).

Ríos, J. C. A. (2008). La incidencia de las microfinanzas en Colombia. El Cuaderno Ciencias Estratégicas, 2(3), 69-81.

Rodríguez Martínez, M. D. (2010). El microcrédito. Una mirada hacia el concepto y su desarrollo en Colombia (Doctoral dissertation, Universidad Nacional de Colombia).

Romani Gianni Augusta (2002). Impacto del microcrédito en los microempresarios chilenos un estudio de caso en la II Región de Chile.

Rubiano Miranda, M. L. (2014). Educación financiera en Colombia (Doctoral dissertation).

Sanhueza Martínez, P. (2013). Las Microfinanzas como Instrumento de Apoyo al Sector Microempresarial en Chile: Estado y Desafíos. Journal of technology management & innovation, 8(2), 209-220.

Silva, A. S., y de Smith, Y. D. (2007).Los Jóvenes y las PyMEs. Una unión impostergable en América Latina. Revista Venezolana de Economía Social, 7(13).

Superintendencia de Economía Popular y Solidaria

Superintendencia del Sistema Financiero El Salvador

Trujillo V., y Navajas S., (2014). Inclusión financiera en América Latina y el Caribe: datos y tendencias, Foromic (Ed.) Fomin Fondo Mundial de Inversiones, 1.

Villareal, J. A. (2013). Herramientas Financieras.

Zuñiga, R. (2015). Cooperativas de ahorro y préstamos en Mexico. Condusef, 3.

1. Departamento de ciencias administrativas. Universidad Técnica Particular de Loja. Estudiantes de la escuela de Administración en Banca y Finanzas. kpbustamante@utpl.edu.ec

2. Departamento de ciencias administrativas. Universidad Técnica Particular de Loja. Estudiante de la escuela de Administración en Banca y Finanzas. kscabrera1@utpl.edu.ec