Vol. 39 (Nº 07) Año 2018. Pág. 2

Ana María CAZALLO Antúnez 1; Indira MEÑACA Guerrero 2; Hugo Ramón MARTÍNEZ Caraballo 3; Jorge Isaac LECHUGA Cardozo 4; Jesús Enrique GARCÍA Guiliany 5; Enohemit OLIVERO Vega 6

Recibido: 10/10/2017 • Aprobado: 05/11/2017

RESUMEN: En este artículo de investigación se realiza la evaluación de la situación económico-financiera del Consorcio de Transporte Metropolitano del Área de Sevilla (CTS) en España. Para tal fin se analizó la gestión financiera del referido organismo mediante el análisis de las variables de liquidez, solvencia y endeudamiento. La investigación de tipo descriptivo con un enfoque cuantitativo. Asimismo, se demuestra la difícil situación económico-financiera del CTS y su repercusión sobre el transporte público de viajeros del Área Metropolitana de Sevilla. |

ABSTRACT: In this research article the evaluation of the economic and financial situation of the Metropolitan Transport Consortium of the Seville Area (CTS) in Spain is carried out. For this purpose, the financial management of the above-mentioned agency was analyzed by analyzing the variables of liquidity, solvency and indebtedness. Research of descriptive type with a quantitative approach. It also demonstrates the difficult economic and financial situation of the CTS and its impact on public passenger transport in the Metropolitan Area of Seville. |

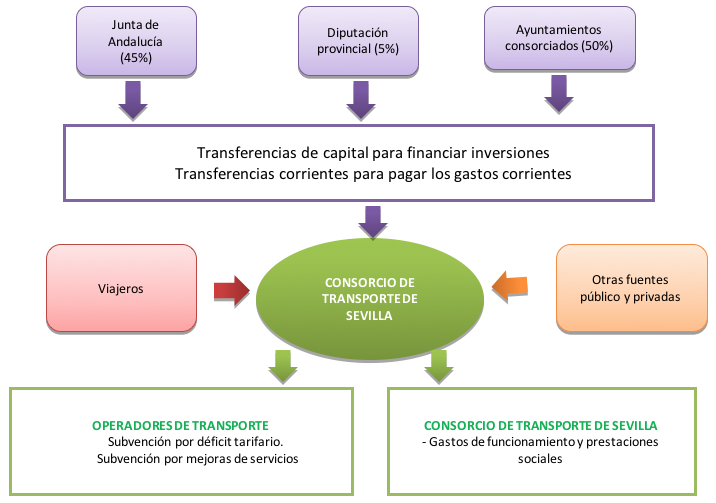

En la investigación se realizó una evaluación de la situación económico-financiera del Consorcio de Transporte Metropolitano del Área de Sevilla (CTS) en España. Dicha organización es una entidad de derecho público de carácter asociativo con personalidad jurídica independiente lo que le permite disponer de patrimonio propio y ser administrado de forma autónoma. El CTS está compuesto por tres tipos de administraciones: la Junta de Andalucía que aporta el 45 %, la Diputación Provincial de Sevilla que aporta un 5 % y el 50 % restante repartido de manera ponderada respecto a la población entre los cuarenta y cinco ayuntamientos que conforman el Área Metropolitana de Sevilla (Consorcio de Transporte Metropolitano del Área de Sevilla, 2015). Debido al gran número de administraciones públicas participantes se hace necesaria la existencia de un ente que articule la cooperación entre ellas y de ahí surge la importancia de los Consorcios de Transporte.

Sin embargo, aunque existe autonomía por parte del CTS en materia de gestión, los recursos económicos y financieros de los que dispone provienen en gran medida de las aportaciones de las entidades públicas, Junta de Andalucía y ayuntamientos consorciados, lo que le convierte en un aspecto clave para la sostenibilidad económico-financiera del CTS y por ende, de las empresas operadoras de transporte. Pese a esta dependencia económico-financiera, la deuda de las administraciones públicas a favor del CTS a 31 de diciembre de 2009 en concepto de transferencias corrientes ascendía a 6.895.448 euros (Cámara de Cuentas de Andalucía, 2011). Esta deuda a favor del CTS dificulta la gestión de las infraestructuras y los servicios ya que éste no puede hacer frente a los compromisos adquiridos con los operadores de transporte público.

Por otra parte, la deuda a favor del CTS por parte de los ayuntamientos no es un caso aislado, concretamente a 31 de diciembre de 2011, la deuda de entidades locales españolas ascendía a 28.460,6 millones de euros (Ministerio de Hacienda y Administraciones Públicas, 2011). Además, cabe resaltar el hecho de que el Gobierno de España aprobase el Real Decreto Ley (RDL) 4/2012 como instrumento financiero para establecer un mecanismo de financiación para el pago a los proveedores de las entidades locales (Gobierno de España, 2012). Con este RDL se buscaba solucionar el problema derivado de los retrasos o impagos de las administraciones públicas españolas a sus proveedores para así reactivar la economía y solventar los problemas de liquidez de las empresas que suministran bienes o servicios a los organismos públicos. Al respecto, Bascón, Cazallo, Lechuga y Meñaca (2016) señalan que los indicadores españoles denotan la crisis económica que atraviesa el país, destacando la imposibilidad de realizar políticas fiscales expansivas debido a la situación de las finanzas públicas

La importancia de esta medida viene precedida del fracaso de otras como: el Real Decreto Ley 5/2009 donde se aprueban medidas extraordinarias y urgentes para facilitar a las Entidades Locales el saneamiento de deudas pendientes de pago con empresas y autónomos (Gobierno de España, 2009), y el Real Decreto Ley 8/2011 en el que se establecen medidas orientadas a controlar la evolución del gasto público y el impulso de la actividad económica española a través de créditos y líneas de avales del Instituto de Crédito Oficial (ICO) para el saneamiento de deudas de las entidades locales y, posteriormente, una línea de crédito para la cancelación de deudas de las entidades locales con empresas y autónomos(Gobierno de España, 2011).

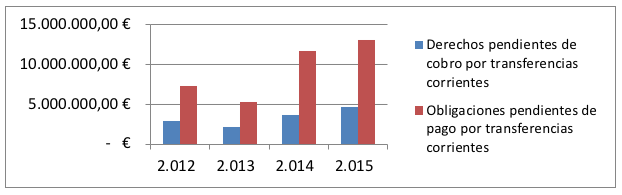

No obstante, lo cierto es que pese a haberse acogido a los planes de pago a proveedores el CTS,la deuda de las diferentes administraciones públicas a favor del consorcio sigue siendo importante durante el periodo 2012-2015 aunque es inferior a las obligaciones pendientes de pago por transferencias corrientes del CTS a favor de los operadores de transportes. Este hecho se representa en la gráfica 1 y perjudica la estabilidad y el éxito de la gestión económico-financiera del CTS. Además, afecta de forma considerable a la liquidez de las empresas operadoras de transporte al no cobrar en tiempo y forma los servicios prestados a pesar de que se trata de transferencias corrientes cuya aplicación ha de ser la de hacer frente a los pagos corrientes.

Gráfica 1

Obligaciones de pago vs derechos de cobro del CTS por transferencias corrientes para el periodo 2012-2015.

Fuente: elaboración propia, (2017).

Adicionalmente y desde un punto de vista operativo, el Consorcio de Transporte Metropolitano del Área de Sevilla hay que tener en cuenta que antes de realizar el análisis de los resultados derivados del análisis de la gestión financiera del CTS conviene resaltar la razón por la que éste fue creado en 2001. Dicho consorcio se crea como ente con autonomía propia e independiente respecto a las administraciones públicas que forman parte del CTS de manera que éste pueda gestionar el transporte público de viajeros de ámbito colectivo y regular en el área metropolitana de Sevilla. Para ello, la Junta de Andalucía, la Diputación Provincial de Sevilla y los diferentes Ayuntamientos Consorciados realizan las aportaciones económicas que unido a los ingresos derivados de las ventas de billetes conforman la estructura de ingresos derivados de la gestión ordinaria del CTS. De esta manera, el CTS hace frente a los compromisos económico-financieros adquiridos en los contratos-programa firmados con los diferentes operadores de transporte (ver gráfico 2).

Gráfico 2

Ciclo financiero del Consorcio de Transporte de Sevilla

Fuente: elaboración propia (2017).

En este sentido, se observa el rol o papel del CTS como intermediario entre las diferentes administraciones públicas y las empresas operadoras de transporte en materia económica. Es decir, la justificación del consorcio como ente público se basa en la necesidad de centrar en un solo agente la gestión y coordinación del sistema de transporte metropolitano y sirva de enlace entre las diferentes administraciones y las empresas. Por todo lo anterior, en esta investigación se evalúa la gestión financiera del Consorcio de Transporte Metropolitano del Área de Sevilla durante el periodo 2012-2015.

En este apartado realiza una reseña teórica de la presente investigación abarcando temas relativos a la estructura metropolitana de las provincias españolas y su auge y a la situación económico-financiera de los consorcios de transportes en sí. Para lo cual se identifican las razones financieras que orientaron las variables de de liquidez, solvencia y endeudamiento del consorcio.

El transporte de viajeros en España se divide, atendiendo al ámbito competencial en urbano, de ámbito municipal, e interurbano de ámbito supramunicipal. En este sentido, las áreas metropolitanas precisan de un esfuerzo adicional en materia de coordinación entre las diferentes administraciones y una adecuada gestión de los recursos económicos, las necesidades sociales y las infraestructuras necesarias (Martín, Ruíz, & Sánchez, 2012). A través de los consorcios de transportes metropolitanos se busca crear un sistema de transporte sostenible eficaz y equitativo que facilite el acceso a los recursos y la movilidad de las personas garantizando los desplazamientos y la intermodalidad (Díaz, Cantergiani, Salado, Rojas, & Gutiérrez, 2007).

Desde la segunda mitad de los noventa se produce un incremento de la corona metropolitana en Sevilla debido al aumento del empleo y el incremento de centros comerciales y de ocio unido a un reequipamiento de los servicios públicos. Pese al incremento poblacional, Sevilla capital aglutina a más de la mitad de la población y la mayoría del resto de la población que trabaja en la capital vive en el área metropolitana (Carapeto, s.f.). Al tener más de un millón de habitantes el área metropolitana de Sevilla es considerada como un área grande en la que el uso del transporte público es muy eficiente ya que existen diferentes modos de transportes (Monzón, Cascajo, Pieren, Romero, & Delso, 2017).

El CTS se creó en 2001 abarcando al área metropolitana de Sevilla (AMS) con objeto de gestionar y coordinar la red de transporte público de viajeros siguiendo el patrón de las áreas metropolitanas de Madrid y Barcelona. A través del consorcio, se busca dar respuesta a las necesidades movilidad de la población del AMS debido al incremento de la población y las deficiencias en materia de transporte público en Andalucía(Cazallo, 2014).Al ser una entidad de derecho público de carácter asociativo y estar dotada de personalidad jurídica independiente, es administrado de forma autónoma y cumplir con los objetivos marcados según el artículo 3 de los Estatutos del Consorcio de Transporte Metropolitano del Área de Sevilla:

El Consorcio se constituye con el objeto de articular la cooperación económica, técnica y administrativa entre las Administraciones consorciadas a fin de ejercer de forma conjunta y coordinada las competencias que les corresponden en materia de creación y gestión de infraestructuras y servicios de transporte, en el ámbito territorial de los Municipios consorciados (Junta de Andalucía, 2006, pág. 44).

Tras el Acuerdo del Consejo de Administración del CTS firmado el 18 de junio de 2010 se aprueba la incorporación como entidades de pleno derecho a siete municipios abarcando un total de cuarenta y cinco incluido el ayuntamiento de la capital hispalense. Los municipios que componen el área metropolitana de Sevilla son: Albaida del Aljarafe, Alcalá de Guadaira, Alcalá del Río, Almensilla, Aznalcóllar, Aznalcázar, Benacazón, Bollullos de la Mitación, Bormujos, Brenes, Camas, Carmona, Carrión de los Céspedes, Castilleja del Campo, Castilleja de Guzmán, Castilleja de la Cuesta, Coria del Río, Dos Hermanas, El Viso del Alcor, Espartinas, Gelves, Gerena, Gines, Guillena, Huévar del Aljarafe, Isla Mayor, La Algaba, La Puebla del Río, La Rinconada, Los Palacios y Villafranca, Mairena del Alcor, Mairena del Aljarafe, Olivares, Palomares del Río, Pilas, Salteras, San Juan de Aznalfarache, Sanlúcar la Mayor, Santiponce, Sevilla, Tomares, Umbrete, Valencina de la Concepción, Villamanrique de la Condesa y Villanueva del Ariscal(Consorcio de Transporte Metropolitano del Área de Sevilla, s.f.).

Junto a lo anterior, el CTS presta servicio público de transporte colectivo de viajeros a una población de 1.521.707 habitantes en 2015 repartidos entre los 45 municipios sevillanos pertenecientes al área metropolitana mediante diferentes formas jurídico-administrativas como los contratos de gestión indirecta de servicios públicos, los convenios y otras formas de colaboración agrupando a un total de once operadores de transporte de naturaleza pública y privada. De esta manera, el CTS posee un rol o papel como intermediario entre las 47 administraciones que forman parte del consorcio y los 11 operadores que prestan el servicio y un rol de gestor, técnico, económico y financiero del sistema de transporte de viajeros (Consorcio de Transporte Metropolitano del Área de Sevilla, 2015) .

En el estudio se evalúa la gestión financiera del CTS para el periodo 2012-2015. Lo que implica, la realización de un análisis de los estados financieros y de los presupuestos. En este sentido, Machado, Londoño, Cardona y Velázquez (2017) comentan sobre la relación bidireccional entre el sistema financiero y la economía, ilustrada bajo los ciclos económicos, donde, en periodos de auge o recesión se generan efectos sobre el sistema financiero que impactan las variables de riesgo, rentabilidad, liquidez, operación y precios.

Para la revisión del análisis financiero, la información contable, según Giner (1990), facilita la toma de decisiones en materia de inversión o desinversión, solicitud o concesión de préstamos, políticas de las empresa, entre otros. Con esta premisa, se consideran los indicadores financieras de liquidez, solvencia y endeudamiento. Para Gitman y Zutter (2012), el análisis de los indicadores financieros de una organización es primordial para los accionistas, acreedores y la propia administración de la compañía. Los acreedores se interesan principalmente en la liquidez a corto plazo de la empresa, así como en su capacidad para realizar el pago de los intereses y el principal y, además las razones sirven para supervisar el desempeño de la empresa de un periodo a otro.

El análisis financiero es concebido como el estudio de la información de los estados financieros: balance de situación, cuenta de resultados, estado de flujo de caja y ejecución del presupuesto, ya sea de manera directa o indirecta, a través de los indicadores que permiten conocer el grado de solidez financiera de la empresa (Hernández & Hernández, 2006). Del mismo modo, Córdoba (2014) define el análisis financiero como el estudio de los estados financieros de una organización para así poder evaluar su condición financiera, desempeño financiero y las tendencias generales y específicas. De esta manera, se pueden diseñar estrategias que permitan optimizar lo que ya existe y corregir las faltas. Para dicho análisis es pertinente utilizar diferentes técnicas como el análisis comparativo, el análisis de ratios u otros análisis especializados.

En este orden de ideas, el análisis financiero es clave para la evaluación del desempeño económico y financiero de las organizaciones facilitando la toma de decisiones gerenciales. Es importante destacar, que este tipo de análisis permite identificar los aspectos económicos y financieros respecto a la liquidez, solvencia, endeudamiento, eficiencia, rendimiento y rentabilidad contribuyendo a mejorar la toma de decisiones en materia financiera y económica en las organizaciones (Nava & Marbelis, 2009). Es más, varios autores defienden que conocer el estado financiero de las organizaciones a través del análisis de los ratios permite conocer a la empresa u organización de manera integral en el momento presente y además le permite realizar predicciones a futuro (Correa, 2005 et Correa, Castaño y Mesa, 2010).Junto a lo anterior, el análisis financiero genera condiciones favorables que favorecen el diseño de estrategias financieras y por ende contribuyen al mejoramiento de empresa (Correa, Castaño, & Ramírez, 2010). Por lo tanto, se convierte en un insumo valioso, no solo para evaluar las operaciones, sino para implementar objetivos y estrategias a nivel empresarial y financiero.

En este sentido para el cálculo y el estudio de los indicadores financieros se utiliza la información contable y básicamente la cuenta de resultados y el balance general. Además, es conveniente realizar una comparación del desempeño durante el periodo de estudio a través del análisis de series temporales usando las razones financieras lo cual permite evaluar su evolución y detectar los cambios relevantes (Gitman & Zutter, 2012). Horgrent (2013, p.100) define las razones financieras como “los indicadores utilizados en el mundo de las finanzas para medir o cuantificar la realidad económica y financiera de una empresa o unidad evaluada, y su capacidad para asumir las diferentes obligaciones a que se haga cargo para poder desarrollar su objeto social”.

En este apartado se definen las variables de la gestión financiera que se van analizar en este trabajo de investigación. En primer lugar se liquidez es definida como la capacidad financiera de una organización para generar flujos de fondos que le permitan responder a los compromisos operativos y financiero adquiridos en el corto plazo. En este sentido, si no se dispone de un nivel de liquidez óptimo puede ocurrir que no se pueda hacer frente a los compromisos en el caso de que exista escasez de liquidez o que se produzca deficiencia o exceso de liquidez (Baena, 2014).

Del mismo modo, se tiene la solvencia la cual está basada en el largo plazo y en la capacidad que tienen las organizaciones para hacer frente a sus compromisos teniendo en cuenta la existencia de deudas a corto y largo plazo. Para Urdaneta, Prieto y Hernández (2017) la solvencia se determina por la capacidad que tiene una persona jurídica y o natural para asumir sus obligaciones financieras a largo plazo. De esta manera, con el análisis de la solvencia la organización conoce de antemano su capacidad para responder a sus obligaciones y le permite disponer de un cierto grado de autonomía financiera. Por último, este ratio es muy importante para las empresas acreedoras ya que les permite conocer el grado de endeudamiento de la empresa a la que vendieron o prestaron el producto y por ende su probabilidad de reembolso.

Otra variable de estudio, el endeudamiento es definida como el total de obligaciones contraídas con terceros, por parte de una organización y ésta depende de factores tales como, tipos de interés, rentabilidad económica, sector de actividad, entre otros. En este sentido, se hace necesario analizar el endeudamiento de la organización ya que proporciona información importante sobre cómo se ha financiado. Asimismo es conveniente para la toma de decisiones saber el grado de financiación propia y ajena permite conocer la capacidad empresarial para financiar sus proyectos en caso de la autofinanciación (Escribano & Jiménez, 2011).

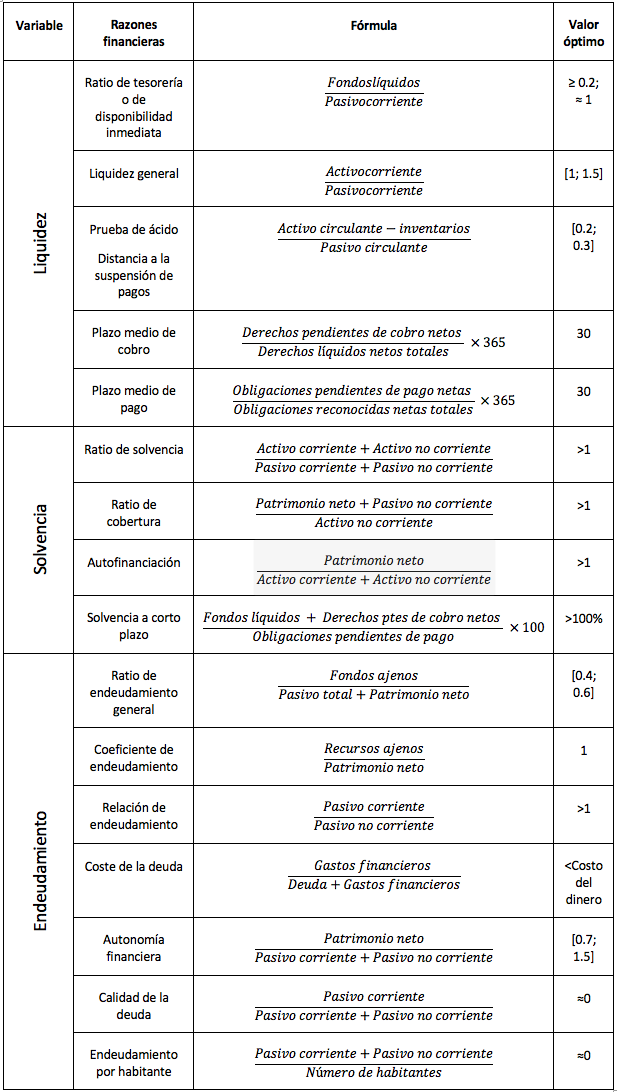

La base de datos utilizada del estudio realizado fue extraída del Consorcio Metropolitano del Transporte del Área de Sevilla para el periodo 2012-2015 tomando como referencias los aportes teóricos de los autores que recolectar los datos necesarios para la elaboración de la tabla 1 donde se exponen 14 razones financieras elegidas a raíz de diferentes investigaciones. Mediante estas razones se busca conocer e la situación económico-financiera en la que se encuentra el CTS (Capece et al., 2010; Capece et al, 2013; Correa et al., 2010; Correa et al., 2011; De la Hoz et al., 2014; Escriban & Jiménez, 2011; Gómez-Bezares, Madariaga & Santibáñez 2004; Gutiérrez y Abad, 2014; Morala & Fernández 2006; Morelos et al., 2013b; Rivera, 2011; Rivera y Padilla, 2014; Villegas y Dávalos, 2005).

Tabla 1

Variables y razones financieras objeto de estudio

Fuente: elaboración propia a partir de los autores, (2017).

Para la evaluación de la gestión financiera se aplicó un análisis de los estados financieros basado en la técnica de ratios a través de los cuales se relacionan diferentes elementos incluidos en los estados financieros (Rubio, 2007). Utilizando para ello, el análisis en series de tiempo, pues la investigación abarcó el periodo 2012-2015.

La presente investigación es descriptiva porque pretende medir y recoger información de forma independiente o conjunta sobre los conceptos o las variables objeto de estudio; estos estudios son útiles para mostrar las dimensiones o factores de un contexto determinado (Hernández, Fernández y Baptista, 2014). De esta forma, la información obtenida permitió contrastar y diagnosticar la situación financiera del consorcio de transporte en los periodos de estudio, para ello se describieron los diferentes indicadores financieros del consorcio y sus partidas presupuestales. Partiendo de los conceptos y explicaciones alusivas a las circunstancias financieras que se buscan cuantificar contextualizando la situación económica del consorcio (Hurtado, 2010). El enfoque de la investigación es cuantitativo debido a que el análisis de los datos se hizo con base en la medición numérica y el análisis estadístico, con el propósito de establecer pautas de comportamiento y probar teorías (Hernández, Fernández y Baptista, 2014) describiendo las variables, explicando sus movimientos y tendencias. Para ello, se evalúan las variables en un contexto determinado, explicando las valoraciones derivadas empleando análisis financieros y estadísticos. Estos análisis son importante y valioso porque los datos que suministran ayudan a hacer correctas deducciones y constituyen un pilar para generar preguntas referentes a los diversos aspectos del objeto de estudio, así como la orientación hacia la estipulación de las causas o de la relación de dependencia de los hechos y tendencias aportando evidencias en relación a los resultados encontrados en el consorcio de transporte (Amat, 2008).

Con la información financiera se calcularon en hojas electrónicas de Excel el valor de 16 ratios financieros más significativos que miden el comportamiento y tendencias de los costos, gastos y niveles de endeudamiento del Consorcio en el periodo de 2011- 2015.Posteriormente se procedió a evaluar la gestión financiera contrastando los distintos periodos, fluctuaciones y significancia de los indicadores presentados diferentes gráficos. Cabe destacar que los métodos de análisis financieros utilizados son medios de información que contribuyen al estudio de contextos calculando e interpretando los resultados para resaltar su importancia.

Se tomaron como fuente de información los estados financieros del Consocio Metropolitano de transporte del área de Sevilla durante el periodo 2011-2015, información registra en la Cuenta General Comunidad autónoma de Andalucía, 2015. Donde se seleccionaron los rubros financieros con el fin de calcular los indicadores de liquidez, solvencia y endeudamiento del CTS.

La muestra de estudio la conforma el consorcio metropolitano de transportes y sus actividades financieras conexas en el área de Sevilla entre el año 2011- 2015.

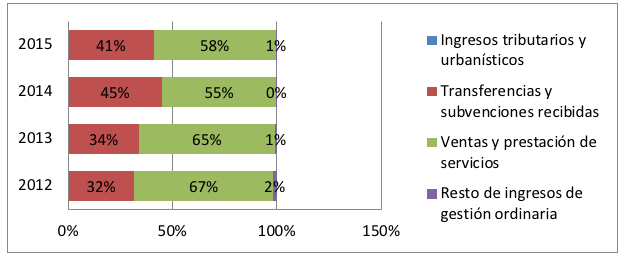

Respecto a la estructura de ingresos y gastos conviene resaltar por el lado de los ingresos, la inexistencia de ingresos derivados de ingresos tributarios y urbanísticos debido a su condición de entidad de derecho público de carácter asociativo. Asimismo, se observa que la mayor parte de los ingresos proceden de las ventas y prestación de servicios aunque la partida de transferencias y subvenciones también es muy importante y además, ésta presenta una tendencia creciente en detrimento de la partida de ventas denotándose una mayor dependencia económica del propio consorcio respecto a las administraciones públicas miembros del CTS (ver gráfico 3). Por último, se observa que la suma de ambas partidas para el periodo 2012-2015 representa casi el cien por ciento no superando la partida de otros ingresos de gestión ordinaria la barrera del 2% durante el periodo.

Gráfico 3

Partidas de ingresos de gestión ordinaria en el CTS para el periodo 2012-2015

Fuente: elaboración propia a partir de los datos del Consorcio de Transportes de Sevilla, (2017)

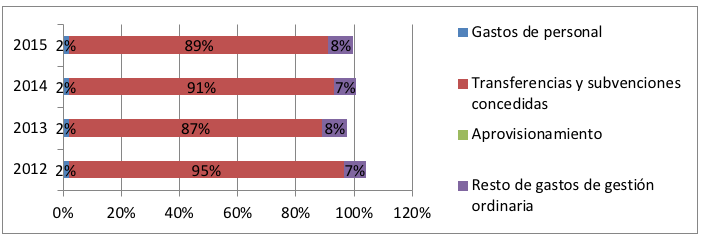

Del mismo modo, tras el análisis de la estructura de gastos de gestión ordinaria se comprueba el peso predominante de la partida de transferencias y subvenciones concedidas a los operadores de transporte en concepto de subvención por déficit tarifario y mejoras de servicios conforme a lo establecido en el contrato-programa firmado entre el CTS y cada operador (ver gráfico 4).

Gráfico 4

Partidas de gastos de gestión ordinaria en el CTS (2012-2015)

Fuente: elaboración propia a partir de los datos del Consorcio de Transportes de Sevilla, (2017)

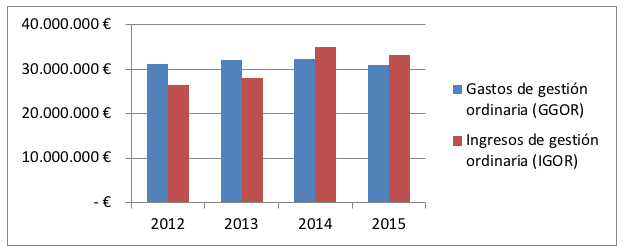

En la gráfica 5 se comparan los gastos de gestión ordinaria (GGOR) con los ingresos de gestión ordinaria (IGOR) anualizados para el periodo 2012-2015 observándose un cambio en la tendencia en el bienio 2014-2015 respecto al bienio anterior. De igual manera, al calcular el índice de cobertura de gastos corrientes en los dos primeros años el grado es superior a 1, 1.19 para 2012 y 1.14 para 2013, lo que implica que el 19 % para 2012 y el 14 % para 2013 los GGOR no fueron cubiertos con los IGOR lo cual derivó en un incremento de obligaciones reconocidas netas en 2014 del 9.1 % respecto a 2013.

Gráfica 5

Los gastos de gestión ordinaria vs los ingresos de gestión ordinaria (2012-2015)

Fuente: elaboración propia a partir de los datos del Consorcio de Transportes de Sevilla, (2017)

Tomando el contexto anteriormente señalado se hace necesaria la presente investigación estudiará la evaluación de la gestión financiera del Consorcio de Transporte Metropolitano del Área de Sevilla para el periodo 2012-2015.

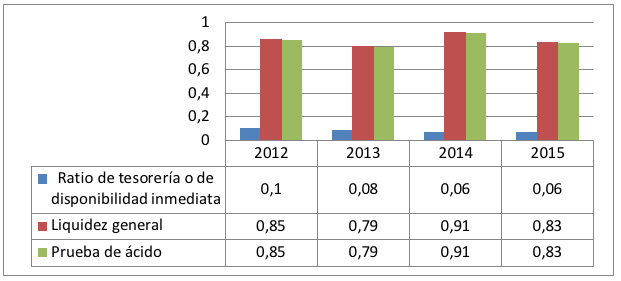

En primer lugar se analiza la liquidez del Consorcio de Transportes de Sevilla a través de los ratios financieros durante el periodo 2012-2015.

Gráfico 6

Razones de liquidez (I).

Fuente: elaboración propia a partir de los datos del Consorcio de Transportes de Sevilla, (2017)

El resultado de dicho análisis, reportado los datos que se presentan en la gráfico 6 y que demuestran un grado falta de liquidez del CTS que, si no se tratase de una entidad de derecho público, estaría en suspensión de pagos. Concretamente, el ratio de tesorería o disponibilidad inmediata reporta una cifra inferior a la mitad del mínimo aceptado lo que pone de manifiesto que con los recursos líquidos o de tesorería no puede hacer frente a los compromisos marcados a corto plazo. En este sentido el ratio de liquidez general que ha de situarse entre 1 y 1.5, a lo largo del periodo se sitúa entre 0.79 y 0.91 lo que implica que las obligaciones corrientes o a corto plazo no son cubiertas con los recursos corrientes o el activo corriente. En tercer lugar, el test o prueba ácida determina la cantidad de activos a corto plazo disponibles en la organización para hacer pagar las obligaciones corrientes, es decir, determina la distancia de la organización hacia la suspensión de pagos. En este sentido, la organización no dispone de existencias reportando el mismo resultado que en el ratio de liquidez general, no obstante cabe hacer hincapié en el peso predominante de la partida de deudores superior al 88 % durante el periodo de estudio. En este sentido estás partidas hacen referencia, en su mayoría, a deudores presupuestarios y no presupuestarios cuya naturaleza es pública que suelen dilatar el pago al CTS.

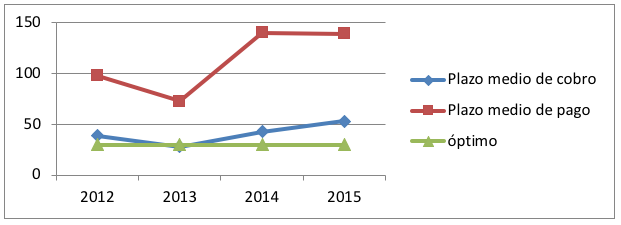

Gráfico 7

Razón de liquidez (II).

Fuente: elaboración propia a partir de los datos del Consorcio de Transportes de Sevilla, (2017)

Debido a esto y según se observa en el gráfico 7, el CTS está obligado a incrementar el plazo medio de pago hasta los 140 días incumpliendo lo establecido en el artículo 4 de la Ley 3/2004 donde se establece que el plazo máximo será de 30 días(Gobierno de España, 2004). Igualmente, el plazo de cobro de se sitúa levemente por encima del plazo máximo permitido por ley. En definitiva y tras el análisis de los datos se puede afirmar que el CTS no dispone de liquidez suficiente a corto plazo lo que le impide hacer frente a los compromisos adquiridos debido, en parte, que las administraciones públicas pagan más tarde de lo establecido en la ley retrasando el plazo de pago del consorcio a los operadores del servicio llegando incluso a pagar a 140 días.

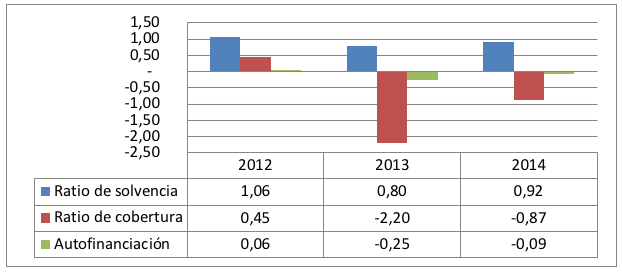

Gráfico 8

Razones de solvencia (I).

Fuente: elaboración propia a partir de los datos del Consorcio de Transportes de Sevilla, (2017)

La falta de liquidez repercute directamente en la falta de solvencia de la organización, de hecho, según se observa en la gráfica 8, al realizar el ratio de solvencia se observa como éste está por debajo de 1 para el periodo 2013-2015 siendo superior a 1 en el año 2012 como consecuencia de la aplicación del RDL 4/2012 mediante el cual el Estado asume la deuda comercial que las entidades públicas poseen con proveedores y la transforma en deuda financiera permitiendo a las entidades locales disponer de efectivo para abonar las facturas pendientes de pago a sus proveedores. Cabe resaltar que se trata de un mecanismo de puesta a cero de la economía española para corregir una situación concreta y puntual que no volverá a ocurrir. Es en 2013 cuando este ratio presenta su peor dato debido a que las entidades públicas consorciadas se encuentran inmersas en un proceso de ajuste presupuestario y de reducción del gasto público y la deuda pública para así dar cumplimiento a las directrices marcadas por la Eurozona. Este ratio permite adelantarse a problemas futuros o situaciones difíciles de manera que se puedan implantar de antemano las políticas y estrategias necesarias para corregir los problemas financieros futuros. Por otro lado, el ratio de cobertura presenta cifras por debajo de lo estipulado como óptimo llegando incluso a valores negativos como consecuencia de que los fondos propios del CTS son negativos desde 2013 hasta 2015 debido a que durante el CTS tienen pérdidas en durante varios ejercicios. Este hecho merma considerablemente la solvencia de la empresa afectando también al ratio de autofinanciación. Asimismo, se puede afirmar que el consorcio no sólo no posee los recursos propios suficientes para financiar el activo fijo sino que además éstos son negativos. En definitiva, una vez analizados los ratios presentados en la tabla 2 el CTS se encuentra en una situación de quiebra financiera.

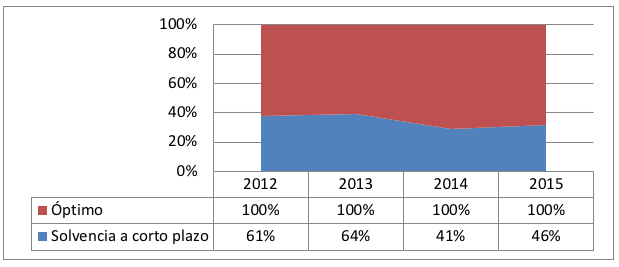

Gráfico 9

Razón de solvencia (II). Ratio de solvencia a corto plazo.

Fuente: elaboración propia a partir de los datos del Consorcio de Transportes de Sevilla, (2017)

Por último y según se observa en el gráfico 9, las obligaciones pendientes de pago son muy superiores a la suma de los fondos líquidos y los derechos pendientes de cobro concretamente durante el periodo 2012-2015 se cubre entre el 41% y el 64% de las obligaciones pendientes de pago a pesar de que este índice debe ser superior al 100%.

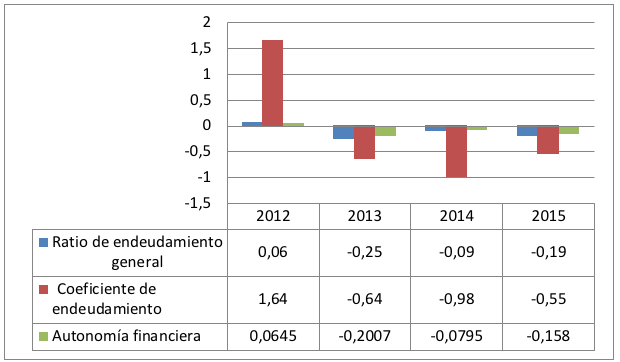

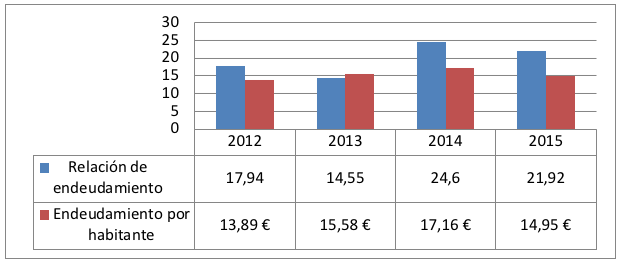

En lo que respecta al endeudamiento del CTS y pese a que se trata de una entidad cuya función es la intermediación entre diferentes administraciones públicas y empresas mediante la gestión de técnica, económica y financiera del servicio público de transporte de viajeros en el Área Metropolitana de Sevilla, se observa que el consorcio posee un grado de endeudamiento muy grande que pone en grave riesgo a situación financiera de la empresa.En relación al endeudamiento los indicadores no son positivos ya que pese que al tratarse de un ente público intermediario no tendría sentido tener deudas y los datos demuestran la existencia de ratios negativos debido a que los fondos propios están por debajo de cero.

Gráfico 10

Razón de endeudamiento (I).

Fuente: elaboración propia a partir de los datos del Consorcio de Transportes de Sevilla, (2017)

Concretamente y como se observa en el gráfico 10, el ratio de endeudamiento presenta cifras por debajo del 0.4 por lo que la empresa tiene dificultades para rentabilizar los fondos de los accionistas por este motivo es aconsejable que realizar una ampliación de capital o enajenar activos para así poder solucionar los problemas existentes. Respecto a la coeficiente de endeudamiento, en 2012 el pasivo no estaba cubierto por los fondos propios y que a partir de 2013 al presentar el CTS fondos propios negativos la situación empeora aún más. Por último se considera que existe autonomía financiera cuando el indicador está entre 0.7 y 1.5, en el caso objeto de estudio es inferior a 0.065 por lo que no se puede afirmar que no existe autonomía financiera.

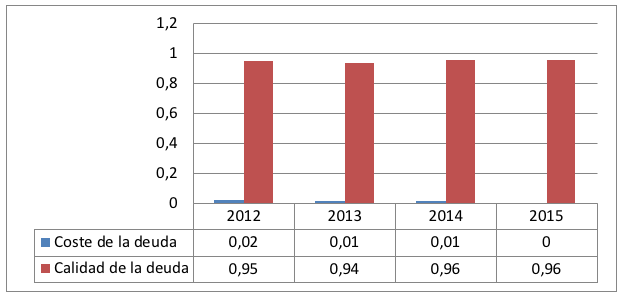

Gráfico 11

Razón de endeudamiento (II).

Fuente: elaboración propia a partir de los datos del Consorcio de Transportes de Sevilla, (2017)

Teniendo en cuenta que se trata de una empresa cuya deuda es básicamente deuda comercial a favor de los operadores, el costo de la deuda no es significante. No obstante, es importante hacer hincapié que los gastos financieros asumidos por el consorcio son los gastos derivados del préstamo que obtuvo a raíz del RDL 4/2012 relativo al plan de pago a proveedores por lo que el tipo de interés es bajo. Por otro lado y en relación a la calidad de la deuda la situación es pésima debido a que en su mayoría la deuda está vinculada al abono de las transferencias corrientes que no han sido abonadas a las empresas operadoras de transporte (ver gráfico 11).

Gráfico 12

Razón de endeudamiento (III).

Fuente: elaboración propia a partir de los datos del Consorcio de Transportes

de Sevilla, (2017) y del Instituto Nacional de Estadística (2015)

Conforme a lo presentado en el gráfico 12, con el indicador de la relación de endeudamiento se busca medir el grado de endeudamiento derivado del pasivo corriente respecto al pasivo no corriente. En este sentido, el pasivo corriente es muy superior al pasivo no corriente lo que precisa de medidas a corto plazo que reestructuren la deuda ya que la deuda que vence a corto plazo es, en promedio, 19.8 veces superior a la deuda que vence a largo plazo. Esto unido a unos fondos propios negativos derivados de la consecución de varios ejercicios con resultados de pérdidas hace casi imposible poder pagar las deudas a corto plazo. Por último y al tratarse de una entidad de naturaleza pública que presta un servicio público es conveniente cuantificar el nivel de deuda que el CTS que soporta cada ciudadano. El resultado de este cálculo es para el periodo 2012-2015 oscilando entre los 13.89 euros y los 17.16 euros por habitante.

Por su condición de intermediario y gestor el CTS debe centrarse en la gestión económico-financiera ya que tras el análisis realizado presenta serios problemas en lo relativo a la liquidez y la solvencia. Esta falta de liquidez repercute directamente y es trasladada a los operadores de transporte debido a que el ente público no les paga puesto que no cobra de las administraciones consorciadas. En este sentido, el ente público debe realizar acciones orientadas a mejorar su liquidez haciendo efectivo los derechos que dispone ya sea mediante la exigencia del pago a las administraciones consorciadas basándose en el cumplimiento de la ley de morosidad y establecer los mecanismos legales necesarios que le permitan disponer de los recursos financieros necesarios de forma que no sea mermada su liquidez puesto que se ve perjudicada su situación económico-financiera.

En segundo lugar se ha analizado la solvencia mostrando que la falta de liquidez anteriormente citada ya se ha traducido en falta de solvencia al no cumplir con los compromisos pactados generando cada año obligaciones pendiente de pago que no se justifican con los derechos pendientes de cobro ya que el importe de las primeras es superior. Debido a esto, el plazo de pago a los proveedores se ha incrementado lo que puede derivar en una situación de dificultad económico-financiera para las empresas operadoras de transporte.

La tercera variable de estudio, el endeudamiento, no muestra una situación distinta a las anteriores. Cabe resaltar que la deuda a corto plazo es muy superior a la deuda a largo plazo lo que se traduce en una situación de estrangulamiento financiero que sólo se podrá corregir mediante una ampliación importante de capital unido a una reestructuración de la deuda.

Por todo lo anterior, se demuestra que el CTS se encuentra en una situación financiera muy preocupante ya que no dispone de la liquidez mínima necesaria, los compromisos adquiridos son superiores a los derechos lo que impide hacer frente a los primeros y la estructura de la deuda a corto plazo es muy superior a la deuda a largo. Todo esto unido a que los fondos propios son negativos como consecuencia de la reiteración de ejercicios con resultados de pérdidas hace inviable la continuidad de la entidad sin que exista una ampliación de capital que permita devolver el equilibrio económico-financiero a la misma.

Además cabe destacar que esta situación financiera no sólo afecta al CTS sino que afecta directamente a las empresas operadoras de transporte, las cuáles no cobran en tiempo y forma por los servicios prestados debiendo mantener el mismo nivel de servicios públicos y de los costos de explotación derivados. Ante esta situación es probable que se traslade de situación de dificultad financiera a las empresas operadoras al tener financiar o utilizar recursos propios para financiar los retrasos en el pago del ente público.

Amat, O. (2008). Análisis de Estados Financieros: fundamentos y aplicaciones. España: Gestión 2000.

Baena, D. (2014). Análsis financiero: enfoque, proyecciones financieras. Pp. 22. (Segunda ed.). Bogotá: Ecoe Ediciones.

Bascón, M.: Cazallo, A.; Lechuga, J. & Meñaca, I. (2016). Estudio de la necesidad de implantar un servicio público de transporte entre las ciudades de Ceuta-Tetuán y Melilla-Nador. En Desarrollo Gerencial Revista de la Facultad de Ciencias Económicas, administrativas y contables de la Universidad Simón Bolívar 8, (2), 37 - 57

Cámara de Cuentas de Andalucía. (2011). Análisis comparativo de la gestión desarrollada por los Consorcios Metropolitanos de Transporte de Bahía de Cádiz, Granada, Málaga y Sevilla (ejercicio 2009). Recuperado el 19 de Septiembre de 2017, de www.ccuentas.es/public/modules/report/downloader.php?file=179&type

Capece, G., Cricelli, L., Di Pillo, F., y Levialdi, N. (2010). A cluster analysis study based on profitability and financial indicators in the Italian gas market. Energy Policy, 38, 3394 - 3402.

Capece, G., Di Pillo, F., y Levialdi. (2013). The Performance Assessment of Energy Companies. APCBEE Procedia, 5, 265 – 270

Carapeto, M. (s.f.). Estudio del estado de la movilidad en Sevilla y propuesta de una hipotética implantación de un PTT en la futura sede laboral Torre Pelli como ejemplo a seguir con el fin de mejorar el modelo de sostenibilidad vial de la ciudad. Recuperado el 21 de Septiembre de 2017, de http://bibing.us.es/proyectos/abreproy/70516/fichero/TFM+-+Marco+Carapeto+Diaz.pdf

Cazallo, A. (2014). Participación público-privada, el transporte de viajeros en autobús. La P.P.P. como estrategia de gestión en la prestación de los servicios públicos de transporte de viajeros en autobús. Saarbrücken: Publicia.

Consorcio de Transporte Metropolitano del Área de Sevilla. (2015). Memoria del Consorcio de Transporte Metropolitano del Área de Sevilla 2015. Recuperado el 19 de Septiembre de 2017, de http://www.consorciotransportes-sevilla.com/pdf/memoria/memoria2015.pdf

Consorcio de Transporte Metropolitano del Área de Sevilla. (s.f.). Portal del Consorcio de Transporte Metropolitano del Área de Sevilla. Recuperado el 19 de Septiembre de 2017, de http://www.consorciotransportes-sevilla.com/contenido_ctas.php?contenido=101

Córdoba, M. (2014). Análisis financiero. Bogotá, CO: Ecoe Ediciones. Pp. 180-181. Retrievedfrom http://www.ebrary.com

Correa, J. (2005). De la partida doble al análisis financiero. Contaduría Universidad de Antioquia (46), 169-194.

Correa, J., Castaño, C., & Mesa, R. (2010). Desempeño financiero empresarial en Colombia en 2009: un análisis por sectores. Perfil de Coyuntura Económica (15), 149-170.

Correa, J., Castaño, C., & Ramírez, L. (2010). Análisis financiero integral: elementos para el desarrollo de las organizaciones. Lúmina (11), 180-193.

Díaz, M., Cantergiani, C., Salado, M., Rojas, C., & Gutiérrez, S. (2007). Propuesta de un sistema de indicadores de sostenibilidad para la movilidad y el transporte urbanos. Aplicación mediante SIG a la ciudad de Alcalá de Henares. Cuadernos de geografía (81-82), 31-50.

Escribano, M., & Jiménez, A. (2011). Análsis contable y financiero (UF0333).Pp. 254-296. Málaga: IC Editorial.

Giner, B. (1990). Información contable y toma de decisiones. Revista española de financiación y contabilidad, XX (62), 27-43.

Gitman, L., & Zutter, C. (2012). Principios de administración financiera. México: Pearson Educación.

Gobierno de España. (2012). Boletín Oficial del Estado, nº 48. Recuperado el 19 de Septiembre de 2017, de Real Decreto Ley 4/2012, de 24 de febrero, por el que se determinan obligaciones de información y procedimientos necesarios para establecer un mecanismo de financiación para el pago a los proveedores de las entidades locales: https://www.boe.es/boe/dias/2012/02/25/pdfs/BOE-A-2012-2722.pdf

Gobierno de España. (2004). Boletín Oficial del Estado.Recuperado el 7 de Octubre de 2017, de Ley 3/2004, de 29 de diciembre, por la que se establecen medidas de lucha contra la morosidad en las operaciones comerciales.: https://www.boe.es/buscar/act.php?id=BOE-A-2004-21830

Gobierno de España. (2009). Boletín Oficial del Estado. Nº 101. Real Decreto-ley 5/2009, de 24 de abril, de medidas extraordinarias y urgentes para facilitar a las Entidades Locales el saneamiento de deudas pendientes de pago con empresas y autónomos. Recuperado el 21 de Septiembre de 2017, de https://www.boe.es/boe/dias/2009/04/25/pdfs/BOE-A-2009-6856.pdf

Gobierno de España. (2011). Boletín Oficial del Estado. Nº 161. Real Decreto-ley 8/2011, de 1 de julio, de medidas de apoyo a los deudores hipotecarios,. Recuperado el 21 de Septiembre de 2017, de de control del gasto público y cancelación de deudas con empresas y autónomos contraídas por las entidades locales, de fomento de la actividad empresarial e impulso de la rehabilitación y de simplificación administrativa.: https://www.boe.es/boe/dias/2011/07/07/pdfs/BOE-A-2011-11641.pdf

Gutiérrez, C., y Abad, J. (2014). ¿Permitían los estados financieros predecir los resultados de los tests de estrés de la banca española? Una aplicación del modelo logit. Revista de Contabilidad. 17(1), 58–70

Hernández, R.; Fernández, C. y Baptista, P. (2014). Metodología de la investigación. México: McGraw-Hill / Interamericana.

Hernández, I., & Hernández, M. (2006). Importancia del análisis financiero para la toma de decisiones. Recuperado el 19 de Septiembre de 2017, de http://www.academia.edu/9096152/Importancia_del_An%C3%A1lisis_financiero

Horgrent, S. (2013). Análisis financiero. Pp. 100. México: Prentice-Hall Hispanoamericana.

Hurtado, J. (2010). Metodología de la Investigación: guía para la comprensión holística de la ciencia. Cuarta edición. Caracas: Quirón ediciones.

Instituto Nacional de Estadística. (2015). Cifras oficiales de población resultantes de la revisión del Padrón municipal a 1 de enero. Recuperado el 7 de Octubre de 2017, de http://www.ine.es/jaxiT3/Tabla.htm?t=2852&L=0

Junta de Andalucía. (2006). Boletín Oficial de la Junta de Andalucía, nº 175, p. 44. Recuperado el 21 de Septiembre de 2017, de https://sedeelectronicadipusevilla.es/opencms/opencms/portal/paginas/Docs/CON/02.pdf

MACHADO, Juliana; LONDOÑO, Andrés F.; CARDONA, Raúl A. y VELÁSQUEZ Hermilson. Efectos de la política monetaria en el sistema bancario colombiano: una aproximación FAVAR. Revista Espacios. Vol. 38, Año 2017, Número 38, Pág. 10-29. Recuperado de: http://www.revistaespacios.com/a17v38n38/a17v38n38p10.pdf

Martín, P., Ruíz, A., & Sánchez, J. (2012). El sistema de transporte público en España: una perspectiva interregional. Cuadernos de economía, 31 (58), 195-228.

Ministerio de Hacienda y Administraciones Públicas. (2011). Deuda viva de las entidades locales a 31/12/2011. Recuperado el 19 de Septiembre de 2017, de http://www.minhafp.gob.es/Documentacion/Publico/DGCFEL/DeudaViva/InformeDeuda2011.pdf

Monzón, A., Cascajo, R., Pieren, G., Romero, C., & Delso, J. (2017). Informe del observatorio de la movilidad metropolitana (2015). (A. y. Ministerio de Agricultura y Pesca, Ed.) Recuperado el 21 de Septiembre de 2017, de http://www.observatoriomovilidad.es/images/stories/05_informes/Informe_OMM_2015.pdf

Morala, M., & Fernández, J. (2006). Análisis de entidades públicas mediante indicadores: Instrumento de rendición de cuentas y demostración de responsabilidades. Pecvnia (2), 79-100.

Morelos, J., Fontalvo, T., y Vergara, J. (2013b). Incidencia de la certificación ISO 9001 en los indicadores de productividad y utilidad financiera de empresas de la zona industrial de Mamonal en Cartagena. Estudios Gerenciales, 29, 99-109.

Nava, R., & Marbelis, A. (2009). Análsis financiero: una herramienta clave para una gestión financiera eficiente. Revista Venezolana de Gerencia (RVG). (48), 606 - 628.

Rivera, J., y Ruiz, D. (2011). Análisis del desempeño financiero de empresas innovadoras del sector alimentos y bebidas en Colombia. Pensamiento and Gestión, 31, 109-136.

Rivera, J., y Padilla, A. (2014). El sector de medios impresos en Colombia: Lectura de su situación financiera. Entramado, 19, 30-54.

Rubio, P. (2007). Manual de análisis financiero. Recuperado el 7 de Octubre de 2017, de http://www.eumed.net/libros-gratis/2007a/255/index.htm

Urdaneta, A., Prieto, R. & Hernández, O. (2017). Formación bruta de capital fijo en el producto interno bruto venezolano en el período 1997-2015. En Desarrollo Gerencial Revista de la Facultad de Ciencias Económicas Administrativas y Contables de la Universidad Simón Bolívar-Colombia, 9(1), 52-80.

Villegas, E. y Dávalos, J. (2005). Análisis de razones financieras en la empresa lechera intensiva: Un estudio de caso en el altiplano mexicano. Veterinaria México, 36(1), 25 – 40.

1. Dra. en Metodología, Técnicas y Análisis del Desarrollo Regional por la Universidad de Sevilla, departamento de economía aplicada III. Profesora investigadora de la Universidad Simón Bolívar (Departamento de Comercio y Negocios Internacionales). Correo electrónico: ana.cazallo@unisimonbolivar.edu.co (ORCID: 0000-0003-0219-0891)

2. Magister en Administración de Empresas e Innovación. Profesora investigadora de la Universidad Simón Bolívar (Departamento de Comercio y Negocios Internacionales).Correo electrónico: Indira.menaca@unisimonbolivar.edu.co (ORCID: 0000-0002-0355-8937)

3. Dr. en Ciencias Económicas por la Universidad del Zulia. Profesor investigador de la Universidad Simón Bolívar (Departamento de Contaduría Pública). Correo electrónico: hugo.martinez@unisimonbolivar.edu.co (ORCID: 0000-0002-3222-1321)

4. Magíster en Administración de Organizaciones, Universidad Nacional a distancia. Profesor Investigador de la Universidad Simón Bolívar. Correo electrónico: jlechuga2@unisimonbolivar.edu.co (ORCID: 0000-0002-0999-5468)

5. Dr. en Ciencias Gerenciales por la Universidad Rafael Belloso Chacín. Profesor investigador de la Universidad Simón Bolívar. Correo electrónico: jesus.garcia@unisimonbolivar.edu.co (ORCID: 0000-0003-3777-3667)

6. Magister en Administración e Innovación por la Universidad Simón Bolívar. Profesora investigadora de la Universidad Simón Bolívar. Correo electrónico: eolivero@unisimonbolivar.edu.co (ORCID: 0000-0002-3146-4620)