Vol. 39 (Nº 32) Año 2018 • Pág. 24

BASTIDAS, Marcelo J. 1; BENITES, Rosa M. 2; VILLACRES, Fabian I. 3; ANDRADE, David A. 4

Recibido: 23/02/2018 • Aprobado: 01/04/2018

RESUMEN: La venta directa es un negocio de amplio crecimiento a nivel mundial, constituyéndose en un motor económico y social. En Ecuador existen más de un millón de ejecutivos de venta directa. El presente trabajo busca crear grupos para caracterizar a los ejecutivos de venta directa de productos nutricionales. Se realizaron 423 encuestas, aplicando luego un modelo de clúster jerárquico para generar 5 grupos. Los resultados permiten evidenciar diferencias en lo sociodemográfico y en las expectativas del negocio. |

ABSTRACT: Direct selling is a business with broad growth worldwide, becoming an economic and social engine. In Ecuador there are more than one million direct sales executives. The present work seeks to create groups to characterize executives of direct sales of nutritional products. 423 surveys were carried out, applying a hierarchical cluster model to generate 5 groups. The results show differences in sociodemographic characteristics and business expectations. |

Ecuador un país que no es ajeno a los problemas económicos y sociales que se están presentando en América Latina. Las cifras a marzo de 2017 del Instituto Nacional de Estadísticas y Censos muestran que el desempleo en la actualidad está en el orden del 4.4%, la tasa de subempleo es del 21.4% (Instituto Nacional de Estadísticas y Censos, 2017), por su parte el índice de pobreza multidimensional a diciembre de 2016 se ubicó en el 35.1% y la pobreza extrema en un 14.8% (Instituto Nacional de Estadísticas y Censos, 2016).

El sector empresarial en el Ecuador mueve más de 99 mil millones de dólares al año. De acuerdo a las ventas el sector comercial aglutina el 50% de las empresas a nivel nacional (Instituto Nacional de Estadísticas y Censos, 2015). Es justamente un grupo de empresas comerciales en las que se concentra el enfoque del presente artículo.

Las empresas dedicadas a la venta directa, debido a que han mostrado nuevas estructuras de negocios en el mundo, con una estructura muy flexible, que a la vista lucen pequeñas, pero que estudiadas más de cerca pueden llegar a tener un aparato operativo de gran envergadura, debido a la cantidad de personas que puede llegar a concentrar (Ongallo, 2007). Su crecimiento se ha dado no solo en lo económico, sino también en lo social y político (Jiménez, 2016).

La venta directa a nivel mundial representa un total de 133 mil millones de dólares, empleando a más de 103 millones de personas (World Federation of Direct Selling Association, 2015). En Ecuador la venta directa, representa un volumen de 956 millones de dólares, con un crecimiento de 3.7% en promedio anual y empleando a más de un millón de personas (World Federation of Direct Selling Association, 2016).

Si bien es cierto han existido muchos estudios acerca de la conceptualización y el impacto de las empresas de venta directa, se ha obviado un poco el estudio de la gente, que resulta ser el motor del negocio de la venta directa. El objetivo del presente artículo es de realizar una caracterización del ejecutivo de venta directa de productos nutricionales de la ciudad de Guayaquil.

La categoría de productos de venta directa, en los cuales está enfocada la presente investigación es aquella de productos nutricionales. En Guayaquil, ciudad donde se realiza el estudio, estos productos se encuentran distribuidos entre las siguientes marcas: Nature’s Sunshine, Nature’s Garden, Herbalife, Tiens, Forever Living Productos y Omnilife.

En la sección de métodos se podrá encontrar un esquema del trabajo de levantamiento y el tipo de análisis realizado, en los resultados se hace una presentación de los principales hallazgos desde un punto de vista descriptivo, sumado a los grupos identificados en cuanto a los ejecutivos de venta directa, para finalmente culminar con una discusión de los hallazgos.

Para el estudio que se presenta se utilizó un enfoque de investigación cuantitativa, a través de una encuesta dirigida a ejecutivos de venta directa de productos nutricionales en la ciudad de Guayaquil. El instrumento utilizado para levantar la información constó de 6 preguntas de identificación y 20 preguntas de la temática. Las preguntas, en su mayoría trabajan con escales de medición.

La población para el análisis estuvo conformada por mayores de edad que se dedicaban al negocio de venta directa de productos nutricionales. Dicha población se aproximó en base a datos de la Asociación Ecuatoriana de Venta Directa, en donde se indica que en el país existen más de un millón de distribuidores independientes, de los cuales un 50% se dedica a la venta de productos nutricionales, con lo cual se tendría un aproximado de 500 mil individuos vendiendo productos nutricionales.

Para el cálculo del tamaño de muestra se utilizó la ecuación (1) considerando una población infinita, con un 95% de confianza, una proporción poblacional ajustada del 50% y un error máximo permisible del 5%.

El tamaño de muestra calculado fue de 384 individuos, pero finalmente se llegó con la encuesta a 423 ejecutivos. El procesamiento se lo realizó en el software estadístico IBM SPSS, versión 24. La obtención de los conglomerados se la realizó con un procedimiento de análisis clúster jerárquico debido a que las variables utilizaban escalas nominales y ordinales, salvo la edad, la cual fue llevada a una agrupación previo al procedimiento. El método con el cual se agrupó fue el de Ward, debido a que la muestra no contaba con una gran cantidad de datos. Este método de agrupación optimiza la mínima varianza dentro de los grupos, con la tendencia de generar grupos con dimensiones similares.

Luego de generar cuatro grupos o conglomerados homogéneos se procedió a la aplicación de distribuciones de frecuencia con cada variable dentro de los grupos para poder realizar una caracterización de cada uno de los conglomerados.

La muestra considerada en el presente estudio estuvo caracterizada por seis variables: sexo, edad, estado civil, nivel educativo, situación laboral y nivel socioeconómico.

El 28.8% de los encuestados fueron hombres y el 71.2% mujeres. La edad fue agrupada y respecto de esos grupos conformados se obtuvo un 30.3% de menores de 25 años, un 34.8% de personas entre 26 y 35 años, un 21.7% de 36 a 45 años y el otro 13.2% con edades superiores a los 45 años. Respecto de su estado civil, el 46.6% indicó ser soltero, un 32.4% casado, el 13% se encontraba en unión libre y el resto fueron divorciados y viudos.

En cuanto al nivel educativo de los encuestados, el 58.3% son bachilleres, un 33.3% indicó tener título universitario, un 3.5% poseía título de postgrado y un 4.7% manifestó no tener educación alguna. Respecto de la situación laboral, el 33.6% indicó ser dependiente, un 22% aseguró tener un negocio propio, el 19.1% indicó no tener empleo, el 16.8% fueron eventuales y el 8.5% manifestaron ser independientes. Sobre el nivel socioeconómico de los encuestados, un 83.2% fueron de NSE medio, el 9.9% de NSE bajo y un 6.9% de NSE alto.

En la pregunta sobre el tipo de producto comercializado, la primera opción fue de Herbalife con un 40.2% de los encuestados, seguido por Omnilife y Nature`s Garden con el 50.6% y al final los productos Nature`s Sunshine, Tiens y Forever Living Productos, con el 9.2% de los encuestados.

El 41.4% de los encuestados indicaron tener menos de un año en el negocio, un 36.6% contaba con un tiempo de uno a tres años y un 22% contaba con tres o más años.

En relación al número de clientes con el que cuenta el ejecutivo, el 45.6% contaba con 20 o menos clientes, 39.2% indicó tener de 21 a 40 clientes y el 15.1% de los encuestados manifestó tener 41 o más clientes.

Respecto a la motivación, el 66.5% se siente motivado por aspectos económicos, a un 22.7% lo motiva las opciones de independencia que le da este tipo de negocios y el resto se motiva por la socialización o su gusto por las ventas. El 38.8% fue motivado a ingresar al negocio de la venta directa por amigos o conocidos, el 28.8% ingresó por iniciativa propia, un 16.5% fue motivado por otros vendedores y el 15.6% fue motivado por algún familiar.

Respecto de empleos anteriores, el 59.6% afirmó tener un empleo anterior a la incursión en el negocio de venta directa. Así mismo un 58.6% manifestó que cuenta con otras fuentes de ingresos en la actualidad.

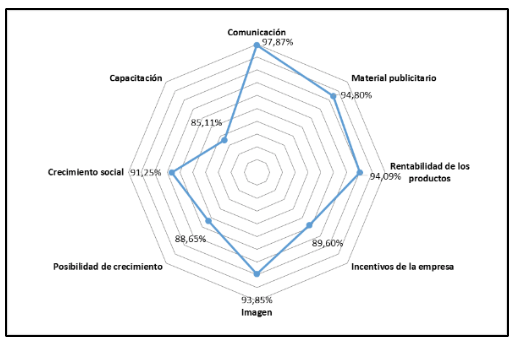

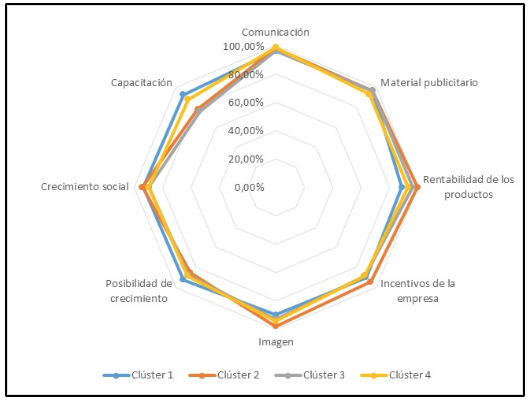

Se les pidió a los encuestados evaluar algunos criterios sobre las empresas de venta directa, a lo cual, y como se muestra en la figura 1, los puntos más fuertes que destacan los encuestados son la comunicación que tienen con estas empresas, el material publicitario al que tienen acceso y la rentabilidad de los productos que venden. Más, sin embargo, las encuestas también destacan algunas falencias como son las posibilidades de crecimiento y la capacitación recibida.

Figura 1

Comparación de criterios en empresas de venta directa de productos nutricionales

Fuente: Encuesta a ejecutivos de venta directa

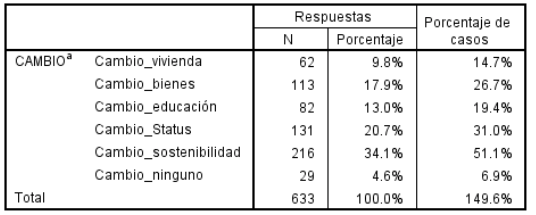

Sobre el mejoramiento percibido por los ejecutivos, el 42.8% considera que su NSE ha mejorado un poco, el 37.6% indica que ha habido un mejoramiento moderado, otro 13.5% considera que el mejoramiento ha sido importante, mientras que el 6.1% recalca que no ha habido mejoramiento. Específicamente, el 58.8% manifiesta que el mejoramiento se ha visto en el mejoramiento y/o sostenibilidad del modo de vida, el 27.7% indica que ha habido mejoramiento en la adquisición de bienes muebles e inmuebles y un 13% considera que se ha mejorado la educación de los hijos.

Tabla 1

Área en la cual se percibe mejoramiento

Fuente: Encuesta a ejecutivos de venta directa

En las últimas preguntas de la encuesta se abordaron detalles sobre temas estratégicos. En relación a los ingresos del negocio, un 68.6% lo utiliza en la reinversión de los ingresos, el 24.4% en la búsqueda de nuevas formas de hacer publicidad y 6.9% en la contratación de ayudantes.

Un 25.1% buscarían formalizar el negocio, un 50.8% tal vez lo haría. El 68.3% manifestó contar con una estrategia definida para su negocio.

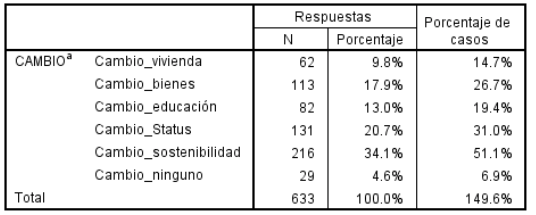

Tabla 2

Área en la cual se percibe mejoramiento

Fuente: Encuesta a ejecutivos de venta directa

La tabla 2 muestra las formas en que lso ejecutivos realizan su publicidad, lo cual está ligado a sus ventas; La principal forma de hacer publicidad es entre amistades, otros optan por reuniones, en algunos casos se trabajan por recomendaciones, cierto porcentaje también lo maneja con visitas a oficinas o lugares de trabajo. Finalmente, un 85.6% de los encuestados recomendaría este negocio a otros amigos y familiares.

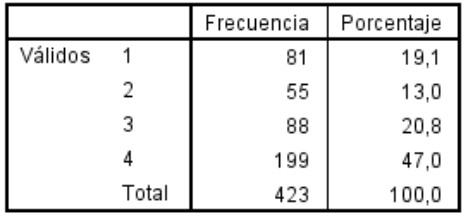

Con la ayuda del procedimiento de clúster jerárquico y utilizando una metodología Ward se obtuvieron cuatro grupos homogéneos, distribuidos como se muestra en la tabla 3.

Tabla 3

Distribución de los conglomerados

Fuente: Elaboración del autor

Para el análisis clúster fueron empleadas 16 de las variables de la encuesta, las cuales se utilizaron posteriormente para caracterizar cada grupo.

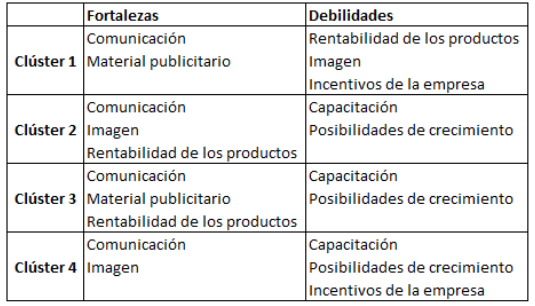

La figura 2 muestra los criterios evaluados para las empresas de venta directa de productos nutricionales, se puede evidenciar como en cada conglomerado los ejecutivos de venta directa perciben ciertas fortalezas y debilidades.

Figura 2

Comparación de criterios en empresas de venta directa

de productos nutricionales por conglomerado

Fuente: Encuesta a ejecutivos de venta directa

En la tabla 4, se detallan aquellas fortalezas y debilidades que perciben los integrantes de cada conglomerado de las empresas de productos de venta directa. Se destaca que en el conglomerado uno la mayoría de los ejecutivos se dedican a vender Omnilife, mientras que en los otros tres la mayoría vende Herbalife.

Tabla 4

Fortalezas y debilidades percibidas en las empresas de venta

directa de productos nutricionales, según los conglomerados

Fuente: Elaboración del autor

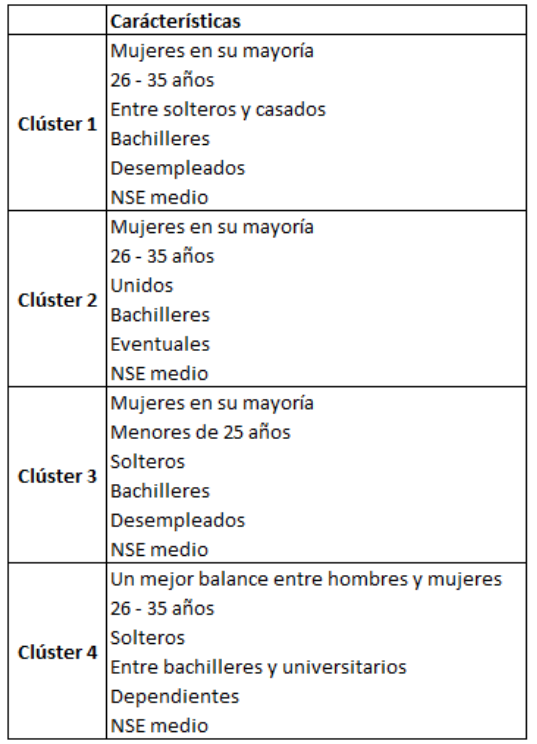

La tabla 5 muestra una caracterización socioeconómica de los cuatro conglomerados. Algunas de las características comunes de los conglomerados es el nivel socioeconómico que en los cuatro es medio, el hecho de que haya una mayoría femenina y que las edades no superan los 35 años.

Tabla 5

Caracterización socioeconómica de los conglomerados

Fuente: Elaboración del autor

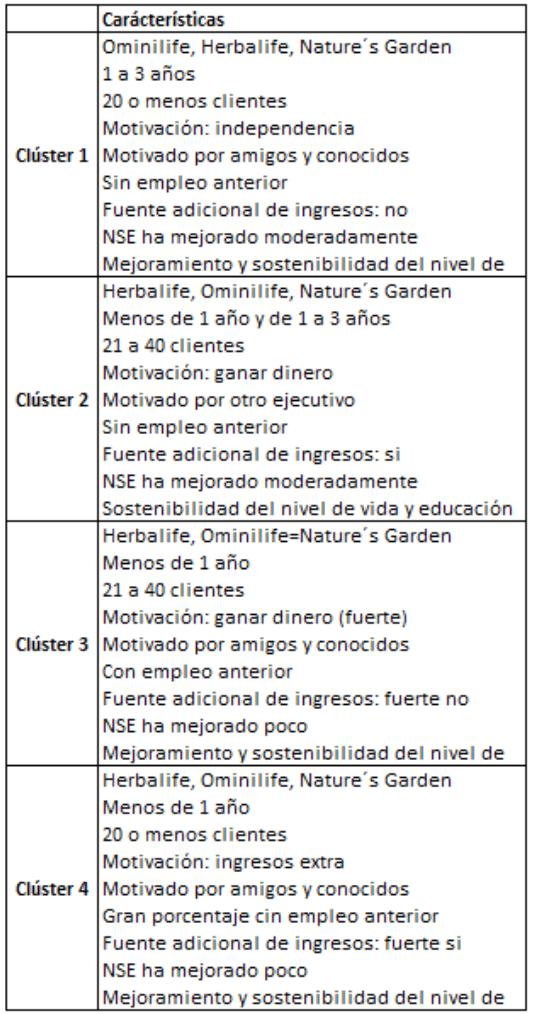

La tabla 6 muestra una caracterización desde el punto de vista del negocio en sí, considerando variables como el tipo de producto, el tiempo en el negocio, la cantidad de clientes, la motivación de estar involucrado en este tipo de negocio y temas de mejoramiento tras la incursión en la venta directa.

Aquí se puede evidenciar que los tres productos más comunes son Herbalife, Omnilife y Nature’s Garden. El tiempo en el negocio es principalmente menos de 3 años, con carteras de clientes de hasta 40 en la mayoría de los casos.

Tabla 6

Caracterización desde el punto de vista del negocio de los conglomerados

Fuente: Elaboración del autor

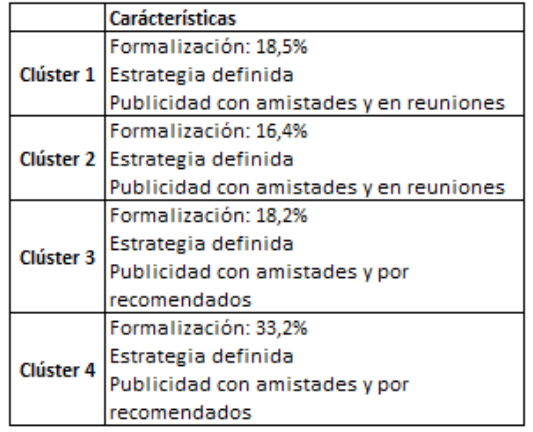

Finalmente, en la tabla 7 se muestra una caracterización desde la perspectiva estratégica, a lo cual se evidenció que los tres primeros conglomerados tienen los mismos deseos de formalización de su negocio, mientras que el conglomerado 4 tiene una mayor avidez de formalización. En todos los casos se manifiesta que existen estrategias bien definidas, las mismas que giran en torno a publicidad con amistades, en reuniones o través de recomendaciones.

Tabla 7

Caracterización desde el punto de vista de la

estrategia del negocio de los conglomerados

Fuente: Elaboración del autor

Como se fijó al inicio del estudio se propuso la creación de conglomerados para los ejecutivos de venta directa de productos nutricionales. Esto se cumplió obteniéndose cuatro grupos de cierta forma homogéneos utilizando un procedimiento de análisis clúster jerárquico bajo el método de Ward.

El grupo uno, conformado por mujeres de 26 a 35 años de edad, entre solteras y casadas, bachilleres, desempleadas y de NSE medio. En este grupo el primer producto es Omnilife, se encuentran en el negocio de 1 a 3 años, con una cartera de 20 clientes. Su motivación es la independencia sin fuentes adicionales de ingresos y cuyo NSE ha mejorado moderadamente con la incursión en este negocio.

El grupo dos, conformado por mujeres de 26 a 35 años de edad, en unión libre, bachilleres, con empleos eventuales y de NSE medio. En este grupo el primer producto es Herbalife, se encuentran en el negocio de 0 a 3 años, con una cartera de 21 a 40 clientes. Su motivación es el ganar dinero con fuentes adicionales de ingresos y cuyo NSE ha mejorado moderadamente con la incursión en este negocio.

El grupo tres, conformado por mujeres menores de 25 años de edad, solteras, bachilleres, desempleadas y de NSE medio. En este grupo el primer producto es Herbalife, se encuentran en el negocio menos de 1 año, con una cartera de 21 a 40 clientes. Su motivación es el ganar dinero con fuentes adicionales de ingresos y cuyo NSE ha mejorado poco con la incursión en este negocio.

El grupo cuatro, conformado por mujeres, pero con una significativa presencia masculina, de 26 a 35 años de edad, solteros, entre bachilleres y universitarios, en relación de dependencia y de NSE medio. En este grupo el primer producto es Herbalife, se encuentran en el negocio menos de 1 año, con una cartera de 20 clientes. Su motivación son los ingresos extra debido a que cuentan con una fuente adicional de ingresos y cuyo NSE ha mejorado poco con la incursión en este negocio.

Una fortaleza del estudio fue la forma como se recopiló los datos, debido a que se cubrió la ciudad en sus diferentes sectores, lo cual resulta importante para un trabajo futuro que cubra no solo el negocio de los productos nutricionales, sino también los otros productos de la venta directa en el Ecuador. Entre las debilidades del estudio está justamente no haber podido cubrir más productos o haber tenido una mayor cobertura para el levantamiento.

En futuras líneas de investigación es posible replicar este estudio en otros productos de la venta directa como ropa, maquillaje o productos para el hogar. De la misma forma es posible tener una cobertura más amplia, considerando otras ciudades y porque no abarcar todo el país. Otra posible línea de investigación puede ser caracterizar a los consumidores de líneas de productos de la venta directa, debido a que otros estudios muestran la caracterización de los mismos, pero de una forma generalizada.

Al final de la investigación se consiguieron cuatro conglomerados, que en gran medida se ajusta a la realidad sondeada, con lo cual se cumplió con el objetivo trazado.

Los conglomerados generados, presentan similitudes, pero también diferencias importantes tanto en lo socioeconómico, como en su perspectiva del negocio y las consideraciones estratégicas del mismo.

Es importante notar que el negocio de la venta directa de productos nutricionales es un negocio con una trayectoria importante en el país, pero de las seis empresas presentes en la ciudad de Guayaquil, Herbalife tiene la mayor importancia seguida por Omnilife y Nature`s Garden.

Instituto Nacional de Estadísticas y Censos. (2015). Directorio de empresas 2015. Retrieved April 22, 2017, from http://www.ecuadorencifras.gob.ec/directoriodeempresas/

Instituto Nacional de Estadísticas y Censos. (2016). Reporte de pobreza y desigualdad, Diciembre 2016. Retrieved April 22, 2017, from http://www.ecuadorencifras.gob.ec/documentos/web-inec/POBREZA/2016/Diciembre_2016/Reporte pobreza y desigualdad-dic16.pdf

Instituto Nacional de Estadísticas y Censos. (2017). Indicadores laborales, marzo 2017. Retrieved April 20, 2017, from http://www.ecuadorencifras.gob.ec/documentos/web-inec/EMPLEO/2017/Marzo/032017_Presentacion_M.Laboral.pdf

Jiménez, W. D. G. (2016). EL MERCADO MULTINIVEL OPCIÓN O ILUSIÓN. Revista Kairós Gerencial, 1(1), 9.

Ongallo, C. (2007). El libro de la venta directa. España, Ediciones Díaz de Santos.

World Federation of Direct Selling Association. (2015). Sales and sellers report, 2015. Retrieved April 22, 2017, from http://wfdsa.org/wp-content/uploads/2016/02/FINAL-Sales-Report-2015-v2-5-31-2016-002.pdf

World Federation of Direct Selling Association. (2016). World Federation Statistical Database (2012-2015). Retrieved April 22, 2017, from http://wfdsa.org/wp-content/uploads/2016/08/WFDSA-Statistical-Database-2012-2015-Public-8-1-2016.xlsx

1. Magíster en Administración de Empresas, Universidad Del Pacífico. Docente tiempo completo, Carrera de Administración de Empresas, Universidad Politécnica Salesiana. Email: mbastidas@ups.edu.ec

2. Magíster en Administración de Empresas y Comercio Electrónico, Universidad del Mar. Docente tiempo completo, Carrera de Administración de Empresas, Universidad Politécnica Salesiana. Email: rbenites@ups.edu.ec

3. Magíster en Administración de Empresas, Universidad Politécnica Salesiana. Docente tiempo completo, Carrera de Administración de Empresas, Universidad Politécnica Salesiana. Email: fvillacres@ups.edu.ec

4. Máster en Matemáticas, Florida Atlantic University. Sr. Data Scientist en Ryder. Email: daandra@yahoo.com