Vol. 40 (Nº 11) Año 2019. Pág. 28

ACEVEDO, Alejandro 1; PRADA, Duwamg A. 2 y FERNÁNDEZ, Helio A. 3

Recibido: 13/12/2018 • Aprobado: 15/03/2019 • Publicado 08/04/2019

RESUMEN: El artículo se orientó a evidenciar el estado actual de las instituciones bancarias en el contexto colombiano, debido a que dichas instituciones se encuentran permanente enfrentadas a diferentes tipos de riesgos que afectan su desempeño. En el presente estudio se utilizaron los indicadores aportados por CAMEL, y directrices de la Superintendencia Financiera, las cuales fueron analizadas y correlacionadas para establecer la situación actual y real del sector bancario objeto de estudio, en una ventana de tiempo comprendida entre 2012 y 2016. |

ABSTRACT: The article was oriented to demonstrate the current state of banking institutions in the Colombian context, because these institutions are permanently faced to different types of risks that affect their performance. In the present study, the indicators contributed by CAMEL, and guidelines of the Financial Superintendency were used, which were analyzed and correlated to establish the current and real situation of the banking sector object of study, during a timeframe between 2012 and 2016. |

En una época en la cual los ciclos económicos cada vez se dan con mayor regularidad, trayendo consigo innumerables perdidas, quiebras y demás efectos colaterales en las economías, se hace necesario y prioritario el poder revisar y establecer la condición actual y las fortalezas y/o fragilidad del mercado del dinero al interior de una nación, pues al suscitarse un nuevo conato de crisis, los sistemas financieros se ven incapacitados frente a las obligaciones contraídas conduciendo a quiebras como las ya vividas en el territorio nacional en los años noventa.

El hecho de tener un sistema financiero sano promueve el desarrollo económico de un país porque permite la inversión de capital hacia actividades productivas, como la construcción, la industria, tecnología y la expansión de los mercados. Es decir que el sistema financiero contribuye al progreso de la sociedad, ofreciendo soluciones para suplir necesidades de vivienda, estudio, trabajo, entre otros. (Asociación Bancaria y de Entidades Financieras de Colombia Asobancaria, 2017).

Según Briceño Santafé y Orlandoni Merli (2012) las instituciones bancarias se encuentran expuestas a altos niveles de incertidumbre y a diferentes tipos de riesgo como consecuencia de sus características (alto nivel de apalancamiento, baja liquidez e información asimétrica) y por el entorno económico mundial en el que se desenvuelven (globalización de los sistemas financieros, diversidad de productos y servicios financieros, constante fluctuación en los precios de activos y pasivos, volatilidad de los mercados, desregularización del sistema e innovación tecnológica, entre otros).

En el contexto actual y teniendo como referente la última crisis financiera de 2008 causada por la Subprime en Norteamérica, que según cifras del FDIC (Federal Deposit Insurance Corporation) durante e inmediatamente de dicha crisis financiera, 322 bancos comerciales estadounidenses fracasaron y la perdida asociada fue estimada en el orden de los 86 mil millones de dólares (Martín-Aceña, 2011, p. 19). Tanto el número de quiebras bancarias como su costo asociado aumentaron diez veces en comparación con los años entre 2000 y 2007. La crisis crediticia de 2007-2008 fue acrecentada por un fenómeno nuevo para nuestra generación: un exceso de confianza en nuestra comprensión de los mercados financieros, tal como se refleja en los modelos informáticos cada vez más sofisticados de la industria. Basándose en esos modelos, los bancos de Wall Street invirtieron miles de millones de dólares confiando en las probabilidades calculadas de impago de las hipotecas que financiaban indirectamente (Mandelbrot y Hudson, 2010, p. 98); esta serie de eventos generó, robusteció y multiplicó en la estructuración de diferentes metodologías para evaluar y gestionar los riesgos de tipo financiero en las instituciones que son el objeto de estudio de la presente propuesta. En este respecto, Buniak (2012, p. 23) expone que con la diversidad de metodologías para la gestión de riesgos no se evidencia que haya una única y optima propuesta que permita a los gestores de riesgos diagnosticar y predecir de forma holística, pertinente y precisa los eventos a los cuales las instituciones se verán expuestos, tan solo estos sirven como proxi para revisar de forma proactiva el desempeño de los bancos, tal como se evidencia en el trabajo desarrollado por Bolat (2017, p. 4) a los bancos de Kazajstán donde puso a prueba la capacidad predictiva de los modelos Z Altman y Bankometer obteniendo como resultado que la segunda metodología tiene una mejor bondad de ajuste de predicción.

Teniendo en cuenta la cantidad de fuentes y variables de riesgo a las cuales se encuentra expuesto el sector bancario, es muy pertinente el revisar propuestas como la presentada por la Reserva Federal de los Estados Unidos (FED) así como también las normas de prudencia y supervisión bancaria aprobadas por el Comité de Basilea, en las cuales se propone una exhausta inspección orientada al riesgo y su respectiva gestión, labor a la cual se deben enfocar las instituciones financieras especialmente a riesgos como lo es el de crédito, el de mercado y el de liquidez.

El negocio bancario tiene cierto número de atributos que pueden potencialmente generar inestabilidad como pueden ser, una elevada relación y/o apalancamiento, los plazos de las estructuras de activos y obligaciones, la solvencia de la institución y la transparencia en la declaraciones financieras publicadas pues puede presentar obstáculos, o aun frustración en los esfuerzos de las contrapartes para hacer un análisis racional de los puntos fuertes y débiles del banco; las hojas de balance de los bancos y las posiciones fuera de la hoja de balance pueden cambiar más rápidamente que las de empresas industriales y comerciales, por lo que el conocimiento de sus bancos por los clientes es inevitablemente imperfecto (Ware 1997, p.5).

Los métodos utilizados en la actualidad se sustentan en el análisis mediante la utilización de instrumentos contables y financieros, los cuales facilitan los estudios de performance al interior de las instituciones Bancarias; dichos mecanismos han facilitado el establecimiento de unidades de medida y control, las cuales adecuan el ejercicio; entre las unidades de medida utilizadas con mayor regularidad se destacan los denominados indicadores, índices o ratios, derivados de la comparación de dos datos contables-financieros en conjunto; el output, tiene como norte, entregar con mayor grado de claridad, el estado actual de la situación financiera y de la gestión integral del organismo, en mayor medida del que se obtendría mediante el análisis único de las cifras absolutas.

Conforme al reporte del Banco de la República de la situación del crédito en Colombia, informe que comparo el desempeño de la situación crediticia desde 2009 hasta el año 2013 y expuesto en el mes de julio de este mismo año, donde se realiza un análisis sectorial del crédito en Colombia, se precisa que las personas naturales son apetecidas por las instituciones de intermediación crediticia, porque es un sector que hace atractivo ese tipo de colocación de recursos por cuanto ofrecen buenas condiciones de rentabilidad, observando así como los bancos locales y las cooperativas financieras movilizan mayor cantidad de activo para colocarlos a disposición de las personas naturales; teniendo en cuenta lo anterior desde el punto de vista financiero es razonable pensar que si las instituciones de intermediación están buscando mayores utilidades en las personas naturales es porque esa colocación estará influida por un mayor riesgo, una de las razones por las cuales se debería realizar un permanente seguimiento y control a este tipo de carteras para evitar dificultades operativas, teniendo en cuenta que el acceso a las fuentes de información de este tipo de acreditados es limitada (Sánchez, 2014).

Para lograr lo anteriormente indicado, se hace necesario recurrir a dos estados financieros con los cuales conseguir la información para tal fin, estos son el balance general, (en el cual se puede evidenciar una imagen precisa y concisa de la situación patrimonial del organismo en un momento dado), al igual que permite revisar la variabilidad del patrimonio durante el ejercicio contable respectivo, y el estado de resultados, el cual presenta y expone los flujos de valores económicos. Estos estados en conjunto proporcionan una aproximación de la gestión desarrollada desde la óptica del patrimonio, la económica y la financiera, pero desafortunadamente la información allí consignada no muestra si sus componentes se encuentran en las condiciones óptimas en las cuales las instituciones puedan hacer frente y desarrollar la labor sin contratiempos para sus acreedores y cuentahabientes.

La revisión de las cifras aportadas por las instituciones financieras y los índices que salen de la operativización de las mismas, estas pueden desarrollarse tanto por las directivas y altas esferas gerenciales de los bancos, y de igual forma la labor se puede también desarrollar por personal exógeno como los cuentahabientes, accionistas, acreedores, inversionistas, colaboradores del organismo, la competencia y con mayor grado de análisis se encuentra el mismo estado, que para el caso nacional basa la información del índice bancario de referencia IBR (índice benchmark para Colombia de renta fija y/o risk free) en el análisis de ocho bancos de importancia y relevancia que sirven como marco de referencia y parametrización, los cuales con sus indicadores otorgan seguridad y evidencia de la salud financiera de estas para la nación y demás establecimientos que dependen del buen funcionamiento y performance de dichas instituciones.

Para lograr establecer la condición actual de las entidades bancarias, se estudiarán los ratios que propone el modelo CAMEL (Capital, Assets, Management, Earnings y Liquity), acrónimo de cinco variables que consiste en medir y analizar cinco parámetros fundamentales: Capital, Activos, Manejo gerencial, Estado de utilidades y Liquidez (Silva, 2010). Dicha evaluación consiste en una inspección basada en archivos u on-site que evalúa aspectos tales como rendimiento financiero, solidez operativa y cumplimiento de las regulaciones. Esta metodología establece una clasificación mediante letras que simbolizan la salud financiera de la institución, teniendo el inconveniente de no poder verificar la exactitud de las calificaciones aportadas (Crespo, 2011, p. 28).

CAMEL es una propuesta desarrollada por la Reserva Federal de los Estados Unidos de Norteamérica, la cual nace el 13 de noviembre de 1979 actividad delegada al Federal Financial Institutions Examination Council (FFIEC, 2016), entidad que adapto y asumió el denominado Sistema Uniforme de Calificación de Instituciones Financieras (o por sus siglas en ingles UFIRS acrónimo que significa Uniform Financial Institutions Rating System) también denominado CAMEL, como instrumento para la detección de la fragilidad financiera de la banca, que con el pasar de los años ha exteriorizado y precisado ser un instrumento de fiscalización vigoroso para justipreciar la estabilidad de las corporaciones financieras, señalando a instituciones que reparan atención e intervención.

CAMEL es una metodología que en la actualidad es utilizada por varios países, bancas centrales y órganos de control y fiscalización como instrumentos de alertas tempranas para la vigilancia de la salud y solvencia de la banca.

El modelo de enfoque cuantitativo ex-post permite valorar el riesgo holístico de una institución financiera desde las aristas de suficiencia de capital, la calidad de los activos, la efectividad del encargo de gestión financiera, la rentabilidad y el riesgo producido por la liquidez.

Con las cinco aristas indicadas anteriormente, se hace una clasificación a cada banco mediante una enumeración compuesta en un rating basado en cinco componentes claves, los cuales poseen una escala de 1 a 5 (ver tabla 1). Estar en la posición 1 de la escala, es decir, la calificación más alta, indica un alto desempeño en el manejo del riesgo y rendimiento, mientras que la posición 5, la calificación más baja, indica débiles prácticas en cuanto a la gestión del riesgo y bajos rendimientos (Banco Central del Ecuador, 2015).

Tabla 1

Ratings CAMEL para Entidades Financieras EFI

ESCALA |

DESCRIPCIÓN |

1 |

Buen desempeño financiero, no existe motivo de preocupación. |

2 |

Cumple con las regulaciones, situación estable, amerita supervisión limitada. |

3 |

Existe debilidad en uno o más de sus componentes, prácticas insatisfactorias, bajo desempeño pero preocupación limitada de quiebra. |

4 |

Graves deficiencias financieras, gestión inadecuada y necesidad de estrecha supervisión y la adopción de medidas correctivas |

5 |

Condiciones y prácticas extremadamente inseguras. Deficiencias más allá del control de la gestión, quiebra altamente probable y asistencia financiera externa necesaria. |

Fuente: FED.

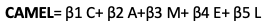

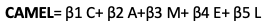

El modelo de la FED clasifica a cada una de las instituciones Financieras (en adelante EFI) al interior de cada componente de acuerdo con la performance de las entidades objeto de análisis; luego de ello se puede catalogar a las organizaciones en un rating final. Dicho rating se obtiene mediante la asignación de un determinado peso, mediante un análisis cualitativo de los factores que comprende cada componente y la interrelación de cada uno; como consecuencia algunos coeficientes tendrán mayor peso que otros todo dependiendo del análisis de sus factores (Federal Reserve Release, 1996). Lo indicado anteriormente se puede expresar de la siguiente manera:

De igual forma los componentes CAMEL de forma interna se dinamizan mediante una clasificación propia con variables financieras determinadas a cada uno de los componentes por ejemplo C1, C2 y C3, de tal forma que:

El Ratio final de CAMEL establece el rating de las entidades financieras y clasificarlas según el quintil en el que se ubiquen.

En la aldea global, el negocio de banca y la solvencia de esta, es calificada de acuerdo a una evaluación basada en el modelo CAMEL, el cual aborda aspectos no solo cuantitativos sino cualitativos, los cuales están correlacionados con la dinámica operacional y los rendimientos; para poder materializar el método, se debe ponderar como primera medida a todos y cada uno de los parámetros del CAMEL, lo anterior se logra mediante las observaciones de los componentes principales, adquiriendo una evaluación de los pesos que pueden llegar a tomar los diferentes elementos con sus variables, y en función de aquello construir un indicador de distribución multinomial del índice de referencia y objeto de estudio.

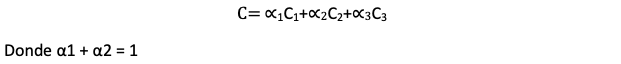

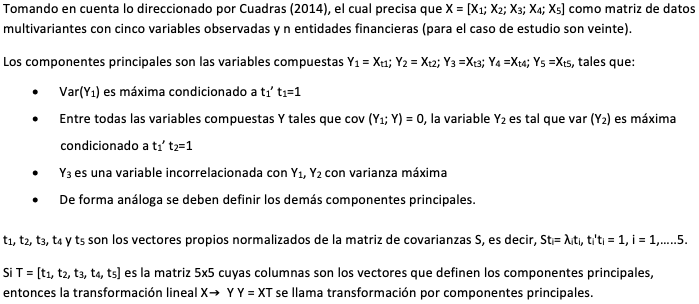

Para el análisis de componentes principales es determinante precisar los pesos ponderados de cada β debe poseer, actividad que se desarrolla mediante la metodología de análisis de componentes principales (y desde ahora ACP).

Este método considera el valor de cada una de los cinco elementos compuestos (C-A-M-E-L) perceptibles para cada una de las n instituciones bancarias que componen la matriz X, cuyos componentes principales son las variables compuestas no correlacionadas que explican la mayor parte de la variabilidad de X.

Los componentes principales reconocidos matemáticamente se representan sobre la base de vectores propios de la matriz X, estableciendo las ponderaciones particulares de los cinco elementos principales. En esta observación el supuesto aceptado es que los datos analizados son una composición lineal de los componentes principales. La técnica de componentes principales (ACP) es una herramienta de la estadística que extracta la información, mediante la reducción del número de variables revisadas en el estudio, es decir que, en presencia de un escenario conformado por un conjunto de datos con múltiples variables, el objetivo de la técnica consistirá en disminuir las variables a números menores, sin perder mayor cantidad de información. De esta manera, los nuevos componentes principales o factores serán una combinación lineal de las variables originales, las que serán independientes entre sí por lo que no deberán poseer multicolinealidad.

Por otra parte, y como marco de referencia para el análisis de los componentes, los autores del trabajo toman como marco de referencia los direccionamientos entregados por la Superintendencia Financiera de Colombia, enmarcados en el Decreto 1771 de 2012, el cual tiene por objetivo la protección de la confianza del público en el sistema, asegurando el desarrollo de la banca en condiciones de seguridad y competitividad. Por lo anterior se hace necesario que los índices que estructuran y/o conforman las calificaciones de fragilidad deberán ser mayores a 9 en su puntuación (ver tabla 3 obtención de puntuaciones en la calificación), pues estos se fundamentan en las relaciones de solvencia; bajo este criterio, los establecimientos de crédito en Colombia deben contar con activos de excelente calidad, dado un patrimonio técnico, y que le permitan cubrir adecuadamente el pago de los depósitos captados del público. (Superintendencia Financiera de Colombia, 2016).

Las ponderaciones tomadas para el análisis se exponen a continuación:

Tabla 2

Composición de CAMEL

Variable |

Ponderación |

Indicador |

% del Indicador |

C |

30% |

Solvencia |

20% |

Capacidad |

10% |

||

A |

25% |

ICC |

10% |

Cubrimiento de Cartera |

5% |

||

Indicador de Cartera Vencida |

10% |

||

M |

10% |

Calidad |

5% |

Cubrimiento Financiero |

5% |

||

E |

15% |

ROE |

5% |

ROA |

10% |

||

L |

20% |

IRL |

20% |

Fuente: Superfinanciera 2016

Luego de poseer la composición total del CAMEL se hace necesario el establecer los rangos de los indicadores y la correspondiente escala de calificación; parametrización aportada por los direccionamientos de la Superfinanciera los cuales es exponen en las siguientes tablas:

Tabla 3

Rango de los Indicadores de

Capital - Escala de Calificación

SOLVENCIA |

CAPACIDAD |

Calificación |

||||

0.00% |

< C < |

9,00% |

- |

< C < |

9.84 |

1 |

9,01% |

< C < |

11,46% |

9,84 |

< C < |

14,66 |

2 |

11,47% |

< C < |

11,89% |

14,66 |

< C < |

18,32 |

3 |

11,90% |

< C < |

12,34% |

18,32 |

< C < |

21,17 |

4 |

12,35% |

< C < |

12,87% |

21,17 |

< C < |

24,10 |

5 |

12,88% |

< C < |

13,40% |

24,10 |

< C < |

29,19 |

6 |

13,41% |

< C < |

14,03% |

29,19 |

< C < |

34,40 |

7 |

14,04% |

< C < |

15,25% |

34,40 |

< C < |

48,95 |

8 |

15,26% |

< C < |

16,87% |

48,95 |

< C < |

86,12 |

9 |

16,88% |

< C < |

100,00% |

86,12 |

< C < |

1.000,00 |

10 |

Fuente: Superfinanciera 2016.

Ahora bien, con referencia a la parametrización de los indicadores de los activos los rangos establecidos para la calificación son los siguientes:

Tabla 4

Rango de los Indicadores de Calidad

de Activos - Escala de Calificación

ICV |

ICC |

Calificación |

||||

-1.00% |

> C > |

1,67% |

-100% |

> C > |

4,62% |

10 |

1,68% |

> C > |

2,09% |

4,62% |

> C > |

5,38% |

9 |

2,10% |

> C > |

2,38% |

5,38% |

> C > |

5,96% |

8 |

2,39% |

> C > |

2,80% |

5,96% |

> C > |

6,56% |

7 |

2,81% |

> C > |

3,18% |

6,56% |

> C > |

7,34% |

6 |

3,19% |

> C > |

3,71% |

7,34% |

> C > |

7,98% |

5 |

3,72% |

> C > |

4,24% |

7,98% |

> C > |

9,00% |

4 |

4,25% |

> C > |

4,86% |

9,00% |

> C > |

9,88% |

3 |

4,87% |

> C > |

6,23% |

9,89% |

> C > |

11,64% |

2 |

6,24% |

> C > |

100,00% |

11,64% |

> C > |

100,00% |

1 |

Fuente: Superfinanciera 2016

-----

Tabla 5

Rango de los Indicadores de Calidad

de Activos - Escala de Calificación

CUBRIMIENTO DE LA CARTERA |

Calificación |

||

-1.000% |

< C < |

80,24% |

1 |

80,24% |

< C < |

103,78% |

2 |

103,78% |

< C < |

123,44% |

3 |

123,44% |

< C < |

130,48% |

4 |

130,48% |

< C < |

140,41% |

5 |

140,41% |

< C < |

147,91% |

6 |

147,91% |

< C < |

159,43% |

7 |

159,43% |

< C < |

168,18% |

8 |

168,18% |

< C < |

195,82% |

9 |

195,83% |

< C < |

1,000,00% |

10 |

Fuente: Superfinanciera 2016

El otro bloque de indicadores es el conformado por la calidad en la administración, a los cuales se le asignan los siguientes valores de calificación:

Tabla 6

Rango de los Indicadores de Calidad de la

Administración - Escala de Calificación

CALIDAD DE LA ADMINISTRACIÓN |

Calificación |

CUBRIMIENTO FINANCIERO |

Calificación |

||||

0.00% |

> C > |

38,43% |

10 |

0,00% |

> C > |

28,45% |

10 |

38,43% |

> C > |

41,50% |

9 |

28,45% |

> C > |

31,89% |

9 |

41,50% |

> C > |

43,85% |

8 |

31,89% |

> C > |

34,51% |

8 |

43,85% |

> C > |

45,67% |

7 |

34,51% |

> C > |

36,78% |

7 |

45,67% |

> C > |

47,36% |

6 |

36,78% |

> C > |

39,39% |

6 |

47,36% |

> C > |

48,76% |

5 |

39,39% |

> C > |

41,52% |

5 |

48,76% |

> C > |

51,05% |

4 |

41,52% |

> C > |

46,74% |

4 |

51,05% |

> C > |

54,50% |

3 |

46,74% |

> C > |

55,15% |

3 |

54,50% |

> C > |

60,55% |

2 |

55,15% |

> C > |

82,33% |

2 |

60,55% |

> C > |

309,62% |

1 |

82,33% |

> C > |

269,62% |

1 |

Fuente: Superfinanciera 2016

Con referencia los indicadores de Rentabilidad la Superfinanciera estandarizo las siguientes calificaciones:

Tabla 7

Rango de los Indicadores de Rentabilidad - Escala de Calificación

ROA |

ROE |

Calificación |

||||

-100.00% |

< C < |

0,58% |

-100,00% |

< C < |

4,61% |

1 |

0,58% |

< C < |

1,31% |

4,61% |

< C < |

12,39% |

2 |

1,31% |

< C < |

1,82% |

12,39% |

< C < |

14,76% |

3 |

1,82% |

< C < |

1,95% |

14,76% |

< C < |

16,28% |

4 |

1,95% |

< C < |

2,07% |

16,28% |

< C < |

17,56% |

5 |

2,07% |

< C < |

2,25% |

17,56% |

< C < |

18,65% |

6 |

2,25% |

< C < |

2,50% |

18,65% |

< C < |

20,19% |

7 |

2,50% |

< C < |

2,69% |

20,19% |

< C < |

22,31% |

8 |

2,69% |

< C < |

2,86% |

22,31% |

< C < |

16,45% |

9 |

2,86% |

< C < |

100,00% |

26,46% |

< C < |

100,00% |

10 |

Fuente: Superfinanciera 2016

Por último, se encuentra la parametrización del único indicador tenido en cuenta del bloque de liquidez, el cual se muestra a continuación:

Tabla 8

Rango de los Indicadores de Liquidez - Escala de Calificación

IRL |

Calificación |

||

0.00% |

< C < |

77,54% |

1 |

77,54% |

< C < |

84,08% |

2 |

84,08% |

< C < |

87,26% |

3 |

87,26% |

< C < |

89,73% |

4 |

89,73% |

< C < |

91,94% |

5 |

91,94% |

< C < |

93,94% |

6 |

93,94% |

< C < |

95,62% |

7 |

95,62% |

< C < |

97,87% |

8 |

97,87% |

< C < |

104,89% |

9 |

104,89% |

< C < |

1,000,00% |

10 |

Fuente: Superfinanciera 2016.

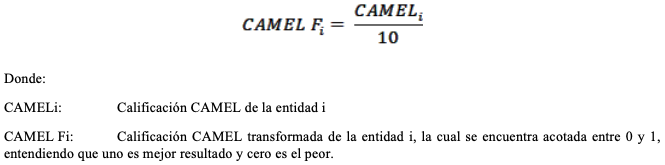

Es importante indicar que el resultado logrado del Modelo CAMEL se encuentra entre un rango de 1 a 10, dicho resultado deberá transformarse de la siguiente forma:

Para el desarrollo de la investigación basada en el análisis de la banca comercial colombiana, se estudió un total de 20 Bancos comprendidos en una ventana de tiempo de 2012 a 2016 estos fueron: Bancolombia, Corbanca, Banco de Bogotá, Davivienda, BBVA, Banco de Occidente, Colpatria, City Bank, Banco Popular, Caja Social, Banco GNB Sudameris, Banco AV Villas, Banco Falabella, Banco Coomeva, Banco Pichincha, Banco Procredit, Banco Finandina, Banco WWB, Banco Bancamia y Banco Agrario, se debe indicar también que hoy, el bancos Corbanca no opera, pues fue adquirido por el Banco Itaú, y el banco City Bank vendió su participación a Colpatria.

En este apartado se da una precisión de las variables analizadas desde la estadística descriptiva y análisis econométricos utilizados para el desarrollo del presente trabajo que mejor ajustaron al momento de revisar el estado actual del fenómeno estudiado.

Tabla 9

Estadística descriptiva

INDICADORES CAMEL |

ESTADISTICA DESCRIPTIVA |

||||

Variables objeto de Estudio |

Obs |

Media |

Std. Dev |

Min |

Max |

1. CAPITAL |

|

|

|

|

|

1.1. S - Solvencia |

100 |

15.31% |

0.0847 |

6.15% |

50.50% |

1.2. IC - Índice de Capacidad |

100 |

68.0225 |

186.96 |

2.52743 |

898.774 |

2. ACTIVOS |

|

|

|

|

|

2.1. ICC - Índice de Calidad de la Cartera |

100 |

5,4135% |

0.0453 |

0.00386 |

0.24501 |

2.2. ICV - Índice de Cartera Vencida |

100 |

21,487% |

0.6185 |

0.00189 |

3.62316 |

2.3. CC - Cubrimiento de la Cartera |

100 |

167,09% |

0.3509 |

0.01755 |

2.30381 |

3. ADMINISTRACIÓN |

|

|

|

|

|

3.1. CA - Calidad de la Administración |

100 |

0.284541 |

0.15319 |

0.041177 |

0.670846 |

3.2. CF - Cubrimiento Financiero |

100 |

0.393495 |

0.1772 |

0.16319 |

1.12446 |

4. UTILIDADES |

|

|

|

|

|

4.1. ROA |

100 |

0.016608 |

0.0196 |

-0.08812 |

0.06710 |

4.2. ROE |

100 |

0.117828 |

0.1030 |

-0.41755 |

0.295649 |

5. LIQUIDEZ |

|

|

|

|

|

5.1. IRL - Indicador de Riesgo de Liquidez |

100 |

0.780 |

0.4091 |

0.28713 |

2.923414 |

Fuente: Desarrollo de los Autores

De la tabla 9, podemos identificar que el sector analizado mediante la revisión de las variables de Capital, los resultados de estas poseen unas medias de solvencia y capacidad 15.31% y 68 .02 siendo una calificación muy positiva según la parametrización de la Superfinanciera, dando como calificación para este resultado de 9 siendo 10 el puntaje más alto.

Con referencia a los indicadores de Activos, en los que se encuentra los índices de calidad de cartera, cartera vencida y cubrimiento de cartera, arrojó como resultado medio 5,41%, 21,48% y 167,09% respectivamente, al contrastar los resultados con la parametrización el primero alcanzaría una calificación de 8/10, el segundo una calificación de 1/10 (siendo este uno de los temores de la banca por el grado de morosidad en las carteras), y el tercer índice un puntaje de 8/10.

En cuanto a los resultados promedios para los índices de Administración (Calidad de la administración y cubrimiento financiero), los resultados son de 28,45% y 39.34% respectivamente, al revisar la performance de este y el puntaje logrado se puede precisar que el primer índice llegaría obtener una calificación de 10/10, y el indicador de cubrimiento financiero el puntaje alcanzado seria de 6/10 siendo relativamente buenos para la calificación final.

En el grupo de índices de la Utilidades, es decir el ROA y el ROE la media del sector se ubica en 1.16% y el 11,78%, al contrastar con la tabla de calificaciones los puntajes logrados serian de 2/10 en cada uno de los índices, lo anterior se podría explicar en gran medida por los costos transaccionales y la no utilización de herramientas digitales en la operativización de la banca.

Por último, el único indicador del bloque CAMEL correspondiente a la liquidez se observa que el comportamiento promedio del sector está en un 78% y como calificación lograría un 2/10 en su performance es exiguo, pues indicaría que los activos líquidos de las instituciones son relativamente bajos para respaldar sus operaciones.

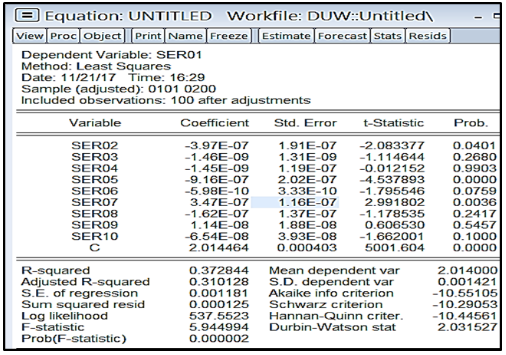

En referencia al desarrollo del modelo econométrico con el cual se pretende mostrar, que el Índice de Capitalización Neto de los Bancos de Colombia, dependen de ciertos indicadores utilizados por la metodología CAMEL, para la valoración de dichas entidades, se revisa la bondad de ajuste de los datos y lo encontrado se mostrara a continuación.

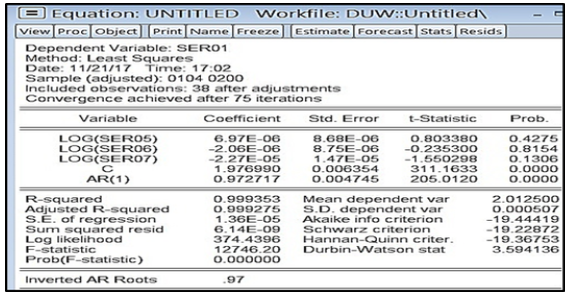

Inicialmente se evalúa por medio de la prueba Durbin Watson, si 1.85 ≤ DW ≤ 2.15, no existe problema de autocorrelación de primer grado. De acuerdo a la prueba hecha en el programa informático EVIEWS, la serie de tiempo arroja que DW = 2.03, confirmando que la data analizada no posee problema de autocorrelación, lo indicado anteriormente se puede precisar en la figura N° 1.

Figura 1

Análisis de la Correlación de Variables

Fuente: Desarrollo de los Autores

De igual forma, observado los valores p-valúe de los diferentes coeficientes, se evidencia que tan solo la serie 5 (Eficiencia Microeconómica), la serie 6 (Rentabilidad del Ejercicio), la serie 7 (Índice de liquidez), son significativos dentro del modelo.

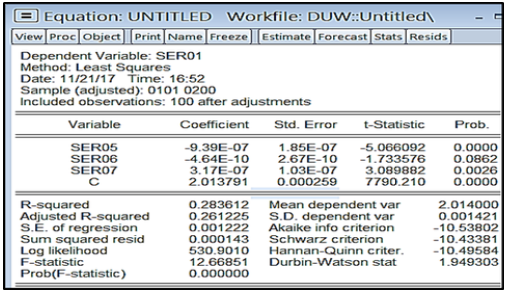

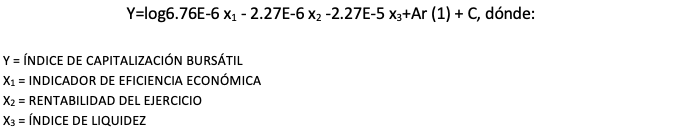

Ajustando aún más el modelo en forma logarítmica, se obtiene el siguiente modelo:

Figura 2

Modelo ajustado a versión logarítmica

Fuente: Desarrollo de los Autores

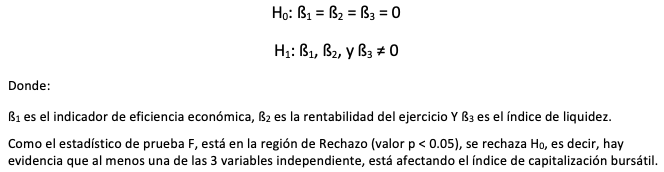

La hipótesis establecida es la siguiente:

Con base a lo anterior indicado, se puede afirmar que la serie de tiempo, disminuye su problema de autocorrelación, eliminando el problema de algún rezago.

Con el propósito de ayudar a la evidencia empírica los autores de la presente investigación, y luego de hacerle un extenso tratamiento a los datos, se logró estructurar un modelo que mejor explica el comportamiento del índice de capitalización neto de los bancos en Colombia durante el periodo de tiempo comprendido entre los años 2012 al 2016, el cual se puede apreciar en la figura n° 3.

Figura 3

Modelo de mejor Ajuste

Fuente: Desarrollo de los Autores

El coeficiente de correlación múltiple, indica que la variable dependiente, se relaciona en un 99%, con el comportamiento de las 3 variables independientes, dándole una gran fuerza al modelo, es decir, el 99% de la variación de índice de capitalización bursátil, se explica por la variación del indicador de eficiencia económica, de la rentabilidad del ejercicio y del índice de liquidez.

Para la variable INDICADOR DE EFICIENCIA, se observa que el t – statistic > Prob, es decir t – statistic = 0.8033 y P = 0.4275, es decir, un cambio en dicho indicador, tendrá gran importancia en el comportamiento del índice de capitalización.

Por el contrario, los valores t – statistic tanto del indicador de eficiencia (-0.2353) y del indicador de liquidez (-1.5502), son menores a los valores de P (0.8154 y 0.1306 respectivamente), lo que quiere decir, que dichas variables, son poco significativas en el modelo y no tienen mayor relevancia en el comportamiento de índice de capitalización bursátil.

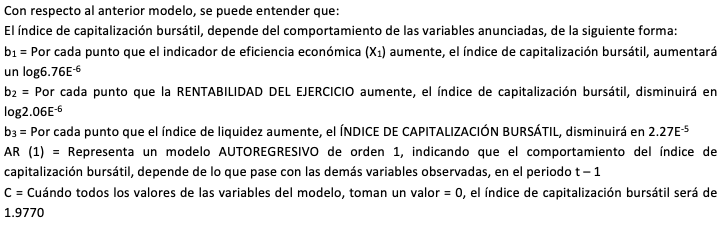

De acuerdo a la modelación desarrollada en el software, se obtiene la siguiente ecuación final del modelo:

Los modelos orientados a medir la salud de los bancos (Solvencia), se orientan a correlacionar variables latentes e indicadores estandarizados para la medición; en la figura 3 se muestran los indicadores que se evidenciaron como significativos en el modelo estimado. Es importante indicar que investigaciones referentes al tema objeto de estudio en la geografía nacional son pocos, lo anterior obtiene su virtud, pues al desarrollar el correspondiente rastreo, solo se lograron evidencar investigaciones las cuales se presentan en la siguiente tabla:

Tabla 10

Data referente al tema de estudio en la Geografía Nacional.

Año |

Fuente |

Título del trabajo de investigación |

Autor/Universidad-Revista |

1989 |

BANREP |

Indicadores de solvencia del sistema bancario: Aplicación de la propuesta de Basilea a Colombia. |

Nadine Watson / Borradores de Economía Banco de la Republica. |

2009 |

BANREP |

Un Modelo de Alerta Temprana para el Sistema Financiero Colombiano. |

José E. Gómez y Inés P. Orozco / Borradores de Economía Banco de la Republica. |

2012 |

SCOPUS |

Medición del riesgo de crédito de las entidades del sector financiero Colombiano: Una aproximación mediante el modelo panel data binario. |

Marcela Aristizabal y José Perea / Revista EAFIT |

2012 |

ANIF |

Basilea III y el sistema bancario de Colombia: simulaciones sobre sus efectos regulatorios |

Sergio Clavijo, Alejandro Vera, David Malagón y Alejandro González / ANIF |

2016 |

ASOBANCARIA |

Metodología de selección de las entidades financieras que participarán en el esquema del indicador bancario de referencia. |

Asobancaria, Min Hacienda, Banrep y Superfinanciera / ASOBANCARIA |

Fuente: Desarrollo de los Autores

Variables como S, IC, ICV, CC, ROA y ROE (ver tabla 9), son dinamizados en los trabajos de Asobancaria al igual que fueron desarrollados por Aristizabal & Perea (2012), en el cual al desarrollar el método de panel de datos no lineal a partir del análisis de componentes principales encontraron que de las 20 variables independientes analizadas tan solo 4 explican mejor el modelo y determinan que la solvencia de las 45 empresas analizadas se encuentran a grandes trazas en un buen estado de solvencia, dato aportado a 2012, y para el caso del trabajo desarrollado por los autores del presente trabajo a 2016 los datos varían de forma no significativa, dando tranquilidad a inversionistas y ahorradores en la geografía nacional.

Después de la modelación de los datos, se puede concluir que el índice de capitalización neto de los bancos, depende de un leve cambio en la eficiencia económica, rentabilidad del ejercicio e índice de liquidez y a su vez, depende de lo que suceda el año anterior con dichas variables, es decir que de las buenas practicas que el gobierno central implante para ser desarrolladas en los años de producción la performance de los bancos se verá reflejada e impacta de forma positiva o negativa según el alcance de las metas macroeconómicas planteadas por la banca central.

Por otra parte, es evidente que para el periodo analizado las variables que más afecto la calificación de la solvencia de la banca son el índice de Rentabilidad del Activo ROA y el índice de rentabilidad del patrimonio ROE, índices importantes para los accionistas de la banca que contribuyen a la generación de valor de estos últimos, esto se podría mejorar de ser posible con la desregulación y bajada en las tasas de intermediación del banco de la republica que el efecto se empieza a evidenciar desde finales de 2017, y este puede llevar mejorar los índices anteriormente mencionados.

Es conveniente que este tipo de ejercicio se pueda verificar de forma más secuencial, es decir como la banca hace reportes de estados financieros cada tres meses, que esta sea la ventana de tiempo de análisis, con lo cual la revisión de solvencia se vea de forma más periódica y que de esta forma los inversionistas y ahorradores tengan a la mano un instrumento confiable para revisión de la salud de la banca, y que además ayude a detectar los posibles problemas que se avecinan por la disminución de os ciclos económicos a nivel mundial.

ARISTIZABAL, M., & PEREA, J. (2012). Medición del riesgo de crédito de las entidades del sector financiero colombiano: una aproximación mediante el modelo panel data binario. EAFIT, 22-40.

Asobancaria. (18 de 01 de 2017). Programa de educación Financiera de los bancos en Colombia. Obtenido de http://www.asobancaria.com/sabermassermas/para-que-sirve-el-sistema-financiero/

Banco central del Ecuador. (2015). Cuadernos de trabajo. Quito: Banco central ecuador.

BOLAT, Aitolkyn. Evaluating the current financial state of banking sector in Kazakhstan using Altman’s Model, Bankometer Model. Revista Espacios. Vol. 38, Año 2017, Número 48, Pág.4. Recuperado de: http://www.revistaespacios.com/ a17v38n48/a17v38n48p04.pdf

BRICEÑO, Y., & ORLANDONI, G. (2012). Determinación de indicadores de riesgo bancario y el entorno macroeconómico en Venezuela (1997-2009). Economía, XXXVII, 55-88.

BUNIAK P, L. (18 de 4 de 2012). CAMELS - R. Obtenido de Camels Ratings System: http://www.camelsr.com/ProductosyServicios/PublicacionesEspeciales/tabid/154/TagID/26/PID/626/global/yes/Default.aspx

CLAVIJO, S., VERA, A., MALAGÓN, D., & GONZÁLEZ, A. (2012). Basilea III y el sistema Bancario de Colombia: simulaciones sobre sus efectos regulatorios. Bogotá D.C.: ANIF.

CRESPO, J. (2011). CAMEL Vs Discriminante, un análisis de riesgo al sistema financiero venezolano. Ecos de Economía, 25-47.

CUADRAS, C. (2014). Nuevos Métodos de Análisis multivariantes. Barcelona: CMC Editions.

Federal Financial Institutions examination council. (7 de 11 de 2016). FFIEC. Obtenido de https://www.ffiec.gov/press/pr110716.htm

Federal Reserve Release. (4 de 12 de 1996). Reserva Federal de Estados Unidos. Obtenido de https://www.federalreserve.gov/BoardDocs/press/general/1996/19961224/default.htm

GÓMEZ, J., & OROZCO, I. (2009). Un modelo de alerta temprana para el sistema financiero colombiano. Borradores de economía banco de la república, 1-52.

MANDELBROT, B., & HUDSON, R. (2010). Fractales y finanzas. Una aproximación matemática a los mercados: arriesgar, perder y ganar. España: Tusquets.

MARTÍN-ACEÑA, P. (2011). Pasado y presente de la gran depresión del siglo XX a la gran recesión del siglo XXI. Madrid: Fundación BBVA.

SÁNCHEZ, E. M. (10 de 10 de 2014). Metodología para estimar el deterioro de cartera de crédito de libre destinación sin libranza otorgado por instituciones de crédito a personas naturales en Colombia. Medellín, Colombia: Universidad de Medellín.

SILVA, F. (2010). Importancia de la aplicación del método CAMEL en Venezuela durante los años 2006 y 2010. Caracas: Universidad Católica Andrés Bello.

Superintendencia Financiera de Colombia. (2016). Metodología de la selección de las entidades financieras que participan en el esquema del Indicar bancario de referencia. Bogotá D.C.: Superfinanciera.

Superintendencia Financiera de Colombia. (2012). Decreto 1771. Bogotá D.C.: Superfinanciera.

WARE, D. (1996). Principios básicos de supervisión bancaria. Londres: Banco de Inglaterra.

WATSON, N. (1989). Indicadores de solvencia del sistema bancario: Aplicación de la propuesta de Basilea a Colombia. Borradores de economía Banco de la República, 1-48.

1. PhD. en profesorado y curriculum, Universidad de Granada. Administrador de Empresas (Prof. Programa Administración de Empresas. Escuela de Economía, Administración y negocios). Universidad Pontificia Bolivariana. Alejandro.acevedoa@upb.edu.co

2. Mg. Matemáticas Universidad de Santander UIS. Lic. Matemáticas (Prof. Dpto. de Ciencias Básicas. Escuela de Ingenierías). Universidad Pontificia Bolivariana. duwamg.prada@upb.edu.co

3. Mg. Economía Universidad USTA. Economista (Prof. Programa Negocios Internacionales. Escuela de Economía, Administración y negocios). Universidad Pontificia Bolivariana. Helio.fernandez@upb.edu.co