Vol. 41 (Nº 15) Año 2020. Pág. 8

SANMARTÍN, Lorena A. 1; ABAMBARI, Mario J. 2; DELGADO, Ruth M. 3

Recibido: 16/10/2019 • Aprobado: 20/04/2020 • Publicado 30/04/2020

RESUMEN: El anticipo del impuesto a la renta corporativo, implementado en el Ecuador trajo consigo efectos de diversa índole: permitió al Servicio de Rentas Internas (SRI) incrementar los ingresos tributarios y una disminución en el nivel de evasión; pero afectó negativamente en los contribuyentes, causando problemas financieros, como: disminución de la liquidez, reducción de su capacidad operativa, y una merma en su rentabilidad, situación que se estudia en este documento. |

ABSTRACT: The advance payment of the corporate income tax, implemented in Ecuador brought effects of various kinds: it allowed the Internal Revenue Service (SRI) to increase in tax revenues and a decrease in the level of evasion; buy it negatively effecter taxpayers, causing financial problems, such as: decreased liquidity, reduced operational capacity, and reduced profitability, situation studied in this document. |

El impuesto a la renta es uno de los tributos más importantes dentro de los sistemas impositivos a nivel mundial, la historia indica que su estructura y aplicación ha evolucionado paulatinamente, adaptando su aplicabilidad a los nuevos requerimientos del comercio y las finanzas internacionales (Zorrilla, 2014).

Los avances y recomendaciones metodológicos fomentados por el Centro Interamericano de Administraciones Tributarias (CIAT) (2012), han promovido modelos de política fiscal, permitiendo que la imposición directa tenga una mayor representación en los sistemas tributarios de los países.

Según Zorrilla (2014), el impuesto sobre la renta nace como respuesta a las desigualdades que se vivían mundialmente, tratando de ajustar los niveles de pobreza, a partir de la aplicación del principio de progresividad. Los registros indican que en el año 1798 entró en vigencia por primera vez el impuesto sobre la renta, el país pionero fue Reino Unido.

Tabla 1

Historia de aplicación del

Impuesto a la Renta por países

País |

Año |

Reino Unido |

1798 |

Suiza |

1840 |

Australia |

1849 |

Alemania |

1850 |

Italia |

1864 |

España |

1900 |

Inglaterra |

1909 |

Estados Unidos |

Época de la colonia y 1913 |

Francia |

1914 |

Unión Soviética |

1927 |

Tomado de: Reseña histórica de la CIAT

La inserción de este tributo en las políticas fiscales se dio con fines regulatorios y de equilibrio fiscal en cada uno de los países.

Un caso particular se presentó en los Estados Unidos donde este impuesto se encontraba vigente desde la época de la Colonia, sin embargo, en 1895 fue derogado bajo el justificativo de que su aplicación era inconstitucional, pues contradecía a la aplicación del reparto de las cargas tributarias. En el año 1913 fue adoptado nuevamente hasta la actualidad.

De acuerdo con los informes del CIAT, fue a partir de la Segunda Guerra Mundial cuando este impuesto logró su mayor aplicación en el mundo, impulsado por la necesidad de fortalecer los sistemas impositivos en cada una de las economías nacionales.

En América Latina este impuesto se aplicó durante el periodo 1920 a 1935; donde los países pioneros fueron Brasil en el año 1923, México en el año 1924, Ecuador en el año 1925, Colombia en el año 1928 y; finalmente, Argentina en el año 1932 (Zorrilla, 2014).

Según Carrasco (2009), el Impuesto a la Renta se constituye como el elemento más importante dentro de los sistemas tributarios, pues tiene un direccionamiento normativo relacionado con la capacidad de pago. La aplicación de este tributo busca la redistribución, equidad y justicia, cuya alineación se vincula a las riquezas, sosteniendo que quienes más rentas tengan, más deben pagar.

El anticipo del impuesto a la renta nace como un mecanismo de control, que es aplicado por varios países a nivel mundial, incluido Ecuador; esta variante tributaria supone la obligatoriedad de los contribuyentes de cancelar de manera anticipada el impuesto a la renta (Orellana & Duque, 2015); bajo este contexto, la administración tributaria lo utiliza como medio para obtener ingresos de forma temprana.

Las opiniones y percepciones que han tenido los actores frente a este tributo han sido variadas; pues el sujeto activo considera fundamental contar con recursos líquidos de manera oportuna y sobretodo utilizarlo como un mecanismo para controlar la evasión; en tanto que los sujetos pasivos, a pesar de estar de acuerdo con lo que busca el fisco, consideran que ello resta capacidad de gestión empresarial ya que restringe la liquidez y por ende el impacto directo es en el capital de trabajo.

Con los antecedentes expuestos, esta investigación tiene como finalidad evidenciar las percepciones que tienen tanto el sujeto activo, así como los sujetos pasivos agremiados, respecto al anticipo del impuesto a la renta en la Provincia de El Oro, con lo cual se espera aportar un estudio que demuestre cuál es el impacto real de esta medida tributaria en el objeto y zona de influencia.

El problema de la investigación nace como resultado de los reiterados pedidos públicos de los sujetos pasivos agremiados respecto al anticipo del impuesto a la renta en dicha Provincia, dado que esta medida tributaria ha generado inconformidades en los empresarios, ya que afecta directamente a sus fondos de maniobra.

El estudio muestra el proceso y resultados de una investigación que sintetiza la percepción respecto a la aplicación del anticipo del impuesto a la renta, y sus efectos en los ámbitos económico, político y social, desde la perspectiva de la empresa privada.

Como investigadores y proponentes del estudio, se considera necesario que para responder a estos cuestionamientos o inquietudes se debe realizar un análisis profundo, no solo de los aspectos políticos, económicos y sociales; sino también de la cultura tributaria de la zona estudiada. Es necesario aclarar que en base a lo investigado una de las principales causas que llevó al fisco a mantener este tributo ha sido los altos niveles de evasión tributaria.

Según Guevara (2010), socio de consultoría en FIDESBURÓ, desde el año 2007 se han ejecutado varias reformas al Anticipo de Impuesto a la Rentas, entre ellas: la forma de cálculo; esto es a) en base a un valor equivalente al cincuenta por ciento del impuesto a la renta a sociedades causado en el año anterior, menos las retenciones que se hubiesen aplicado al mismo y b) en base a sus activos, patrimonio, ingresos, costos y gastos deducibles, con algunas consideraciones especiales como: restar las cuentas por cobrar con partes no relacionadas de los activos, disminuir los valores por crédito tributario de impuesto a la renta e impuesto al valor agregado, entre otras. Cabe destacar que actualmente solo se aplica la segunda fórmula.

Carrasco (2012), considera que el anticipo del impuesto a la renta le ha permitido al administrador tributario disminuir los niveles de evasión de aquellas personas que ejecutaban prácticas para declarar en cero, justificando como necesario la aplicación de un impuesto mínimo; es decir, que genere o no utilidades, se asegura una contribución mínima de las personas obligadas o no a llevar contabilidad; promoviendo más liquidez para las finanzas del gobierno.

No obstante, es muy importante comentar la percepción que tienen los sujetos pasivos respecto a este anticipo del impuesto a la renta; es así que existe la opinión de los empresarios, quienes consideran que este tributo aumenta la carga impositiva y ocasiona problemas financieros, pues se obliga a los contribuyentes a cancelar anticipadamente una renta que aún no se ha generado (Romero, 2012).

1.1. Objetivos

El objetivo general se centra en analizar las percepciones que tienen los sujetos activos y pasivos agremiados respecto a la determinación y pago del anticipo del impuesto a la renta en la Provincia de El Oro.

Como objetivos específicos se plantean los siguientes:

• Exponer los fundamentos teóricos relacionados al anticipo de impuesto a la renta.

• Analizar el porqué de la aplicación del anticipo de impuesto a la renta por parte del sujeto activo.

• Conocer la opinión que tiene el sujeto pasivo agremiado respecto al anticipo del impuesto a la renta en la Provincia de El Oro.

Como se puede notar el objetivo de este estudio se centra en analizar los puntos de vista de los sujetos pasivos y activos respecto al anticipo del impuesto a la renta y su efecto en la economía; por lo cual, se presenta una evaluación sustentada en base a la aplicación de investigación exploratoria, descriptiva y explicativa, por medio del uso de fuentes de información secundarias (fuentes bibliográficas, estudios y otros relacionados con el tema), y primarias; estas últimas, mediante la aplicación de encuestas a los empresarios agremiados de la Provincia de El Oro; así como, entrevistas a expertos tributarios respecto a la aplicación del anticipo impuesto.

Para alcanzar el objetivo, la metodología aplicada debe permitir el reconocimiento de la situación actual del anticipo del impuesto a la renta, tanto desde el punto de vista legal como desde el punto de vista recaudatorio; conocer la opinión de los contribuyentes agremiados con la finalidad de poner en evidencia la percepción de este grupo de contribuyentes de la economía, para considerar algunas alternativas que permitan el manejo de este tributo y; finalmente, exponer las implicaciones reales que se originan por la aplicación del AIR.

En base a lo expuesto se puede notar claramente los diversos escenarios que plantea la conceptualización del anticipo mínimo de impuesto a la renta, viéndose de dos formas totalmente contrarias, donde en algunos casos beneficia y en otros casos perjudica, lo cual proporciona un mayor justificativo para generar fuentes de información que realmente sustenten, con una visión integral, las conclusiones más pertinentes en función a la información recolectada.

El Sistema Tributario puede definirse como la estructura que integra la organización administrativa, legal y técnica en materia fiscal, con el objetivo de ejercer el poder tributario dentro de un país (Cruz, Ladrón, Pardo, & Londoño, 2010).

La Constitución de la República del Ecuador (2008), define al Sistema Tributario como el sistema impositivo o de recaudación, estructurado en un país para contribuir con el cumplimiento de las metas económicas y sociales; y en el artículo 300, señala: “El régimen tributario se regirá por los principios de generalidad, progresividad, eficiencia, simplicidad administrativa, irretroactividad, equidad, transparencia y suficiencia recaudatoria. Se priorizarán los impuestos directos y progresivos”.

Es preciso comprender la interacción y vinculación normativa; así como la armonía y supeditación que guarda el marco jurídico con relación a la norma suprema; para lo cual es necesario entender el orden jerárquico de las leyes y la subyugación jurídica a los principios constitucionales. En razón de lo señalado, las disposiciones relacionadas con el Régimen Tributario se vinculan con los siguientes lineamientos constitucionales.

Para el caso ecuatoriano, los objetivos del Régimen Tributario se vinculan a la redistribución de la riqueza, aumento del empleo, incremento de la producción de bienes y servicios; y, finalmente, fomentar conductas ecológicas y económicamente responsables. (Andino, 2009)

Explicó Vergara (2012) que todo gobierno necesita de fondos para poder invertir en programas de desarrollo que promuevan la oferta de bienes y servicios para la ciudadanía. Es así que para poder financiarlos se recaudan tributos que permitan la generación de ingresos públicos, y a su vez, el equilibrio económico para no perjudicar la producción, empleo y desarrollo.

De la Torre (2012) señala que, aunque la aplicación de tributos es esencial para el desarrollo económico y social, los Gobiernos y las políticas que apliquen, no deben dejar de promover la justicia, estabilidad y sostenibilidad. Esto se debe a que los niveles de carga tributaria siempre tienen una afectación sobre las empresas, pues son factores que influyen de forma directa en los montos de inversión y crecimiento.

Paz y Miño (2015) define los tributos como el conjunto de impuestos, tasas y contribuciones especiales que se encuentren vigentes dentro de una nación. En consecuencia, los impuestos son una clase de tributo.

Por su efecto, existe dos tipos de impuestos: directos e indirectos. Los primeros son aquellos que se orientan, gravan directamente a la capacidad adquisitiva de los contribuyentes, mientras que los segundos no miden la capacidad de pago, pues orienta su cobro al consumo (Coimbra, 2013).

Montes del Castillo (2009) defiende la idea de que un sistema tributario es justo y equitativo cuando su orientación es progresiva, es decir que, a mayor renta, más impuesto debe cancelar el contribuyente. Pero también defiende la hipótesis de que una exagerada carga tributaria podría afectar la soberanía económica de un país.

Impuesto a la Renta

Acorde a lo mencionado por Jerez (2009), en el estudio titulado “El Impuesto sobre la Renta de Sociedades en la Unión Europea: Situación actual y posibilidades de reformas”, señala que existió la necesidad de armonizar la aplicación de este tributo en Europa, pues la diferencia en tasas, excepciones y aplicación, hace que aquellas naciones con cargas impositivas menores tenga mayor atracción de capitales para inversión, ocasionando que aquellos países que mantienen sistemas con mayor presión fiscal pierdan competitividad.

Por su parte, Packman y López (2017), al referirse al pago de este impuesto por parte de las empresas, señala que los Gobiernos deben mantener estrategias activas para estimular el crecimiento de la inversión privada, generando beneficios tributarios que hagan atractiva la permanencia o atracción de capitales. Una práctica común que aplican las compañías es la apertura de sedes en países con una cuota de impuestos menor a la del lugar de origen.

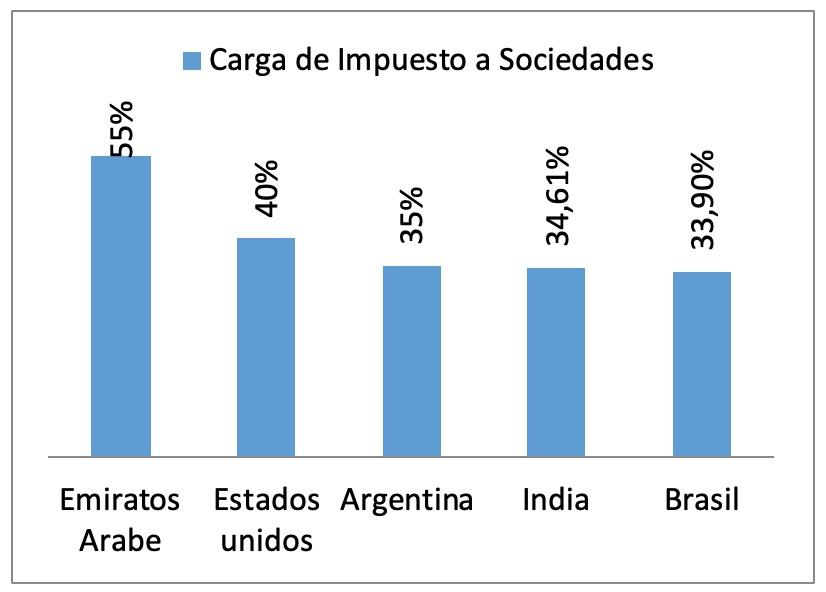

El impuesto a la renta varía en su aplicación en cada País, pues cada Gobierno decide fijar tasas, formas de cálculo y beneficios tributarios en pro de cumplir con las necesidades de cada sistema económico y tributario (Foro Económico Mundial, 2017), lo cual se ejemplifica en la figura 1.

Figura 1

Carga impositiva a las sociedades en el mundo, año 2016

Fuente: (Foro Económico Mundial, 2017).

Dado que esta carga impositiva influye directamente en la inversion privada interna y externa, el Gobierno francés ha tomado la decisión de disminuir la misma, con la finalidad de estimular la economía empresarial y la captación de capitales frescos, fomentando confianza en los inversionistas para que generen empresas en esta nación (Philippe, 2017).

En consideración a que varios estudios han llegado a la conclusión que a menor carga impositiva, mayor atracción de inversiones, la Unión Europea ha puesto en práctica la disminución de impuestos a las empresas, que en promedio superaba el 30%.

En el caso ecuatoriano, la carga tributaria está por debajo del 15%, siendo menor a la de muchos países del mundo (Amoroso, 2014); en este País, para conocer los montos relacionados al pago del impuesto a la renta se debe realizar un cálculo sobre la suma total de las rentas gravadas a las cuales se resta las devoluciones, costos, descuentos, deducción y gastos permitidos. Dicho resultado es denominado como base imponible, a la que se le aplicará su respectiva tasa de contribución en función a lo estipulado en la normativa tributaria vigente, principalmente, en la Ley del Régimen Tributario (Zorrilla, 2014).

El Servicio de Rentas Internas (2015), define al Impuesto a la Renta como “aquellas contribuciones que se pagan sobre las rentas que obtengan las personas naturales, las sucesiones indivisas y las sociedades sean nacionales o extranjeras. El ejercicio impositivo comprende del 1 de enero al 31 de diciembre”.

Paz y Miño (2015), en su obra “Historia de los impuestos en Ecuador”, menciona que el Impuesto a la Renta es el que mayores ingresos directos les proporciona a las arcas del Estado.

El anticipo de impuesto a la renta tiene aplicación mundial, cada uno de los países reglamentan sus metodologías de cálculo en función de sus necesidades presupuestarias, pues es un tributo que les permite obtener fondos y liquidez en periodos no tradicionales (Sáenz & Montoro, 2017).

Según la teoría defendida por Tanzi & Parthasarathi (1998), respecto a la aplicabilidad del anticipo al impuesto a la renta, se constituye como un impuesto patrimonial debido a que se considera que todos los activos que posee una empresa deben asegurar una renta en la medida que sean utilizados con efectividad por parte de los empresarios; en otras palabras, esta modalidad obliga a las compañías a hacer uso adecuado de sus activos para generar la renta mínima que los gobiernos esperan de cada contribuyente.

En España, según Sáenz et., al., (2017), el Gobierno decidió aplicar en su sistema tributario el cobro de un impuesto anticipado a las rentas de las empresas, cuya cuantía mínima fue del 23%, y s Su vigencia responde a la necesidad de hacer frente al déficit público.

En el Ecuador, el artículo 41 reformado de la Ley de Régimen Tributario Interno, regula lo relacionado al cálculo y pago del Anticipo Mínimo del Impuesto a la Renta; y el procedimiento, lo establece el Reglamento para la aplicación de la Ley de Régimen Tributario Interno (LORTI) aprobado por la Asamblea Nacional del Ecuador (2016), donde se describe “la forma de determinar el anticipo, las cuotas y plazos para el pago del anticipo y los casos en los cuales puede solicitarse exoneración o reducción del anticipo” (Art. 76, 77, 78).

Cabe mencionar que este anticipo se aplica tanto a personas que no están obligadas a llevar contabilidad como aquellas que si lo están. Aunque ambos casos difieren de la forma de cálculo; ambas tienen el mismo justificativo que es disminuir la evasión y aumentar la efectividad recaudatoria (Vásquez, 2012).

Según Carrasco, ex director del Servicio de Rentas Internas, el impuesto mínimo es utilizado en varias legislaciones a nivel mundial, por lo cual asegura que este tipo de tributos no tiene por qué afectar a los contribuyentes u ocasionar que sea un factor decisivo al momento de emprender o atraer nuevas inversiones al país, o decidir si se debe continuar o no en un negocio o actividad económica.

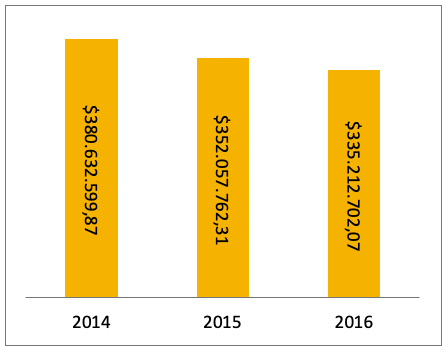

En valores absolutos, la recaudación del anticipo del impuesto a la renta en el Ecuador durante los años 2014, 2015 y 2016, ha tenido un comportamiento decreciente; en tanto que la recaudación del impuesto tuvo un incremento significativo del 2014 al 2015 (29%), luego disminuyó en 6% (Ver figura 2).

Figura 2

Recaudación de Impuesto a la Renta a Sociedades, y del Anticipo en el Ecuador

Fuente: (Servicio de Rentas Internas, 2017)

Con las cifras descritas, se puede evidenciar que la participación del Anticipo del Impuesto a la Renta en el periodo disminuye, aunque imperceptiblemente con relación al Impuesto total.

Explica Araque (2016) que este comportamiento responde a la realidad del modelo económico ecuatoriano, donde los problemas alineados a la disminución del precio internacional del petróleo y el modelo económico concentrado en el Estado, son los factores principales de la contracción que presentan algunos de los sectores económicos.

Zambrano (2014) por su parte señala que muchas empresas aquejan problemas financieros que se agravan por los tributos que deben cancelar, uno de ellos es el anticipo de impuesto a la renta, el cual ha afectado a la liquidez y los resultados económicos.

La variación de la recaudación final, está en función de la eficiencia empresarial; según los informes del Banco Central del Ecuador (2017) en el año 2016 se presentó una contracción del Producto Interno Bruto (PIB) del 1,5% a nivel nacional, hecho que no ocurría en los últimos 17 años de dolarización.

Acorde a lo mencionado por el ex Instituto Emisor los dos sectores que más rentas generan son el comercial (su PIB disminuyó en 1.1%) y el manufacturero (su PIB disminuyó en 1.33%), ambos con perspectivas a la baja, ocasionando que su contribución tienda a disminuir para los próximos años.

La carga tributaria es definida, conceptualmente, como la relación entre el total de impuesto que cancela un contribuyente, sector o país, sobre la suma de ingresos netos del mismo (Durán, 2011).

A nivel mundial, según un informe del Fondo Monetario Internacional (2017), entre los años 2012 y 2016, ésta promedió el 15%; mientras que, un estudio desarrollado por la Cámara de Industrias y Producción (CIP) (2016), indica que en el Ecuador la carga tributaria aumentó de 15,89% en el año 2006 a 22,69% en el año 2015 lo que pone en evidencia que el sistema tributario maneja cargas más elevadas en comparación con años anteriores y por encima del promedio mundial.

Paz y Miño (2015) manifiesta que teóricamente en aquellos países donde la carga tributaria es alta y las ganancias bajas, los inversionistas pierden el interés de ingresar al sector formal, pues los niveles de rentabilidad que exigen no permiten que la inyección de capital se ejecute, dando como resultado una menor inversión privada y creación de sociedades formales.

Está constituido por los contribuyentes, que se encuentran afiliados a un gremio profesional o comercial; en la provincia de El Oro, al 31 de diciembre del año 2016, se totalizan 7.567 compañías activas según el Instituto Nacional de Estadísticas y Censos (2016) de éstos, solo en el año 2016 se registraron 72 sociedades como socios activos en la Cámara de Industrias de El Oro (2016).

La Secretaría Nacional de Planificación y Desarrollo SENPLADES (2016), indicó que hasta el año 2015, en la provincia de El Oro el sector primario compuesto por la agricultura, la ganadería, la silvicultura, la acuicultura, la pesca y la minería, presentó el mayor dinamismo económico, pues generó aproximadamente 70% del valor bruto de la producción.

Según el Instituto Nacional de Estadísticas y Censos INEC (2010), la agricultura, acuicultura y la explotación de

minas son las principales actividades de la provincia, donde el banano y el camarón se han convertido en los bienes más importantes de comercio de esta zona.

Según Orellana y Duque (2015), el anticipo de impuesto a la renta ocasiona que “la razón de ser del impuesto a la renta se pierda, afectando a la liquidez de las empresas”. Señalan que la normativa vigente de tomar la decisión de mantener este tributo debería darle un trato independiente, pues esto permitiría que las compañías tengan una planificación distinta en el pago de tributos.

Un estudio desarrollado por Gutiérrez (2015), menciona que:

“La percepción de los contribuyentes al Anticipo del Impuesto a la Renta ha afectado de manera considerable a la rentabilidad y al flujo de efectivo de las empresas, sobre todo por su concepción de Impuesto Mínimo y por la falta de beneficios de exoneración y reducción cuando la actividad económica no genera renta alguna” (Pág. 8)

Finalmente se cita un estudio desarrollado por Guevara (2013), quien concluyó que: “la naturaleza jurídica del anticipo del impuesto a la renta es diferente a la del pago anticipado de tributos, por lo que es equivocado el criterio por el cual aplica para el anticipo del impuesto a la renta aquella disposición constitucional por la cual solo en un Estado de excepción el Presidente de la República puede exigir, mediante decreto, el pago anticipado de tributos” (Guevara, 2013, pág. 1)

El diseño metodológico sigue las líneas señaladas por Hernández, Fernández y Baptista (2010), quienes consideran que toda investigación debe estructurarse con procesos científicos y empíricos, que sirvan para realizar el estudio de un fenómeno y recolectar la información que permita comprender y dar solución a una problemática.

Todos los estudios deben establecer los enfoques de investigación a usar; pueden ser cualitativas, cuantitativas o mixtas. Siempre se orientan a la búsqueda del conocimiento a través de un modelo estructurado y sistemático que permite el entendimiento de diversos problemas planteados en función del objeto y alcance de los estudios.

Dado que esta investigación busca analizar las percepciones que tienen tanto el sujeto activo como los sujetos pasivos agremiados respecto al anticipo del impuesto a la renta en la Provincia de El Oro, el enfoque del estudio es mixto; es decir cuantitativo y cualitativo; cuantitativo porque se miden datos numéricos con relación a las escalas de respuestas obtenidas en las fuentes secundarias (estadísticas, reportes, informes, etc.); así como en las encuestas, y es cualitativo porque se obtendrán opiniones, conclusiones, inferencias a priori de quienes participen de las entrevistas y sus resultados.

Las fuentes de información que permiten la fundamentación de la investigación integran teorías, experiencias de los sujetos pasivos y activo; así como información documental, todo lo cual se conoce como fuentes primarias y secundarias.

Los tipos de investigación aplicados son: exploratoria, descriptiva y explicativa:

Exploratoria: dado que se conoce poco sobre el objeto de estudio y es necesario identificar conceptos promisorios que permitan preparar el terreno para nuevas indagaciones.

Descriptiva: sirve para reconocer conceptos y compararlos con el comportamiento de las variables estudiadas, midiendo elementos esenciales que permitan caracterizar la problemática en estudio.

Explicativa: pues debido al alcance del estudio es necesario determinar y reafirmar cuáles son las causas del problema, permitiendo la generación de análisis para un entendimiento profundo del objeto de estudio.

La población está constituida por las compañías activas en la provincia de El Oro, las cuales, según el instituto Nacional de Estadísticas y Censos (2016) al 31 de diciembre del año 2016 totalizan 7.567.

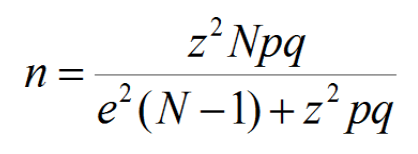

Dado el tamaño de la población, fue necesario determinar una muestra representativa de la misma, de manera que la obtención de la información primaria reúna parámetros de confiabilidad y por ende de credibilidad, para lo cual se aplicó la fórmula de la muestra para poblaciones finitas.

Donde cada variable representa lo siguiente, y se aplican los siguientes parámetros:

Z= nivel de confianza: 1,96 (95% de confianza)

N= Tamaño de la población: 7.567

p= Probabilidad a favor de que el hecho ocurra: 0,50

q= Probabilidad en contra de que el hecho ocurra: 0,50

e= margen de error del estudio: 5%

n= tamaño de la muestra

Con los parámetros planteados, se concluye que el tamaño de la muestra es de 366 unidades de estudio.

El muestreo aplicado es aleatorio simple y representativo, es decir, se seleccionan los participantes al azar, de tal forma que todos quienes representen a la población tengan la misma probabilidad de ser elegidos. Los instrumentos aplicados son la encuesta a propietarios, jefes financieros o contadores de empresas agremiadas obligadas a llevar contabilidad en la Provincia de El Oro; y entrevistas a expertos en tributación y finanzas.

La encuesta contiene preguntas con opciones múltiples de respuesta, desarrollada bajo la técnica de cuestionario elaborado con la escala de Likert. Por su parte, la entrevista está estructurada con preguntas abiertas, de manera que el experto contribuya sin restricciones con sus opiniones.

En vista de lo descrito, puede concluirse que el diseño de la investigación viene dado por la revisión exhaustiva de las diferentes fuentes de información, tales como documentos, informes, estudios, ponencias, normas y bibliografía relacionada con el tema de estudio; complementada y reforzada con la información primaria obtenida de la aplicación de los instrumentos señalados.

Como es lógico, los instrumentos utilizados para la medición deben ser efectivos, y responder a los objetivos y problemática de estudio planteados; así mismo, deben cumplir ciertos principios como son: confiabilidad, exactitud y la factibilidad; de manera que se pueda evaluar la percepción de los sujetos frente al anticipo del impuesto a la renta.

Para la aplicación de la encuesta y la entrevista se observó lo siguiente:

• Desarrollo del instrumento de investigación.

• Planificación de recolección (zonas, personas, horario y discurso).

• Pruebas piloto de instrumentos de investigación y rediseño de los mismos.

• Aplicación de encuestas y entrevistas definitivas.

• Tabulación de la información y transcripción de opiniones.

• Análisis, presentación de información y desarrollo de conclusiones.

Así mismo se ejecutaron cinco entrevistas a personas que cumplieron las siguientes características:

• Conocimientos desarrollados en finanzas y tributación.

• Gerentes generales. Gerentes financieros, contadores u otros cargos similares.

• Laborar en empresas privadas.

Las fuentes consultadas permitieron conocer que el anticipo de impuesto a la renta funciona como un pago mínimo; aunque es beneficioso para el Gobierno dado que le permite disminuir los niveles de evasión y aumentar su liquidez resulta ser desfavorable para las empresas, pues deben pagar anticipadamente por una utilidad que no ha sido generada, afectando las finanzas de las compañías.

Los hallazgos obtenidos con la aplicación de las encuestas y entrevista son las siguientes:

La muestra aplicada estuvo compuesta así: 75% de pequeñas empresas y 25% de empresas medianas; estos porcentajes guardan relación con la proporción de compañías activas en la Provincia de El Oro; el 50% de las empresas que participaron de la encuesta fueron de servicio y 50% de producción.

Al formular preguntas respecto al pago del anticipo del impuesto a la renta, señalaron que lo han cancelado oportunamente, pero que éste fue superior al causado en el ejercicio fiscal declarado, por lo que accedieron al crédito tributario para el siguiente periodo.

El 90% de los encuestados señaló que el cobro del anticipo del impuesto a la renta, no genera equidad, dado que disminuyen considerablemente su capital de trabajo, y que no es la mejor forma de controlar la evasión tributaria, sostenida por el Gobierno.

Un 64% de los encuestados considera que el anticipo de impuesto a la renta causa problemas financieros en las empresas; sin embargo, al complementar esta pregunta con una relacionada con la incidencia de este anticipo sobre la liquidez de los negocios, el 91% consideró que existen una afectación en la liquidez, pues la capacidad operativa se ve limitada.

Así mismo, el 93% de los encuestados indica que hay una afectación directa sobre el capital de trabajo, que evidentemente restringe la capacidad operativa; es decir que un pago anticipado de la obligación tributaria en análisis tiene un impacto en la disminución del activo circulante y por ende en el fondo de operatividad del negocio.

Al preguntar sobre la posibilidad de manejar este impacto con una planificación tributaria, tan solo el 38% consideró como viable esta opción, el 58% no está totalmente seguro. En función de estos resultados, se podría decr que la planificación tributaria sí es una alternativa, que aunque no sea una herramienta para disminuir la carga tributaria sí permite que los índices financieros no se vean afectados.

La administración tributaria considera que el anticipo del impuesto a la renta de ninguna manera es como un impuesto mínimo; sin embargo, 99% de los encuestados considera que sí lo es ya que, éste en el mejor de los casos queda como crédito tributario.

En base a las respuestas obtenidas hasta aquí, se puede indicar que dada la configuración del anticipo de impuesto a la renta en Ecuador, este puede ser tomado como una obligación adicional e independiente, dado que tiene fechas de exigibilidad y una forma de cálculo propia, pudiendo convertirse en una cuota superior a la realmente generada por el contribuyente o simplemente como una cuota mínima.

Un grupo de preguntas se orientó a evaluar el impacto del impuesto a la renta, en la rentabilidad de los negocios; el 44% de los encuestados considera que hay una afectación directa en la rentabilidad y flujo de efectivo; 25% no considera que tenga tal afectación; mientras que el 21% no está de acuerdo con ninguna de las posiciones expresadas.

En la práctica el impuesto a la renta afecta a la rentabilidad, pues se convierte en un gravamen que se aplica sobre las rentas. Por ello se puede confirmar que sí afecta los flujos mensuales, dado que debe cancelarse por un valor que no ha sido generado como utilidad, lo que quiere decir que no existen ventas que respalden dicho desembolso, incluso mostrando contradicción a las normas de contabilidad vigentes.

La totalidad de los encuestados cree que la eliminación del anticipo del impuesto a la renta contribuirá al fortalecimiento financiero de las empresas.

Con relación a la percepción que tienen los representantes de las empresas acerca de la carga tributaria, el 82% de los encuestados considera que esta es elevada; el 17% considera razonable pero tampoco es la óptima. Estas opinionrd evidencian una percepción negativa de los contribuyentes frente a la política tributaria y en general, al sistema tributario vigente.

En consideración a que este anticipo resulta negativo desde el punto de vista empresarial, el 77% de los encuestados considera que su eliminación es una estrategia clave para reactivar la economía. Consideran que la disminución de la carga tributaria y la simplicidad de los sistemas tributarios son factores fundamentales para estimular el crecimiento de la inversión y la producción, lo cual se traduce en un estímulo para el fortalecimiento económico.

Finalmente, siguiendo la misma percepción destacada en los considerandos anteriores, el 63% de los encuestados considera que aunque pudieran acceder a la devolución de los valores excedentes por el anticipo de impuesto a la renta este debe ser eliminado, contribuyendo de esta manera a darle estabilidad a las empresas.

A continuación se sintetizan algunas opiniones de expertos consultados a certa de la percepción que tienen frente a la vigencia del anticipo de impuesto a la renta.

Consideran que este anticipo aplicado a empresas obligadas a llevar contabilidad no es justo dado que no es apropiado cobrar gravámenes antes de generar una renta. Sin embargo, como herramienta para disminuir los niveles de evasión es una buena alternativa, en vista que existen compañías medianas y pequeñas que realizan estrategias tributarias no legales para cancelar menos o declarar en cero.

Consideran que el enfoque actual y su forma de cálculo deben replantearse, en vista que existen otras empresas que sí aplican las leyes tributarias pero el anticipo les afecta financieramente.

Si bien es cierto que el valor recaudado contribuye a que el Servicio de Rentas Internas (SRI) obtenga una liquidez inmediata, esto perjudica la situación corriente de las empresas y compromete la rentabilidad de las mismas.

Ecuador atraviesa una época de crisis nacional, por lo cual se espera que las autoridades de control establezcan, propongan y ejecuten medidas que apoyen el desarrollo del comercio como motor de la economía del país.

Con relacion al impacto económico – financiero de este anticipo a las empresas, creen que es significativo, especialmente en las pequeñas empresas, aunque aparentemente es más bajo con relación a la parte que toca tributar de acuerdo a la rentabilidad de la empresa; se debe considerar la capacidad limitada de generar suficientes ingresos para cubrir este anticipo; el cual resta liquidez a las organizaciones y pone en peligro la rentabilidad.

Los expertos consideran que el anticipo podría eventualmente afectar a aquellas empresas que tienen grandes inversiones en activos, lo cual hace que la base patrimonial sobre la que se determina el impuesto, en este caso, el impuesto sería sinificativo; pero en base a la experiencia real, no es así ya que la base patrimonial no es muy alta; consecuentemente el anticipo en referncia, tampoco.

Al respecto, es necesario revisar el artículo 165 de la Constitución de la República del Ecuador, que menciona que la recaudación anticipada de este impuesto es aplicable en estado de excepción y mediante Decreto Ejecutivo.

Con relación a las alternativas que se podrian aplicar para manejar adecuadamente este anticipo, serían: cambiar la forma de calcular el anticipo, mejores controles a la evasión y mayor gestión en el proceso de formalizar a los informales.

Tambien se considera la opción de aplicar incentivos al pagar un anticipo mayor al del ejercicio; o eliminar la recaudación del anticipo del impuesto a la renta; reducir el aparato burocrático y hacer seguimientos por el enriquecimiento de los funcionarios públicos.

Consultado a un experto contribuyente sobre este mismo tema, considera que el Estado debería ayudar a activar e incentivar el sector productivo, la inversión privada para generar más impuestos por utilidades y no impuestos por suposiciones. La eliminación del anticipo podría empujar mayores inversiones del sector privado.

Es necesario bajar los porcentajes establecidos o que sea uno de los dos. Ecuador es un país agrícola, cuya producción puede canalizarse tanto a mercados nacionales como extranjeros. Por lo tanto, para alcanzar mejores niveles de producción, el Estado podría subsidiar determinados sectores para hacerlos más competitivos.

Así mismo, considera que la eliminación de este anticipo es oportuno, dado que no es un impuesto real. Se debe tener presente que en épocas de crisis hay que impulsar al sector privado para que genere más riqueza, por esa razón, los estudios han demostrado que a menores impuestos mayor creación de riqueza.

De pronto es necesario no eliminar, sino optimizar la aplicación de este impuesto.

Si para dar un respiro a los empresarios es necesaria su eliminación. Las empresas necesitan liquidez para operar normalmente, de esta forma se contribuiría a alcanzar mejores niveles de empleo, distribución más justa de los ingresos y lograr el tan deseado desarrollo económico.

Señala que dadas las condiciones por las que atraviesa la economía en las que hay poco circulante y pocas plazas de trabajo; la eliminación de este anticipo, para el Estado sería crítico, sin embargo, éste podría racionalizar el gasto corriente.

En síntesis los resultados obtenidos a partir de las fuentes consultadas, se evidencia que el anticipo del impuesto a la renta es un tributo cuestionable y polémico, debido a que su aplicación aunque trae beneficios a la administración tributaria, perjudica a las finanzas de las empresas, principalmente en lo relacionado a la liquidez y rentabilidad.

Al analizar los puntos de vista tanto del sujeto activo, como de los sujestos pasivos agremiados respecto al anticipo del impuesto a la renta y su efecto en la economía de la Provincia de El Oro, se puede señalar que el Gobierno cree necesaria su aplicación debido a que este tributo, constituye un mecanismo de control para combatir la evasión del impuesto a la renta. Por su parte, los sujetos pasivos agremiados consideran que este impuesto debe ser eliminado, dado que no existe fundamento legal para ser aplicado, convirtiéndose en uno de los factores de riesgo financiero que deben enfrentar para no tener problemas de liquidez y disminución de su rentabilidad.

En esta misma linea, otros estudios determinan afectación en todos los sectores societarios de la economía nacional, independientemente de su ubicación geográfica, tamaño o actividad que desempeñen; las percepciones de los contribuyentes son negativas, por lo cual exigen la eliminación del anticipo del impuesto a la renta, lo que en términos teóricos favorecería a la economía de las empresas, más aún cuando existe un periodo de incertidumbre económica, debido a los problemas financieros que atraviesa el país.

Aunque este estudio analiza las percepciones de los empresarios agremiados en la provincia de El Oro, los resultados obtenidos coinciden con otros referentes al tema obtenidos en otros sectores geográficos; coincidiendo también en la necesidad urgente de que se genere una propuesta tributaria que genere mayor eficiencia y control en el impuesto, sin perjudicar a los sectores productivos. Consideran que se debe replantear la forma de cálculo, y sea orientado por sectores; evitar afectar la liquidez y capacidad operativa de las empresas. Finalmente, se coincide en que no se necesitan más impuestos; por el contrario, se requiere incentivar a la producción nacional con mayores beneficios e incentivos tributarios y disminución de la presión fiscal para las empresas.

Al conocer los puntos de vista tanto del sujeto activo como de las empresas agremiadas respecto al anticipo del impuesto a la renta y su efecto en la economía de la Provincia de El Oro, se evidencian puntos de vista contrapuestos; resulta favorable para el Estado en la obtención de ingresos que antes era cobrado al finalizar el periodo fiscal, pero desfavorable para la posición financiera de las empresas, que debe generar disponibilidad para su operatividad cotidiana y también para el Estado.

El órgano de control tributario implementó este anticipo como una herramienta de control a la evasión en el pago del impuesto; sin embargo, acorde a su forma de cálculo, ocasiona situaciones financieras de iliquidez en las empresas escogidas para su análisis; además de haber instaurado un mecanismo injusto, pues aquellos que no pagaban, actualmente cancelan un valor mínimo, pero quienes si cumplían con sus obligaciones ahora pagan un adicional, ocasionando que la carga tributaria sea mayor.

El sistema productivo en la Provincia de El Oro necesita incentivos tributarios, apoyo efectivo para su reactivación; sin embargo, el anticipo de impuesto a la renta ha impactado a la salud financiera, ocasionando problemas de liquidez y rentabilidad, que a la postre generaran menor contribución tributaria y eventualmente desempleo. Se estima que estas situaciones podrían ser manejadas mediante una planificación adecuada y formal.

Hay que tener en cuenta que, aunque las empresas deban pagar por una renta aun no generada, estas venden desde el primer mes del periodo fiscal, es decir que las utilidades se generan paulatinamente, presentándose su aplicación como un artificio contable. Aún frente a este análisis es necesario que se distingan diferentes situaciones para afrontar formas de cálculo o cuotas mínimas, pues existen empresas medianas o pequeñas, dependiendo del sector que pudiesen verse más afectadas que otras.

Esta investigación tuvo como principal limitación los aspectos y características que presentan las empresas por su actividad económica y tamaño, sin embargo, como investigación preliminar permitió explorar y encontrar situaciones que sirven para un análisis preliminar; y servir de base para nuevas investigaciones en este ámbito.

Amoroso, X. (2014). Ecuador posee una de las tarifas más bajas de impuesto a la renta (Primera ed.). Quito, Ecuador: Presidencia República del Ecuador.

Andino Alarcón, M. (2009). Hacia un nuevo sistema de imposición directa. El impuesto a la renta para el Ecuador: un sistema destributivo. (FLACSO, Ed.) Fiscalidad, 3, 105-145.

Araque, W. (2016). La meta en la recaudación de impuestos (Primera ed.). Quito, Ecuador: Revista Líderes.

Asamblea Constituyente. (2008). Ley Orgánica Reformatoria e Interpretativa a la Ley de Régimen Tributario Interno, al Código Tributario, a la Ley Reformatoria para la Equidad Tributaria del Ecuador y a la Ley de Régimen del Sector Eléctrico (Segundo Suplemento ed.). Quito, Ecuador: R.O. 392.

Asamblea Constituyente. (2009). Ley Reformatoria a la Ley de Régimen Tributario Interno y a la Ley Reformatoria para la Equidad Tributaria del Ecuador (Registro Oficial No. 94 ed.). Quito, Ecuador: Asamblea Constituyente.

Asamblea Nacional. (2011). LEY DE REGIMEN TRIBUTARIO INTERNO (Registro Oficial Suplemento 463 ed.). Quito, Ecuador.

Asamblea Nacional. (2009). Reglamento para la aplicación de le Ley de Régimen Tributario Interno (Reglamento No. 374 ed.). Quito, Ecuador: Asamblea Nacional.

Asamblea Nacional. (2010). Código Orgánico de la Producción, Comercio e Inversiones (Nº 351 ed.). Quito, Ecuador: Asamblea Nacional.

Asamblea Nacional Constituyente. (2007). Constitución del Ecuador (Tercer Suplemento del Registro Oficial No 242 ed.). Quito: Asamblea Nacional Constituyente. Obtenido de https://www.fielweb.com/Index.aspx?my

Asamblea Nacional Constituyente. (2007). Ley Reformatoria para la Equidad Tributaria (Tercer Suplemento del Registro Oficial No 242 ed.). Quito, Ecuador: Asamblea Nacional Constituyente. Obtenido de https://www.fielweb.com/Index.aspx?my

Asamblea Nacional Constituyente. (2008). Constitución del Ecuador (Registro Oficial 449 ed.). Quito: Asamblea Nacional Constituyente.

Asamblea Nacional del Ecuador. (02 de diciembre de 1997). Registro Oficial 206, ley No 41. LEY DE CREACIÓN DEL SERVICIO DE RENTAS INTERNAS, 1-2. Quito, s.f., Ecuador: s.f. Obtenido de http://www.sri.gob.ec/BibliotecaPortlet/descargar/e246c3d3-6e3f-4fbe-9888-5b7b89c83891/LEY+DE+CREACI%D3N+DEL+SERVICIO+DE+RENTAS+INTERNAS.pdf

Asamblea Nacional del Ecuador. (2008). Constitución de la República del Ecuador. Quito: Registro Oficial # 449. Recuperado el 3 de Septiembre de 2016, de http://www.inocar.mil.ec/web/images/lotaip/2015/literal_a/base_legal/A._Constitucion_republica_ecuador_2008constitucion.pdf

Asamblea Nacional del Ecuador. (4 de agosto de 2010). No. NAC-DGECCGC10-00015. Recuperado el 2 de Septiembre de 2016, de A las personas naturales y sucesiones indivisas, obligadas a llevar contabilidad, y a las sociedades, que les corresponde pagar Anticipo de Impuesto a la Renta.: www.sri.gob.ec

Asamblea Nacional del Ecuador. (s.f. de marzo de 2013). Código orgánico de la producción, comercio e inversiones, COPCI. Recuperado el 02 de Septiembre de 2016, de s.f.: http://www.scpm.gob.ec/wp-content/uploads/2013/03/Código-Orgánico-de-la-Producción-Comercio-e-Inversión.pdf

Asamblea Nacional del Ecuador. (29 de diciembre de 2014). Código tributario. Registro Oficial Suplemento 38 de 14-jun.-2005, 1-2. Quito, s.f., Ecuador: LA COMISIÓN DE LEGISLACIÓN Y CODIFICACIÓN. Recuperado el 03 de Septiembre de 2016, de http://www.sri.gob.ec

Asamblea Nacional del Ecuador. (13 de junio de 2016). Reglamento para la aplicación de la ley del régimen tributario interno. Recuperado el 2 de Septiembre de 2016, de Registro oficial suplemento 209 de 08-jun.-2010: http://www.sri.gob.ec

Asamblea Nacional del Ecuador. (9 de marzo de 2016). Resolución No NAC-DGECCGCII-16-0000126. Obtenido de Expedir las normas para la aplicación del régimen comisionistas y similares para el cálculo del anticipo del impuesto a la renta: www.sri.gob.ec

Banco Central del Ecuador. (2017). La evolución de la tasa de crecimiento de la economía (Primera ed.). Quito, Ecuador: El Comercio.

Banco Central del Ecuador. (2017). Estadísticas Macroeconómicas (Primera ed.). Quito, Ecuador: BCE.

Banco Central del Ecuador. (2015). Cálculo del Producto Interno Bruto por el enfoque del ingreso. Quito, Ecuador: BCE.

Cámara de Industrias y Producción (CIP). (2016). Cámara de Industrias y Producción calcula 6,8 puntos más en impuestos (Primera ed.). Guayaquil, Ecuador: El Universo.

Carrasco, C. (2009). El Impuesto a la Renta para el Ecuador: un sistema distributivo (Primera ed.). Quito, Ecuador: SRI - CEF.

Carrasco, C. M. (2012). El Anticipo al Impuesto a la Renta generó USD 42 millones extras (Primera ed.). Quito, Ecuador: El Comercio - SRI.

Centro Interamericano de Administraciones Tributarias. (2012). Estimación del Incumplimiento Tributario en América Latina (Tercera ed., Vol. Documento de Trabajo N° 3). (M. Pecho, F. Peláez, & S. Jorge, E.) New York, Estados Unidos: Dirección de Estudios e Investigaciones Tributarias.

Coímbra, S. P. (2013). Las bases internacionales y supranacionales de la Tributación Ambiental: (Primera ed., Vol. Revista de Administración Tributaria CIAT/AEAT/IEF No. 35). México DF, México: Universidad Federal de Minas Gerais-UFMG.

Cruz, L., Ladrón, S., Pardo, G., & Londoño, F. (2010). Lecciones de derecho tributario inspiradas por un maestro (I ed.). (G. E. González, Ed.) Bogotá, Colomía: Universidad del Rosario.

De la Torre, P. (2012). La recaudación de impuestos en Ecuador sube, pero a un ritmo más lento. Quito, Ecuador: El Comercio.

Durán, J. (2011). Diccionario de Finanzas (Primera ed., Vol. 4). Madrid, España: ECOBOOK.

FIDESBURó. (2010 de mayo de 2010). Anticipo del Impuesto a la Renta. Revista Judicial, DerechoEcuador.com, 1. Obtenido de http://www.derechoecuador.com/articulos/detalle/archive/doctrinas/derechoadministrativo/2010/05/10/anticipo-del-impuesto-a-la-renta

Fondo Monetario Internacional. (2017). Recaudación impositiva (% del PIB) (Primera ed.). London, Reino Unido: Grupo Banco Mundial.

Foro Económico Mundial. (2017). El Informe de Competitividad Global 2016-2017 (Novena ed.). Cologny, Suiza: WEF ed.

Gerard, M. (2016). Impuesto de Sociedades: ¿quién paga más en la Unión Europea? (Primera ed.). Madrid, España: Crónica Global Ed.

Guevara, P. (2013). Anticipo del Impuesto a la Renta (Primera ed., Vols. (01-2010 a 04-2010)). Guayaquil, Ecuador: FIDESBURÓ SOLUCIONES TRIBUTARIAS.

Gutiérrez, N. (s.f. de diciembre de 2015). Impacto de la aplicación de anticipo del impuesto a la renta. Quipukamyoc, 23(44 pp.), 21. Recuperado el 31 de 05 de 2016, de file:///C:/Users/Sanmartin/Downloads/11622-40572-1-PB.pdf

Gutiérrez, N. (2015). Impacto de la aplicación del anticipo de impuesto a la renta (Primera ed., Vol. Vol. 23). Lima, Perú: Revista de la Facultad de Ciencias Contables Universidad Nacional Mayor de San Marcos.

Hernandez Sampieri, R., Fernández Collado, C., & Baptista Lucio, P. (2014). Metodología de la Investigación (Sexta ed.). México: McGraw-Hill Education.

Instituto Nacional de Estadísticas y Censos. (2010). Datos económicos fascículo El Oro (Primera ed.). El Oro, Ecuador: ecuadorencifras.gob.ec.

Instituto Nacional de Estadísticas y Censos. (2016). Directorio de Empresas (I ed., Vol. I). Quito, Ecuador: Ecuador en Cifras.

Jerez, L. (2009). El Impuesto sobre la Renta de Sociedades en la Unión Europea: Situación actual y posibilidades de reformas (Primera ed.). Madrid, España: Universidad de Extremadura.

Montes del Castillo, A. (2009). Ecuador contemporáneo: análisis y alternativas actuales (Tercera ed., Vol. Volumen 8 of Editum: Ágora). Quito, Ecuador: EDITUM.

Orellana, I., & Duque, G. (2015). Impacto económico del Anticipo del Impuesto a la Renta en pequeñas y medianas empresas del sector comercial de la ciudad de Cuenca. (4 ed., Vol. Vol. 28). Cuenca, Ecuador: Revista Tecnológica ESPOL.

Orellana, O. I., & Duque, E. G. (2015). Impacto económico del Anticipo del Impuesto a la Renta en pequeñas y medianas empresas del sector comercial de la ciudad de Cuenca. (Vol. 28, N. 4, 40-67 ed.). Cuenca, Ecuador: Revista Tecnológica ESPOL.

Packman, A., & López, A. (2017). Paying Taxes 2016 (Primera Ed.). Texas, Estados Unidos: World Bank Group.

Paz y Miño, J. (2015). Historia de los impuestos en Ecuador (I ed.). Quito, Ecuador: SRI - PUCE - THE.

Philippe, E. (2017). Francia anuncia una fuerte reducción de impuestos a las empresas (Primera ed.). Paris, Francia: Publimetro.

Romero, F. (2012). Pagar por anticipado dinero que aún no tenemos en nuestras manos. (Primera ed., Vol. Primer). Quito: El Comercio.

Sáenz, S., & Montero, C. (2017). Hacienda mantendrá el anticipo del Impuesto de Sociedades hasta el año 2018 (Primera ed.). Madrid, España: © TITANIA COMPAÑÍA EDITORIAL.

Secretaría Nacional de Planificación y Desarrollo. (2012). Diagnóstico Socioeconómico y Territorial de la Provincia de El Oro (Primera ed.). Machala, Ecuador: SENPLADES.

Secretaría Nacional de Planificación y Desarrollo. (2016). Diagnóstico Socioeconómico y Territorial de la Provincia de El Oro (Primera ed.). Machala, Ecuador: SENPLADES.

Servicio de Rentas Internas. (2010). Informe de recaudación de impuesto, periodo de enero a diciembre del 2007. Quito: Dirección Nacional de Planificación y Gestión de Control. Recuperado el 3 de septiembre de 2016, de www.sri.gob.ec

Servicio de Rentas Internas. (2015). Impuesto a la Renta. Quito, Ecuador: SRI.

Servicio de Rentas Internas. (2017). Recaudación por tipo de impuesto (Primera ed.). Quito, Ecuador: Centro de Estudios Fiscales.

Superintendencia de Compañías, Valores y Seguros. (2010). Resolución SC-INPA-UA-G-10-005 de la Superintendencia de Compañías (R.O. Nº 335 del 7.XII.2010 ed.). Quito, Ecuador: Resolución SC-INPA-UA-G-10-005.

Tanzi, V., & Parthasarathi, S. (1998). A primer on Tax Evasion (Novena ed., Vol. Documento de trabajo del FMI). California, Estados Unidos: Fondo Monetario Internacional.

Vásquez, J. (s. f. de s. f. de 2012). El anticipo del impuesto a la renta y sus efectos en el sujeto Pasivo a partir de las leyes reformatorias para la equidad tributaria en el Ecuador. Recuperado el 1 de Mayo de 2016, de (Tesis de maestría, Universidad de Cuenca, cuenca): http://dspace.ucuenca.edu.ec/bitstream/123456789/2701/1/tm458.pdf

Vergara, B. M. (2012). |Sistema tributario eficiente, pilar para el desarrollo (Primera ed., Vol. Perspectiva). Guayaquil, Ecuador: Dpto. de Investigación IDE.

Zambrano, E. (Agosto de 2014). Análisis del anticipo del impuesto a la renta y a la afectación de la liquidez de los contribuyentes en el Ecuador. Obtenido de Repositorio Tesis de maestría, Universidad de Guayaquil: http://http://repositorio.ug.edu.ec/bitstream/redug/6447/1/TESIS%20ELLANNY%20ZAMBRANO%20.pdf

Zorrilla Salgado, J. (23 de Junio de 2014). Historia del Impuesto Sobre la Renta. (Centro Interamericano de Administraciones Tributarias) Obtenido de El Analista Económico-Financiero: https://elanalistaeconomicofinanciero.blogspot.com/2014/06/historia-del-impuesto-sobre-la-renta.html

1. Ingeniera Comercial en Contabilidad y Auditoría, Magíster en Contabilidad y Finanzas, Universidad Espíritu Santo - Ecuador; Consultor externo. Correo electrónico: sanmartin@uees.edu.ec: ORCID: https://orcid.org/0000-0002-6037-3365

2. Economista, Maitre en Administration des Affaires (MBA), Doctor en Ciencias Pedagógicas (PhD), Tutor externo Universidad Espíritu Santo – Ecuador, Docente Universidad de Guayaquil. Correo electrónico: mario.abambaria@ug.edu.ec: ORCID: https://orcid.org/0000-0002-2038-3315

3. Licenciada en Contabilidad y Auditoría; CPA, Magíster en Contabilidad y Finanzas, Universidad Espíritu Santo-Ecuador, Docente Universidad Metropolitana. Correo electrónico: ruthdeleg77@gmail.com: ORCID: https://orcid.org/0000-0002-6067-9006

[Índice]

revistaespacios.com

Esta obra está bajo una licencia de Creative Commons

Reconocimiento-NoComercial 4.0 Internacional