Vol. 41 (Nº 15) Año 2020. Pág. 15

VEGA , Flor Y. 1; BRITO , Luis F. 2; APOLO , Nervo J. 3; SOTOMAYOR , Jorge G. 4

Recibido: 09/12/2019 • Aprobado: 20/04/2020 • Publicado 30/04/2020

RESUMEN: En el presente trabajo, las variables explicativas: recaudación fiscal (rf) y la población (pob) permiten analizar cómo afectan al valor agregado bruto (VAB), para el periodo 2007-2017, usando los datos balanceados en los 14 cantones de la provincia de El Oro - Ecuador. Los resultados del análisis realizado en los cantones, muestran evidencia de que la recaudación fiscal y la población tienen un efecto significativo en el valor agregado bruto cantonal durante el periodo estudiado. |

ABSTRACT: In this paper, the explanatory variables: tax collection (rf) and the population (pop) allow us to analyze how they affect gross value added (GVA), for the 2007-2017 period, using balanced data in the 14 cantons of the province of El Oro - Ecuador. The results of the analysis carried out in the cantons show evidence that the tax collection and the population have a significant effect on the gross aggregate value added during the period studied. |

La recaudación fiscal es un tema de gran importancia para la economía, debido a que analiza la forma en la que los gobiernos recaudan sus ingresos por medio de los impuestos, en este sentido, cada país tiene su legislación que le permite llevar a cabo esta recaudación. También es esencial para impulsar el desarrollo económico del país, lo cual se logra precisamente por medio de una recaudación eficiente de los tributos y de la distribución equitativa de la riqueza, generando fuentes de empleo, incentivo en la inversión y crecimiento del sistema productivo de las naciones (Garzón & Ahmed, 2018).

Todos los países se desenvuelven según como se presenta el contexto en los distintos ámbitos, ya sean éstos económico, político y social, es así como la legislación y reformas fiscales deben adaptarse precisamente a estos contextos particulares y que influyen sobre cualquier propuesta de tipo fiscal (Casares, García, Ruíz, & Sobarzo, 2015). En el Ecuador la recaudación fiscal siempre se ha presentado vulnerable a los choques externos, lo cual tiene su origen en la alta dependencia del país en la explotación de petróleo y en segundo lugar por el efecto indirecto que tiene la inflación sobre la recaudación.

Es durante la última década que la recaudación tributaria en el Ecuador ha experimentado un gran crecimiento, hasta llegar a convertirse en la principal fuente de ingresos para financiar el Presupuesto General del Estado. Esto se debe a la transformación experimentada en el Sistema Tributario, especialmente por las continuas reformas llevadas a cabo a partir del año 2008. Estas reformas se encuentran dirigidas hacia un mayor control de la evasión tributaria, la eliminación y focalización de las exoneraciones y beneficios tributarios, entre otros. Hasta mayo de 2019, los contribuyentes pagaron más de USD 6.000 millones al Servicio de Rentas Internas del Ecuador (SRI), lo cual es ligeramente superior a lo recaudado en el mismo periodo en el año 2018, este leve incremento se debe a un aumento en la recaudación del impuesto a la renta, también en lo referente a los conceptos de regalías, patentes y utilidades de conservación minera, que en el periodo de análisis se incrementó en USD 16 millones.

El objetivo que deben tener todos los gobiernos en cualquier parte del mundo es el de cerrar las brechas o asimetrías sociales por medio de mecanismos distributivos, para lo cual es indispensable disponer de los recursos financieros indispensables para llevar a cabo esta gestión, y los cuales puede conseguir por medio de la aplicación de los impuestos, los mismos que deben encontrarse encuadrados dentro de una política tributaria (Gomero, 2016). De esta manera, si se llega a disponer de los fondos fiscales, acompañados de una eficiente política de gasto social, es posible que la redistribución de la riqueza se encuentre garantizada, por el otro lado la inversión pública tiene un efecto multiplicador, provocando que la cantidad gastada en el presente genere un efecto mayor sobre el producto interno bruto.

Otro aspecto importante de mencionar es la relación de los impuestos y la producción. Como ya se había mencionado, los impuestos son el sustento del gasto público, pero también el Estado se encuentra en la búsqueda de la reactivación de la economía del país, con un marco jurídico que regule el proceso productivo en todas sus etapas, siendo un impulsor de la producción con mayor valor agregado y transformando la matriz productiva. En el presente trabajo de investigación el objetivo principal será el analizar la influencia de la recaudación fiscal en el valor agregado bruto de los cantones de la provincia de El Oro, en el periodo 2007 – 2017.

La política fiscal se la considera como una herramienta de estabilización macroeconómica, de redistribución del ingreso y de riqueza, que es utilizada por el Estado, siendo sus componentes principales: gasto público, impuestos y deuda pública, se materializa por medio de presupuesto del Estado (Cárdenas & Vargas, 2015). Es preciso tomar en cuenta que, si bien la política fiscal tiene entre sus principales componentes a los impuestos, estos no son los únicos ingresos que obtiene el fisco. Para analizar lo concerniente a los impuestos se encuentra la política tributaria, que es una rama de la política fiscal.

Actualmente se encuentra establecido el pensamiento de que la tributación es un elemento indispensable para lograr el desarrollo, de esta manera los impuestos se han llegado a convertir en una herramienta fundamental para que el Estado incremente sus ingresos (teniendo estos una forma de calcular mucho más predecible, que aquellos ingresos que provienen de los recursos naturales), mejorando la relación con el ciclo macroeconómico, favoreciendo la distribución del ingreso y otorgando a la sociedad los servicios e infraestructura para cubrir sus necesidades básicas como: educación y salud (Gómez, Jiménez, & Martner, 2017). La tributación también ayuda a fortalecer la democracia y la rendición de cuentas por parte de los gobiernos, contribuyendo a que exista una mayor participación de la ciudadanía, al momento que estos exijan que los ingresos del Estado sean invertidos en obra social.

Actualmente la tributación es uno de los medios más importantes para recaudar los ingresos que financian el gasto público, invertido en bienes y servicios que la sociedad demanda, pero también es preciso acotar que establecer un sistema tributario justo y eficiente no es una tarea simple, especialmente en los países en vías de desarrollo que esperan integrarse en la economía mundial. De acuerdo con Tanzi y Zee (2001) la fórmula ideal para los impuestos sería recaudar los impuestos esenciales, sin el excesivo endeudamiento y sin desalentar la actividad económica.

Aunque la gran heterogeneidad presente en los países de América Latina hace que el análisis de los sistemas tributarios de la región se lleve con cautela, es posible también encontrar ciertas características similares en la estructura de los sistemas, lo que hace posible determinar las tendencias tributarias regionales (Gómez, Jiménez, & Martner, 2017). A principios del nuevo siglo se configuró una nueva y transcendental etapa de los ingresos a nivel regional, hecho que se puso en evidencia en el año 2003, donde los ingresos fiscales se incrementaron en gran medida en un lapso limitado de tiempo, lo que le permitió alcanzar máximos históricos en diversos indicadores. La carga tributaria promedio pasó del 16.1% del PIB en el año 2002 al 19% en el 2007, estos resultados fueron consecuencia de los avances en la administración del Impuesto al Valor Agregado (IVA) y del impuesto a la renta, además de la disminución de beneficios tributarios que en realidad se traducían como grandes pérdidas de recursos (Comisión Económica para América Latina y el Caribe, 2018).

En varios países de América Latina se implementó una estructura tributaria que se apoyaba sobre la recaudación del IVA y del impuesto a la renta, esto significó el paso del 3.2% al 7.1% del PIB entre los años 1990 y 2015, representando también más de un tercio de la carga tributaria; mientras que aquellos ingresos provenientes del impuesto a la renta y las ganancias de capital pasaron del 3% al 5.4% del PIB en el mismo periodo de tiempo, lo que les permitió lograr el 26% de la participación total. En la última década los sistemas tributarios de América Latina han experimentado algunos cambios, el primero que resalta es que actualmente los sistemas tributarios recaudan más. Es así como en el año 2017, el promedio de recaudación tributaria sobre el PIB en la región superó el 22% (Banco Interamericano de Desarrollo, 2019), éstos evidenciaban una leve recuperación después de la recesión económica.

De acuerdo con Jorratt (1996), existen dos fuentes principales que permiten el incremento de la recaudación tributaria, esto es: la creación de nuevos impuestos o el aumento de la eficiencia en la recaudación de los impuestos ya existentes, generalmente el aumento de la recaudación se logra a partir de mayores controles y no tanto por el incremento de la cultura tributaria. El mismo autor menciona que la eficiencia llega a comprender el cierre parcial o conjunto de las brechas tributarias, como ya se manifestó todo depende de un mayor control de la autoridad tributaria que permite que el contribuyente perciba el riesgo de no realizar las contribuciones que le corresponden (ya sea a través de multas, intereses o acciones legales) o por el aumento de la cultura tributaria (el contribuyente comprende la importancia de sus impuestos), mejorando la recaudación.

La recaudación tributaria de un país llega a depender directamente de su nivel de actividad económica, es decir, cuando el PIB crece, proporcionalmente también se incrementan los ingresos que percibe el Estado por concepto de impuestos, en el mismo sentido, si el PIB disminuye, también el Estado deja de percibir ingresos en calidad de impuestos. Esta relación se basa en el principio de que: si la producción aumenta, también se incrementa sus ingresos y, por lo tanto, también crece el consumo; pero si la producción cae, disminuyen también tanto los ingresos como el consumo.

Como ya se ha mencionado, la importancia de los tributos para el Estado es que se constituyen en un medio que permite que los valores recaudados se reviertan en obras para la ciudadanía. A nivel macroeconómico, la recaudación tributaria en Ecuador es vulnerable a choques externos. En primer lugar, por la dependencia de la economía ecuatoriana en la explotación del petróleo y en segundo lugar por el efecto indirecto que ejerce la inflación en la recaudación (Serrano, 2013).

No solo con la producción y el consumo, la recaudación tributaria resulta fundamental para que los países se encuentren en la capacidad de financiar servicios sociales, especialmente lo que respecta a salud, educación e infraestructura crítica, también en lo referente a electricidad, carreteras y otros bienes de carácter público. Este cambio de tendencia que experimentó la región se evidenció sobre un contexto macroeconómico favorable, con una reducción sustancial del déficit de las cuentas públicas, además de un bajo nivel de endeudamiento, destacando también el papel del Estado en cuanto al aspecto distributivo, a través de la recaudación de los impuestos o transferencias.

De acuerdo a Durán y Salvadori (2017) la administración tributaria cumple un importante papel, al asegurar el cumplimiento fiscal, lo cual es de gran importancia para garantizar el funcionamiento de cualquier sistema tributario, y aunque el pago de los impuestos sea obligatorio ante la ley, los hechos evidencian que, si no existe una buena administración tributaria, puede ser muy difícil que se lleve a cabo esta recaudación. El manejo fiscal en el Ecuador y especialmente de la política tributaria ha tratado de hacer frente a los ciclos económicos y a factores como el tamaño del déficit fiscal o las necesidades de financiamiento del gasto.

Los impuestos son pagados de acuerdo con las realidades económicas de las personas, ya sean estas naturales o jurídicas. En países en desarrollo, los impuestos llegan a representar el mayor rubro de ingreso dentro de lo que representa el Presupuesto General del Estado. En el caso del Ecuador, en gran medida, su economía ha dependido del petróleo, pero debido a hechos como la caída del precio del petróleo y al ser un recurso no renovable, ha conducido al país a buscar otros medios que permitan sostener la inversión pública y lograr el desarrollo, es de esta manera que los impuestos logran tener gran relevancia, siendo en los actuales momentos el rubro de mayor importancia entre los ingresos del Estado.

Gran parte de las reformas aprobadas se han dado en periodos de desaceleración económica, por lo que muchas de ellas se propusieron como forma de estabilización o para la corrección de problemas de equidad, progresividad y neutralidad del sistema impositivo, aunque su principal objetivo siempre fue la generación de ingresos para solventar el creciente gasto del Estado. Debido a que como ya se lo había mencionado con anterioridad, los ingresos tributarios se han convertido en una fuente importante de ingresos para la economía de los países, siendo los más representativos el del impuesto a la renta, el IVA y el Impuesto a los Consumos Especiales (ICE), los mismos que en total representan aproximadamente el 80% del total de la recaudación tributaria.

El sistema tributario ecuatoriano se encuentra regido por varios principios básicos, la Constitución del Ecuador en su artículo 300 dice lo siguiente: El régimen tributario se regirá por los principios de generalidad, progresividad, eficiencia, simplicidad administrativa, irretroactividad, equidad, transparencia y suficiencia recaudatoria. Se priorizarán los impuestos directos y progresivos (Asamblea Constituyente del Ecuador, 2008). De acuerdo con Saltos (2017) en el principio de generalidad, los alcances de las políticas tributarias se llegan a configurar cuando los presupuestos que se encuentran establecidos en la norma jurídica se ajustan a un hecho donde el individuo tiene que cumplir con su deber de contribuir al Estado sin que importe su condición.

Con la aplicación de los principios se espera lograr un ambiente de confianza, donde la cultura tributaria se vea fortalecida, considerando que la administración tributaria es una tarea gubernamental que consiste en la implementación de leyes tributarias, donde se vean incluidas la gestión de operaciones de los sistemas tributarios, generando el cumplimiento de pago por parte de cada uno de los contribuyentes (Moscoso, Tapia, & Tapia, 2017). Revisando los hechos históricos en cuanto al sistema tributario del Ecuador, se encuentra que, en la última década del siglo pasado, existía un marcado ambiente de inestabilidad económica, política y social, donde el Estado dio prioridad a la imposición indirecta, porque resultaba más fácil su recaudación, es así que la participación promedio de la imposición indirecta durante ese periodo superó el 60%, mientras que la recaudación de los impuestos indirectos fue de aproximadamente el 35%.

En el periodo comprendido entre 1993 y 1998 la recaudación del impuesto a la renta se incrementó en un 2%, pero para finales del año 1998, debido a la crisis económica por la que atravesaba el país, el impuesto a la renta fue eliminado para implementar el impuesto a la circulación de capitales con una tasa del 1% (Arias, Buenaño, Oliva, & Ramírez, 2008). En el año 1999 fue restituido el impuesto a la renta debido a la caída en la recaudación de más del 80%, el impuesto a la circulación de capitales fue eliminado a finales del año 2000. Una vez implementada la dolarización en el Ecuador, el país experimentó cierta estabilidad, lo que fue muy positivo para la recaudación tributaria. Para el año 2011, la recaudación del impuesto a la renta se había incrementado en el 5%, mientras que la recaudación del IVA creció en el 2.82%.

A pesar de estas cifras favorables, la recaudación de los impuestos indirectos continuó siendo mayoritaria hasta el año 2007. Las estadísticas del SRI ponen en evidencia que en el periodo comprendido entre el 2000 y el 2007 la recaudación de los impuestos indirectos representó el 68% de la recaudación tributaria, mientras que los impuestos directos fueron del 32%. Con la aprobación de la Ley Reformatoria para la Equidad Tributaria (LRET) cuyo objetivo primordial consistía en un régimen progresivo y equitativo se ha logrado incrementar la participación de los impuestos directos en aproximadamente el 42%. Con la aprobación de la Ley Reformatoria para la Equidad Tributaria, para el año 2008 entraron en vigor nuevos impuestos, incrementando la recaudación tributaria (Pizha, Ayavir, & Sánchez, 2017).

Actualmente, los ingresos que provienen de la recaudación tributaria son la principal fuente de financiación del gobierno ecuatoriano, para el Presupuesto del Estado del año 2017 los impuestos representaban el 42.66% de los ingresos permanentes; estos son los recursos que recibe el Estado de manera continua, periódica y predecible (Tabla 1).

Tabla 1

Ingresos permanentes del Estado ecuatoriano. Presupuesto del Estado, año 2017

Tipos de ingresos |

Valor |

% |

Impuestos |

14.760 |

42.66% |

Tasas y contribuciones |

1.609 |

4.65% |

Transferencias desde empresas públicas y Banco Central |

3.322 |

9.60% |

Transferencias y donaciones de capital e inversiones |

3.241 |

9.37% |

Financiamiento público |

11.670 |

33.72% |

Fuente: Presupuesto General del Estado (2017)

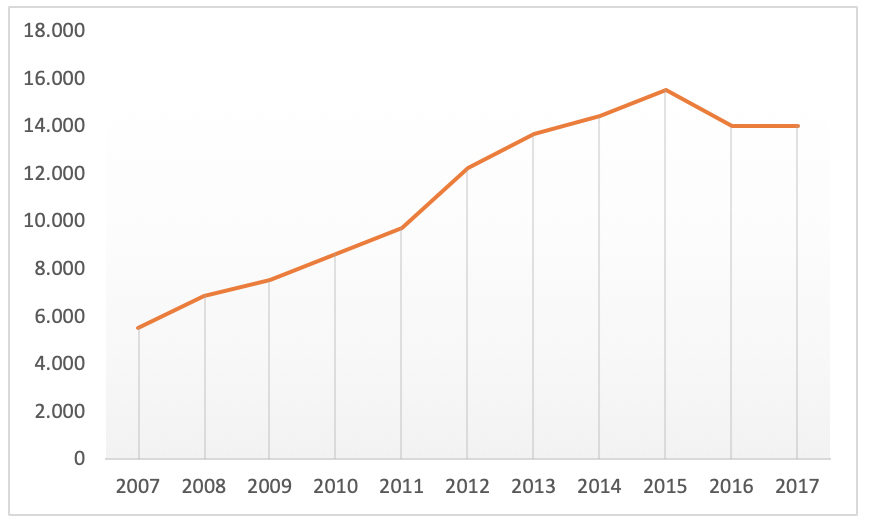

Desde que se implementaron las reformas tributarias del año 2007 hasta el año 2015, la recaudación tributaria presentaba un comportamiento de crecimiento sostenido, siendo el periodo de máxima recaudación el año 2015 (Figura 1). Esta recaudación se sustentaba en los siguientes impuestos: IVA, impuesto a la renta, ICE y el impuesto a la salida de divisas.

Figura 1

Evolución de la Recaudación Fiscal

Los impuestos y la producción se encuentran relacionados, la actividad económica, que se traduce en un indicador sobre la generación de producción, empleo y la industria, permite conocer de primera mano la capacidad productiva que tienen los agentes económicos (de cada sector de la economía) para asumir las cargas tributarias. Mientras que el cálculo del impuesto depende la política tributaria, a través de las leyes y normas para el hecho generador, el sujeto pasivo, el tipo impositivo, las exenciones y las deducciones correspondientes y la liquidación del impuesto (Ramírez & Carrillo, 2017).

La recaudación tributaria y las medidas que tome la autoridad tributaria para su recaudación es fundamental. Generalmente las acciones ya sean de control o de gestión, de enfoque masivo o intensivo, responden a diversas estrategias como el impuesto que espera ser recaudado, la brecha tributaria, el riesgo tributario y el segmento de contribuyentes al que serán destinadas dichas medidas.

El incremento de la recaudación tributaria, no solo se debe a la reformatoria de los decretos, sino que también se ha comprobado que un mayor control, para combatir la mora o planes que faciliten a los contribuyentes el pago de sus obligaciones atrasadas, ha permitido que sea regularizada la situación de ciertos contribuyentes y que la recaudación tributaria se incremente (Iñiguez, 2015). Esto ha contribuido a que los impuestos sean considerados instrumentos de gran importancia para el incentivo del desarrollo económico, considerando también que a partir de ellos llegan a influir los niveles de asignación del ingreso.

La recaudación tributaria en el año 2017 experimentó un incremento en comparación con el año 2016, año en el que el comercio, la manufactura y las importaciones se convirtieron en algunas de las actividades económicas que experimentaron un incremento, sin embargo, sectores como el inmobiliario experimentaron una reducción. En este sentido, en el año 2016 la recaudación tributaria fue de 12.092 millones de dólares, mientras que en el año 2017 esta se ubicó en 13.223 millones, representando un aumento del 9.4%.

Llevando el análisis hacia las provincias, Pichincha es la provincia que más aporta a la recaudación, en el año 2017 su aporte fue de USD 7.258 millones, lo que significó un 25% más que el 2016, en segundo lugar, se encuentra la provincia del Guayas que recaudó USD 4.144 millones, con un crecimiento del 21%. En tercer puesto se ubica la provincia del Azuay con un aporte de 679 millones de dólares, representando 39% más que el año pasado. Esta información resulta fundamental ya que expone la relación directa que existe entre la capacidad productiva de las provincias y la recaudación de los impuestos. Esto permite determinar que entre las provincias de Pichincha y Guayas se encuentra el 83.36% del total, mientras que las otras provincias apenas generan el 16.64%.

En la Tabla 2 se expone la participación de cada una de las provincias del Ecuador, esto permite identificar que Zamora Chinchipe ha tenido en el año 2017 una participación destacada, lo cual puede ser consecuencia de la actividad minera y el haber recibido regalías anticipadas de proyectos mineros que se encuentran realizando en dicha provincia. También Santa Elena, El Oro, Chimborazo y Cotopaxi demuestran que han tenido porcentajes importantes de crecimiento. Otras provincias en cambio experimentaron crecimiento negativo, es decir, no tuvieron ningún tipo de participación en la recaudación tributaria

Tabla 2

Recaudación tributaria por provincia

# |

Provincia |

2017 |

Participación |

Tasa de crecimiento |

1 |

Pichincha |

7.258,58 |

53.16% |

25.49% |

2 |

Guayas |

4.144,78 |

30.35% |

20.85% |

3 |

Azuay |

679,71 |

4.98% |

39.48% |

4 |

Manabí |

260,09 |

1.90% |

38.70% |

5 |

Tungurahua |

227,13 |

1.66% |

33.28% |

6 |

El Oro |

201,52 |

1.47% |

9.69% |

7 |

Cotopaxi |

116,43 |

0.85% |

41.17% |

8 |

Imbabura |

102,89 |

0.75% |

2.42% |

9 |

Santo Domingo de los Tsáchilas |

80,40 |

0.59% |

16.58% |

10 |

Loja |

79,39 |

0.58% |

6.76% |

11 |

Los Ríos |

77,07 |

0.56% |

9.65% |

12 |

Chimborazo |

75,57 |

0.55% |

15.44% |

13 |

Zamora Chinchipe |

75,27 |

0.56% |

22.25% |

14 |

Esmeraldas |

57,83 |

0.42% |

-17.37% |

15 |

Cañar |

36,98 |

0.27% |

13.52% |

16 |

Galápagos |

31,05 |

0.23% |

3.47% |

17 |

Santa Elena |

28,02 |

0.21% |

13.95% |

18 |

Orellana |

26,63 |

0.20% |

9.90% |

19 |

Carchi |

22,33 |

0.16% |

18.38% |

20 |

Sucumbíos |

21,26 |

0.16% |

-6.39% |

21 |

Morona Santiago |

15,76 |

0.12% |

7.29% |

22 |

Pastaza |

12,68 |

0.09% |

-0.46% |

23 |

Bolívar |

11,92 |

0.09% |

0.72% |

24 |

Napo |

11,87 |

0.09% |

-1.80% |

Fuente: Servicio de Rentas Internas (2019)

La provincia de El Oro se encuentra en el grupo de las provincias que menor aportan en la recaudación tributaria, su participación en la actualidad es del 1%, pero su crecimiento con relación al año 2016 se ubica en 9.69%. La provincia pertenece a la zona 7, región sur del país, y cuanto, a su zona compuesta por las provincias de Loja, Zamora Chinchipe y El Oro, esta última es la provincia que más ha recaudado con USD 201.521.140; Zamora Chinchipe con USD 75.273.575 y Loja con USD 79.391.755. La que más crecimiento demuestra con relación al año 2016 es Zamora Chinchipe con un crecimiento del 22.25%, como ya se lo había mencionado, este aumento en la recaudación se debe a las actividades mineras que se llevan a cabo en la provincia. Gran parte de este incremento en la recaudación se debe a la Ley de Fomento Productivo, que ha ofreció la posibilidad de que los contribuyentes se acojan a la remisión y les sean perdonadas multas y recargos.

En cuanto a la recaudación de la provincia de El Oro por cantones, esta su muestra en la Tabla 3, donde se puede observar los cantones que más han contribuido a la recaudación de la provincia.

Tabla 3

Recaudaciones por cantones. Provincia de El Oro (Millones de dólares)

Cantones |

Recaudación 2018 |

% de participación |

Arenillas |

3.318.225 |

1.65% |

Atahualpa |

185.087 |

0.09% |

Balsas |

6.633.516 |

3.29% |

Chilla |

242.275 |

0.12% |

El Guabo |

10.511.039 |

5.22% |

Huaquillas |

9.634.835 |

4.78% |

Las Lajas |

221.810 |

0.11% |

Machala |

138.705.169 |

68.83% |

Marcabelí |

375.514 |

0.19% |

Pasaje |

7.077.173 |

3.51% |

Piñas |

3.133.805 |

1.56% |

Portovelo |

2.803.714 |

1.39% |

Santa Rosa |

13.281.854 |

6.59% |

Zaruma |

5.397.124 |

2.67% |

Total |

201.521.140 |

100.00% |

Fuente: Servicio de Rentas Internas (2019)

Como se observa en la Tabla 3, el cantón que más recauda impuestos es Machala con el 68.83% de participación en la recaudación, le siguen, Santa rosa con el 6.59%, El Guabo con el 5.76%, Huaquillas con el 4.78%, Pasaje con el 3.51%, los demás cantones tienen una participación menor.

Aunque los sistemas tributarios tienen entre sus principales objetivos, la recaudación de los ingresos para el correcto funcionamiento del Estado, el proveer bienes y servicios públicos y financiar el gasto público social, entre otras acciones; es muy frecuente esperar que los gobiernos usen la estructura tributaria para promover ciertos objetivos de política económica, estos son: incentivar el ahorro y la inversión, estimular el empleo o proteger la industria a nivel nacional y también el de promover o desincentivar el consumo de ciertos bienes y servicios (Comisión Económica para América Latina y el Caribe, 2019).

Es decir, esencialmente el sistema tributario desempeña un papel de gran importancia tanto en la economía como en la sociedad. Todos los sistemas tributarios a nivel internacional asocian el hecho de que es necesario contraer el gasto privado para permitir el gasto público, debido a que el sistema público considera importantes variables que se relacionan con la producción, el intercambio y el consumo, dando como resultado el crecimiento general de la economía.

Por lo tanto, el sistema tributario debe configurarse como un mecanismo de cargas impositivas que graben la producción y a su vez favorezcan el crecimiento económico, y, aunque si es probable que una mayor carga impositiva reduzca la producción y el consumo, estas cargas son indispensables para soportar el gasto público que incide mayormente en la inflación, las expectativas de un buen manejo de parte del gobierno y en el riesgo de invertir en un país (Segura & Segura, 2017).

El Gobierno debe encontrarse en la capacidad de financiar su gestión pública, lo que significa que las recaudaciones sean recíprocas con el nivel de producción e ingresos que se generan dentro del país, asegurando los ingresos para el Estado para propiciar el crecimiento económico y cuyo fundamento son la recaudación de los sectores productivo a través del pago de los impuestos.

Entre estas políticas, deben encontrarse aquellas orientadas a un mayor control del gasto público, los incentivos para la producción y la recaudación de los impuestos. Como una manera de incentiva la producción, la autoridad tributaria puede crear beneficios tributarios o dar tratamiento preferencial hacia actividades relacionadas con la inversión, bajo el argumento que mejoran el bienestar, contribuyendo a la disminución del desempleo con la creación de nuevos puestos de trabajo, muchas veces sin que sea evaluada realmente su efectividad, ni su pertenencia en el contexto económico del país (Castañeda, 2013).

Un indicador empleado para medir el valor creado por un sector, país o región es el Valor Agregado Bruto (VAB), es decir, el valor del conjunto de bienes y servicios que se producen dentro de un país, durante un periodo de tiempo determinado y donde son descontados los impuestos indirectos y los consumos intermedios. El VAB en sí, es una definición económica que establece la producción (output) de una empresa, y las compras de materias primas, suministros y servicios que son necesarios para obtener esa producción.

Se trata de un indicador equivalente al producto interno bruto a nivel de territorio, ya que se conceptualiza como el resultado final de la actividad de la producción de las unidades residentes y se corresponde con la producción de bienes y servicios de la economía, Además, incluye los impuestos netos sobre la producción y la importación correspondientes, una vez deducido el consumo intermedio de los bienes y servicios requeridos para el propio proceso de producción (Guerra & González, 2015).

El calculo del valor agregado bruto se realiza de la siguiente manera: se resta al valor de la producción total el de los bienes y servicios que representan el consumo intermedio, de esta manera, los bienes y servicios que fueron utilizados en la producción, al ser sometidos a transformación, adquieren un valor superior, esta diferencia recibe el nombre de valor agregado bruto. Otra forma de realizar el cálculo es por medio de la suma de los pagos realizados a los factores de producción, es decir, la suma de la remuneración que reciben los empleados, el consumo de capital fijo, el excedente de operación. También pueden sumarse los intereses, regalías y utilidades, las remuneraciones de los empresarios y los impuestos indirectos. También debe ser considerada la producción destinada para autoconsumo y la fabricación de activos fijos para uso de los agentes de producción.

Es necesario acotar que sobre la producción que llevan a cabo las empresas recaen impuestos, que, generalmente son impuestos indirectos, también es importante considerar que las empresas reciben subvenciones, lo que puede dificultar valorar las cifras que presenta una región o país, por lo que es relevante especificar si los valores de los indicadores se encuentra calculada al coste de los valores, es decir sin impuestos, a salida de fábrica o al precio del consumidor (Anuario Estadístico de Andalucía, 2009).

La metodología utilizada en el presente trabajo es el método generalizado de los momentos, es una técnica que permite interpretar la mayor parte de los métodos de estimación conocidos como casos particulares. El procedimiento mencionado también permite el desarrollo de métodos de estimación nuevos (Denia & Mauleón, 1995). Arellano y Bond (1991) construyen un estimador basado en el Método Generalizado de los Momentos (GMM), que utiliza variables instrumentales basadas en retardos y diferencias de todas las variables del modelo y que está especialmente propuesto para paneles con muchos individuos y pocos periodos (Montero, 2010). La consideración de los modelos generalizados de momentos implica que los parámetros satisfacen más de una ecuación en momentos de la población (Arellano M. , 2010).

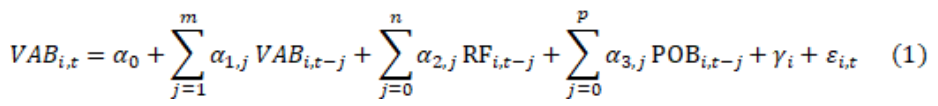

En este trabajo, usamos las variables explicativas: recaudación fiscal (rf) y la población (pob) para analizar cómo afectan al valor agregado bruto (vab), para el periodo 2007-2017. Hemos usado los datos balanceados de en los 14 cantones de la provincia de El Oro - Ecuador.Por lo tanto, usamos cómo variable dependiente el valor agregado bruto (vab). Todas las variables se han usado en logaritmos para poder analizar las elasticidades. En concreto, para el modelo, la ecuación a estimar y las variables que usamos para los cantones i en el momento temporal t es la siguiente:

Donde permitimos la existencia de γ_i que son efectos fijos que no se observan para cada cantón i y que son invariantes en el tiempo y una perturbación ε_(i,t) que también no es observable y que varía en el tiempo. También permitimos la existencia de retardos de la variable dependiente y las variables independientes. Dado que la inclusión de retardos de la variable dependiente (vab) y los efectos fijos genera problemas de endogeneidad, hemos usado la metodología de Arellano y Bond (1991) y Bond (2002) para estimar la ecuación anterior donde además hemos calculado los errores estándar que son asintóticamente robustos a la heteroscedasticidad.

Para que se pueda usar la metodología del método generalizado de momentos de Arellano y Bond (1991) en una etapa debe satisfacerse la condición de que la primera diferencia de presenta correlación serial de orden 1 pero no tiene correlación serial de orden 2 en adelante. Para ello, se usa el contraste de Arellano y Bond (1991) donde la hipótesis nula es que no hay correlación serial en la primera diferencia de los errores, y contrastaremos la de orden 1 y la de orden 2 (denominada abond1 y abond2 respectivamente en la Tabla 4).

También seleccionaremos los retardos n, p, q que sean estadísticamente significativos. Finalmente se llevó a cabo la prueba del contraste de Wald (conjunto), donde la hipótesis nula es que las variables no son estadísticamente significativas conjuntamente en los modelos escogidos. Para el modelo de largo plazo, hemos estimado la ecuación (1) donde forzamos n, p, q, a ser igual a cero.

Los resultados de la estimación se pueden visualizar en la Tabla 4 y las variables consideradas son siempre estadísticamente significativas con un valor de la probabilidad del estadístico-t (t-prob) en general inferior a 0.05 y siempre inferior a 0.1. Además, para evidenciar la robustez del modelo, se realizó el análisis con el método GMM y GMM-SYS desarrollado por Arellano y Bond (1991, 1995). Para estimar en primeras diferencias esta técnica permite tener en cuenta la heterogeneidad no observable por cantones y también controlar la posible existencia de problemas de endogeneidad, utilizando las variables del modelo rezagado en uno o más períodos como variables instrumentales.

Para verificar si las condiciones de los momentos son válidas cuando se usa el método de estimación MGM, utilizamos el contraste de Arellano-Bond (contraste M2) para la autocorrelación de segundo orden en los errores de primera diferencia (ver Arellano y Bond (1991) y Blundell y Bond (1998)). La Tabla 4 muestra los resultados de la estimación. El contraste M2 muestra que para la estimación MGM, no podemos rechazar la hipótesis nula de autocorrelación cero en los primeros errores de diferencia en el orden 2, lo que demuestra que las condiciones de momento utilizadas son válidas.

En la Tabla 4 se muestran las elasticidades especificadas, las cuales, en las variables analizadas, el valor agregado bruto está con un retardo y se presentan a continuación:

Tabla 4

Variable dependiente: Valor agregado bruto cantonal

VARIABLES |

GMM |

GMM |

GMM-SYS |

lrf_6 |

-0.022 |

-0.024 |

-0.022 |

|

(0.011) |

(0.011) |

(0.010) |

lpob |

1.19 |

1.07 |

0.38 |

|

(0.373) |

(0.256) |

(0.079) |

Variable ficticia año 2009 |

-0.071 |

— |

— |

|

(0.033) |

— |

— |

Variable ficticia año 2015 |

— |

-0.079 |

— |

|

— |

(0.022) |

— |

Contraste M1 |

0.0024 |

0.0010 |

0.0018 |

Contraste M2 |

0.3777 |

0.6176 |

0.7380 |

Observaciones |

121 |

1221 |

135 |

Instrumentos |

49 |

49 |

57 |

Test de Sargan |

0.159 |

0.110 |

0.189 |

Número de cantones |

14 |

14 |

14 |

Método de estimación: GMM, GMM-SYS. Periodo: 2007- 2017. Cantones considerados: Cantones de la provincia de El Oro

Las desviaciones típicas aparecen entre paréntesis y se han calculado teniendo en cuenta el clustering de la variable cantón. M2 es el contraste de Arellano-Bond por autocorrelación de segundo orden en la primera diferencia de los errores. Todos los datos encontrados son estadísticamente significativos al 1%.

Los resultados del análisis realizado en este artículo para los 14 cantones de la provincia de El Oro muestran evidencia que la recaudación fiscal y la población tienen un efecto significativo en el valor agregado bruto cantonal durante el periodo 2007- 2017. En el caso de la recaudación fiscal, como es el caso de los impuestos regresivos que desalientan la producción tienen un efecto negativo, mientras que la población tiene un efecto positivo.

Es importante mencionar que se analizó el modelo con dos variables ficticias, una para el año 2009 y otra para el año 2015. Estos años mencionados se consideraron para el análisis, debido a que la economía tuvo una tendencia a la baja, debido a los bajos precios del petróleo y la inestabilidad regional que acarreó serios problemas para el país. En ambos casos tienen un efecto significativo negativo en el valor agregado bruto cantonal durante esos años.

Se observan los siguientes resultados:

1. En general se puede observar que la recaudación fiscal es estadísticamente significativa en las dos estimaciones, por lo que se puede asegurar que tiene un efecto negativo de esta variable sobre el valor agregado bruto. Así mismo en el caso de la población se puede observar que es significativo en ambos modelos y que tienen un efecto positivo de esta variable sobre el valor agregado bruto.

2. En cuanto a la recaudación fiscal (lrf), de acuerdo con los resultados obtenidos con el modelo, se puede observar que un aumento de la recaudación fiscal desestimula al valor agregado bruto. Mientras que con un alza de 1% en la recaudación, el valor agregado bruto en promedio se reduce 0.023% con un rezago de seis periodos.

3. Con respecto a la población (lpob), de acuerdo con los datos analizados, se observa que un incremento de 1% de esta variable, produce un aumento del valor agregado bruto, con un promedio de 0.88% en el mismo periodo.

4. Con el análisis de las dos variables ficticias, una para el año 2009 y otra para el año 2015, se observa que un incremento de 1% de estas variables, produce una disminución del valor agregado bruto en promedio de 0.075% en el mismo periodo.

La tributación tiene un papel destacado en la redistribución del ingreso, de esta manera se contribuye y favorece a los diversos sectores sociales y económicos del país, esperando que la política tributaria se mantenga dentro del principio de equidad. Es necesario tener claro que ningún sistema tributario podría beneficiar a la sociedad, si este no se llega a constituir en una base de cargas impositivas, donde la producción sea grabada y que además pueda favorecer al crecimiento económico.

Aunque muchos analistas mencionan el riesgo de que, una mayor carga impositiva reduce la producción y el consumo, estas cargas son necesarias para solventar el gasto público que incide mayormente en la inflación, las expectativas de un buen manejo de parte del gobierno y en el riesgo de invertir en un país.

Los resultados del análisis realizado en este artículo para los 14 cantones de la provincia de El Oro muestran evidencia de que la recaudación fiscal y la población tienen un efecto significativo en el valor agregado bruto cantonal durante el periodo 2007- 2017.En el caso de la recaudación fiscal, como es el caso de los impuestos regresivos que desalientan la producción tienen un efecto negativo, mientras que la población tiene un efecto positivo.

La recaudación fiscal es estadísticamente significativa en las dos estimaciones. Con un alza de 1% en la recaudación, el valor agregado bruto en promedio se reduce 0.023% con un rezago de seis periodos. La población (lpob), produce un aumento del valor agregado bruto en promedio de 0.88% en el mismo periodo.

Anuario Estadístico de Andalucía (2009). Fuentes y metodología. España.

Arellano, M. (2010). Introducción al análisis económetrico con datos de panel. España: Banco de España.

Arellano, M., & Bond, S. (1991). Some tests of specification for panel data: Monte Carlo evidence and an application to employment equations. Review of Economic Studies, 58, 277–297.

Arias, D., Buenaño, E., Oliva, N., & Ramírez, J. (2008). Historia del Sistema Tributario Ecuatoriano 1950 - 1999. Revista Fiscalidad, 85-124.

Asamblea Constituyente del Ecuador (2008). Constitución de la República del Ecuador. Quito.

Banco Interamericano de Desarrollo (2019). Estadísticas tributarias en América Latina y el Caribe. Chile: BID.

Cárdenas, G., & Vargas, J. (2015). Propuesta para el análisis de la política fiscal. Revista Iberoamericana de Autogestión y Acción Comunal (RIDAA), 66, 33-54. Obtenido de http://www.ridaa.es/ridaa/index.php/ridaa/article/viewFile/134/132

Casares, E., García, M., Ruíz, L., & Sobarzo, H. (2015). Distribución del ingreso, impuestos y transferencias en México. Un análisis de equilibrio general aplicado. El Trimestre Económico, 82(3), 523-558. Obtenido de https://www.redalyc.org/pdf/313/31342334002.pdf

Castañeda, V. (2013). La tributación en América Latina desde la crisis de la deuda y el papel del legislativo en Colombia. Revista de Economía Institucional, 15(28), 257-280. Obtenido de https://www.redalyc.org/pdf/419/41928076011.pdf

Comisión Económica para América Latina y el Caribe (2018). Panorama Fiscal de América Latina y el Caribe. Los desafíos de las políticas públicas en el marco de la Agenda 2030. Santiago de Chile: CEPAL.

Comisión Económica para América Latina y el Caribe (2019). Panorama Fiscal de América Latina y el Caribe. Políticas tributarias para la movilización de recursos en el marco de la Agenda 2030 para el Desarrollo Sostenible. Santiago de Chile: CEPAL.

Denia, A., & Mauleón, I. (1995). El método generalizado de los momentos. España: Investigaciones Económicas S.A.

Durán, J., & Salvadori, L. (2017). Análisis Económico de la Administración Tributaria. Papeles de Economía Española(154), 112-130. Obtenido de http://diposit.ub.edu/dspace/bitstream/2445/120542/1/677819.pdf

Garzón, M., & Ahmed, A. (2018). El sistema tributario y su impacto en la Economía Popular y Solidaria en el Ecuador. Revista de Ciencia, Tecnología e Innovación, 5(1), 38-53.

Gomero, N. (2016). Análisis económico y social por la aplicación de impuestos. QUIPUKAMAYOC Revista de la Facultad de Ciencias Contables, 24(45), 113-120. Obtenido de https://revistasinvestigacion.unmsm.edu.pe/index.php/quipu/article/view/12474/11161

Gómez, J., Jiménez, J., & Martner, R. (2017). Concensos y conflictos en la política tributaria de América Latina. Santiago de Chile: Comisión Económica para América Latina y el Caribe (CEPAL).

Guerra, C., & González, I. (2015). La relación dinámica del valor agregado bruto, la producción mercantil y el gasto material. Su importancia para la toma de decisiones. Economía y Desarrollo, 118-131.

Iñiguez, A. (2015). Estado y Tributos en América Latina. Nueva Sociedad(258), 1-12.

Montero, R. (2010). Panel dinámico. España: Universidad de Granada.

Moscoso, J., Tapia, E., & Tapia, S. (2017). La administración tributaria como eje del cumplimiento del pago del Anticipo del impuesto a la renta en el sector cooperativista. Sapienza Organizacional, 4(7).

Pizha, E., Ayavir, D., & Sánchez, P. (2017). Las políticas tributarias en el crecimiento económico de Ecuador, 2000-2015. INNOVA Research Journal, 2(8), 10-29.

Ramírez, J., & Carrillo, P. (2017). Indicador de eficiencia recaudatoria del impuesto al valor agregado y del impuesto a la renta Ecuador. Quito: Banco Interamericano de Desarrollo.

Saltos, M. (2017). Los principios generales del derecho tributario según la Constitución del Ecuador. Revista Empresarial, ICE-FEE-UCSG, 11(2), 61-67.

Segura, S., & Segura, E. (2017). Las recaudaciones tributarias y el crecimiento económico. Un análisis a través del PIB del Ecuador. Revista Empresarial, ICE-FEE-UCSG, 44(11), 34-40.

Serrano, J. (2013). Análisis dinámico de la recaudación tributaria en el Ecuador aplicando modelos VAR. Quito: Servicio de Rentas Internas.

Serrano, J. (2013). Análisis Dinámico de la recaudación tributaria en el Ecuador aplicando modelos VAR. Quito: Servicio de Rentas Internas.

Tanzi, V., & Zee, H. (2001). La política tributaria en los países en desarrollo. Washington, D.C.: Fondo Monetario Internacional.

1. Docente, Universidad Técnica de Machala. fvega@utmachala.edu.ec

2. Docente, Universidad Técnica de Machala. lbrito@utmachala.edu.ec

3. Docente, Universidad Técnica de Machala. napolo@utmachala.edu.ec

4. Docente, Universidad Técnica de Machala. jsotomayor@utmachala.edu.ec

[Índice]

revistaespacios.com

Esta obra está bajo una licencia de Creative Commons

Reconocimiento-NoComercial 4.0 Internacional